Las acciones de las grandes tecnológicas “ya no son la única opción”, según los inversores que durante la última semana se han alejado de las megacapitalizaciones que han impulsado el repunte del mercado durante años en favor de empresas más pequeñas y otros sectores que antes no eran muy valorados.

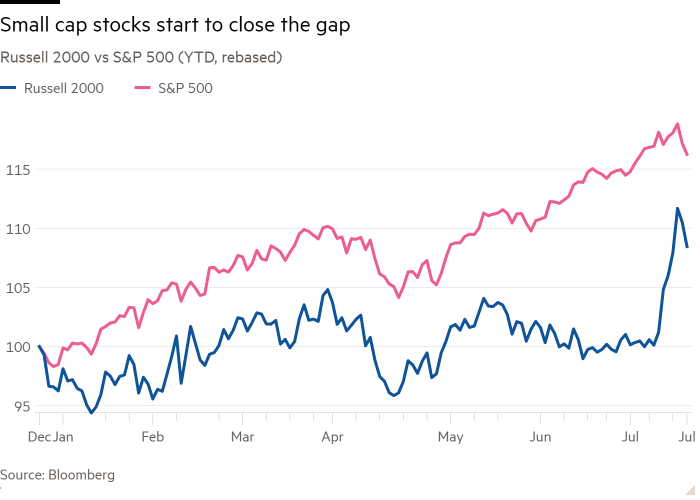

El índice de pequeña capitalización Russell 2000 ha subido un 7 por ciento desde el jueves pasado, en un dramático cambio de mercado provocado por inflación en caída y alentados por una perspectiva de mejora de ganancias.

Mientras tanto, las llamadas Siete Magníficas —las megacapitalizaciones— acciones tecnológicas Las acciones que dominaron las ganancias del índice S&P 500 durante el último año, alimentando las inquietudes sobre un repunte cada vez más desequilibrado, han caído. Las pérdidas, exacerbadas por una venta masiva mundial de empresas de semiconductores, se produjeron mientras la mayoría de las demás acciones del índice subían, lideradas por sectores como el financiero, el energético y el inmobiliario.

“De repente, tenemos un menú más amplio para elegir, mientras que el año pasado solo había una opción”, dijo Jurrien Timmer, director de macroeconomía global en Fidelity. “Cuando se tiene una recuperación de las ganancias más amplia y un cambio de la Fed al mismo tiempo y el mercado de bonos se comporta bien, ahora también hay otras cosas para comprar”.

Los inversores llevan mucho tiempo esperando una ampliación de las ganancias en el Mercado estadounidenseEl S&P 500 avanzó un 14 por ciento en el primer semestre de 2024, pero la dependencia de unas pocas empresas grandes generó preocupaciones sobre la fragilidad del repunte.

Mientras que los inversores de fondos pasivos se beneficiaron, para los gestores de fondos activos la estrechez del repunte hizo difícil seguir el ritmo de sus índices de referencia, porque muy pocas empresas superaron al índice general y muchos gestores se mostraban cautelosos a la hora de mantener posiciones tan grandes en sólo un puñado de acciones.

Los datos de inflación publicados la semana pasada reforzaron las esperanzas de los inversores de que la Reserva Federal recorte los tipos de interés en septiembre. Las empresas más pequeñas se han beneficiado especialmente de este cambio de expectativas, porque los grupos del índice Russell 2000 suelen tener una carga de deuda mayor que las de gran capitalización. Aunque los tipos más bajos también han sido tradicionalmente una buena noticia para las empresas tecnológicas de rápido crecimiento, muchas de las más grandes han recibido un impulso a sus beneficios gracias a los tipos de interés elevados debido a sus enormes reservas de efectivo.

Las ganancias de la semana pasada han sido generalizadas: más de 1.500 de las casi 2.000 empresas del índice Russell han subido. Mientras tanto, la versión ponderada por igual del S&P 500 ha superado al índice de referencia, subiendo casi un 3%, mientras que la versión ponderada por capitalización ha caído.

Algunos participantes del mercado dicen que la violencia de la rotación del mercado es en parte resultado del posicionamiento de los inversores; los analistas del Bank of America señalaron el jueves que la cobertura de posiciones cortas fue un factor crucial del repunte del Russell 2000 en particular, con las acciones con fuertes posiciones cortas entre las de mejor desempeño.

“Creo que mucha gente se vio sorprendida”, dijo Brandon Nelson, un gestor de cartera de Calamos que se especializa en empresas de pequeña y mediana capitalización. “Hubo cierta complacencia entre la gente que se quedó con las empresas de gran capitalización e ignoró o incluso apostó por las de pequeña capitalización, porque ese había sido el par de operaciones adecuado durante mucho tiempo”.

Mientras tanto, tras haber quedado muy por detrás del crecimiento de las ganancias de los Siete Magníficos el año pasado, las ganancias de otras empresas ahora están mejorando a medida que el crecimiento de las ganancias de las acciones tecnológicas de megacapitalización se desacelera.

«El resto de [S&P 500] “El año pasado, Bank of America atravesó una recesión técnica de beneficios”, afirmó Savita Subramanian, responsable de renta variable estadounidense y estrategia cuantitativa. “A medida que el crecimiento se amplíe, creemos que los inversores deberían volverse un poco más sensibles a los precios y dirigirse hacia estas empresas más baratas y más cíclicas”.

Sin embargo, haría falta un inversor valiente para descartar la perspectiva de nuevas sorpresas positivas por parte de las acciones tecnológicas de gran capitalización.

Nvidia cayó un 13 por ciento en las cinco sesiones de negociación posteriores a los datos del jueves pasado que mostraban una caída más pronunciada de lo esperado en la inflación estadounidense. La última vez que sufrió una caída tan grande en un período de cinco días, la siguió con un aumento del 72 por ciento en los dos meses siguientes.

Jim Tierney, un gestor de cartera centrado en el crecimiento de AllianceBernstein, dijo que las tendencias subyacentes que habían impulsado el crecimiento de las Siete Magníficas y otras acciones vinculadas a la inteligencia artificial «están muy intactas», pero sugirió que la fortaleza relativa de sus ganancias en comparación con el resto del mercado probablemente disminuiría.

“Desde una perspectiva fundamental, los Siete Magníficos ya no son el único juego en la ciudad donde se puede encontrar crecimiento”, dijo.

Aunque muchos inversores han estado esperando una ampliación sostenida de las ganancias, esto puede no significar buenas noticias para el índice en general. Más de 350 de las acciones del S&P 500 subieron en la semana posterior a la publicación de la inflación, pero el índice en sí cayó un 1,5 por ciento debido a la gran ponderación de los grupos tecnológicos más grandes.

«Que el índice pueda seguir subiendo dependerá de si llega dinero nuevo al mercado y elige invertir en otras acciones en lugar de las Siete Magníficas, o si se trata de una rotación interna en la que los inversores venden las Siete Magníficas para comprar todo lo demás», dijo Timmer de Fidelity.

Él y otros analistas también destacaron el delicado equilibrio que se requiere para que las empresas más pequeñas sigan subiendo: necesitan que la Fed comience a recortar las tasas, pero sin una gran recesión económica que pueda dañar sus ganancias. Los movimientos del mercado el jueves pusieron de relieve este riesgo, con el Russell 2000 retrocediendo un 1,9% después de que los datos mostraran que las solicitudes de desempleo estaban en su nivel más alto desde 2021.

Incluso después de las ganancias de la semana pasada, las acciones de pequeña capitalización y la versión ponderada equitativamente del S&P 500 todavía están muy por detrás del índice de referencia S&P 500, y los inversores tienen cuidado de no dejarse llevar.

«La semana pasada acortamos un poco la diferencia», dijo Nelson en Calamos. «Pero no se pueden revertir años de bajo rendimiento en cinco días».