Desbloquea el Editor’s Digest gratis

Roula Khalaf, editora del FT, selecciona sus historias favoritas en este boletín semanal.

Los inversores atentos y con buen olfato para los negocios han detectado una tendencia: cada vez más personas, al parecer, usan perfumes.

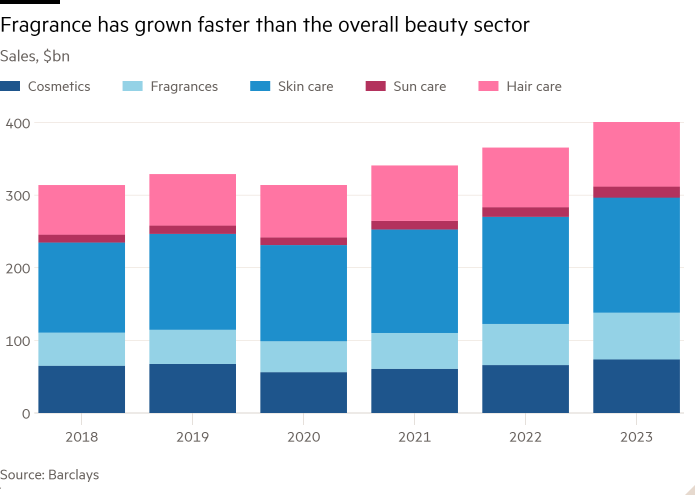

Los perfumes, que en su día eran un remanso de paz en el mercado de la belleza, fueron la primera categoría que salió a la palestra tras los confinamientos de la era de la pandemia. Ha mostrado un crecimiento de dos dígitos desde 2021 y ahora tiene unas ventas minoristas de 64.400 millones de dólares a nivel mundial, según un análisis de Barclays. Eso no está muy lejos del 40% por encima de su nivel de 2019.

Esta parece ser una tendencia mundial. Europa, donde los perfumes son una tendencia que en 2023 representaba el 28% del mercado de perfumes, según Euromonitor, ha logrado un crecimiento de ventas de dos dígitos cada año desde la pandemia. En Estados Unidos, donde los perfumes tienen una tradición menos cotidiana, la penetración se ha duplicado.

Mejor aún, el segmento más caro del mercado ha superado a los perfumes más baratos. En Estados Unidos, las fragancias de prestigio crecieron un 12 por ciento en 2023 en comparación con el 4 por ciento del mercado masivo, según datos de Circana. Al menos por el momento, el mercado de las fragancias está logrando la santísima trinidad de creciente penetración, frecuencia de uso y hay una clara tendencia hacia la premiumización.

Hay algo en el aire, pero los componentes de este auge de las fragancias son difíciles de analizar. La base es la creciente tendencia hacia el autocuidado, que ha impulsado el mercado de la belleza en general. Los consumidores más jóvenes están evitando el concepto de un aroma “exclusivo” en favor de poseer y usar múltiples fragancias diferentes. La penetración entre los consumidores más jóvenes, en otras palabras, la Generación Z, se ha cuadriplicado en los EE. UU., aunque partiendo de una base muy baja, señala Iain Simpson, analista de consumo de Barclays.

Para las empresas, esto es importante. Los “jugos” de los perfumes de primera calidad y sus elegantes frascos de vidrio implican que sus márgenes brutos son menores que, por ejemplo, los de los productos de cuidado de la piel de primera calidad. Solo a modo de ejemplo, la española Puig, muy centrada en los perfumes de prestigio, tiene un margen del 75 por ciento, mientras que la marca de belleza premium australiana Aesop, que fue comprada por L’Oréal, En 2022, el sector de la belleza logró un asombroso 87,1 por ciento, pero hay muchos más productos caros. Según Molly Wylenzek, de Jefferies, aproximadamente dos tercios de las ventas de perfumes son de prestigio, en comparación con aproximadamente un tercio de las ventas de productos de belleza en general. Eso lo convierte en un mercado jugoso en el que participar.

Hasta el momento no hay señales de desaceleración, pero la tendencia a la premiumización tiene límites, como lo demuestra grietas recientes En el segmento de belleza, los consumidores preocupados por el precio pueden acabar oliendo el agua de colonia. Los envases de cristal caros y las campañas de marketing aspiracionales no contribuyen, después de todo, a la esencia.