Desbloquea el Editor’s Digest gratis

Roula Khalaf, editora del FT, selecciona sus historias favoritas en este boletín semanal.

Las recompras de acciones —una de las características definitorias del mercado de valores estadounidense durante la última década— chocaron contra un muro el año pasado, ya que los mayores costos de endeudamiento y las preocupaciones sobre una posible recesión impulsaron a los ejecutivos a preservar el efectivo.

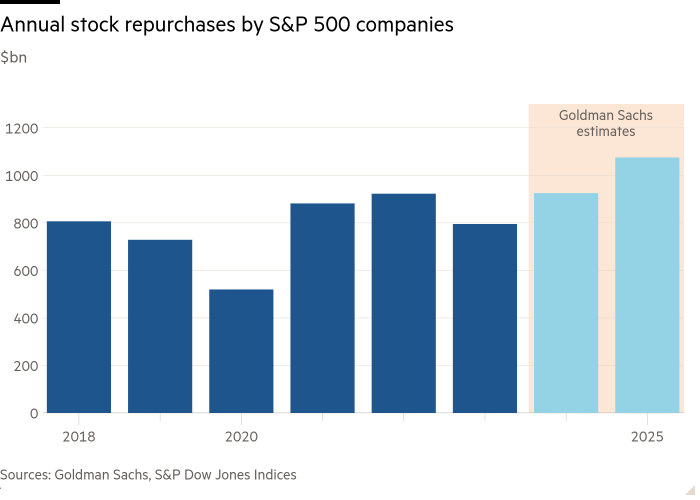

Según S&P Dow Jones Indices, las empresas del S&P 500 recompraron 795.000 millones de dólares de sus propias acciones en 2023. Eso es un 14% menos que en 2022, cuando la manía de recompras alcanzó un nuevo pico de 922.000 millones de dólares. También marcó la segunda mayor caída anual desde la crisis financiera mundial.

Las recompras están volviendo. Las empresas del S&P gastaron 472.000 millones de dólares en recomprar sus propias acciones en los primeros seis meses de 2024, un 21% más que en el mismo período del año anterior. El enorme recorte de medio punto de los tipos de interés que aplicó la Reserva Federal la semana pasada reavivará esta tendencia. Goldman Sachs espera que el total alcance los 925 mil millones de dólares este año antes de cruzar la marca del billón de dólares en 2025.

Por lo general, cuando la Reserva Federal reduce las tasas de interés, aumentan las recompras. Mantener efectivo se vuelve menos atractivo. Esta vez también existe el espectro de un aumento en la tasa impositiva de recompra del 1 al 20 por ciento. 4 por cientoLas empresas probablemente intentarán aumentar las compras antes de 2025.

A primera vista, esto debería ser motivo de celebración para los accionistas. Las recompras han sido un importante motor del rendimiento de las acciones, porque la retirada de acciones aumenta las ganancias por cada acción restante. Pero si ese dinero se hubiera podido utilizar mejor para mantener o hacer crecer el negocio subyacente, las ganancias pueden ser fugaces.

Sólo mira BoeingEl gigante aeroespacial gastó alrededor de 44.000 millones de dólares en recompras de acciones entre 2013 y 2019, según datos de S&P Global Market Intelligence. Eso lo convierte en el decimoquinto mayor comprador de sus propias acciones durante ese período. Sin embargo, las acciones han bajado casi un 65 por ciento desde su pico de marzo de 2019 y la compañía pronto podría tener que hacer una megaventa de acciones en medio de una interminable serie de escándalos de seguridad, retrasos en la producción y una huelga de trabajadores. Los críticos dicen que priorizar las recompras en lugar de invertir en calidad y resiliencia es lo que metió a Boeing en problemas.

Las recompras son mejores noticias cuando van acompañadas de inversiones en el futuro de una empresa. Las grandes empresas tecnológicas se encuentran entre los mayores compradores de sus propias acciones. Las Siete Magníficas representaron el 26 por ciento de las recompras del S&P 500 en 2023. Pero también están gastando mucho en otras áreas, como inteligencia artificial.

En definitiva, las recompras no deberían ser la única forma de que una empresa aumente sus beneficios por acción. A medida que las empresas estadounidenses recuperen su apetito por las recompras, los inversores tendrán que analizar más de cerca si los aumentos de los beneficios por acción se deben a un menor número de acciones o al crecimiento de los beneficios subyacentes. Nadie quiere acabar pagando más por una empresa de peor calidad.