En su búsqueda por recuperarse después de la agitación de la pandemia, el grupo aeroespacial y de defensa brasileño Embraer está imaginando un futuro no muy lejano de taxis voladores y aviones eléctricos.

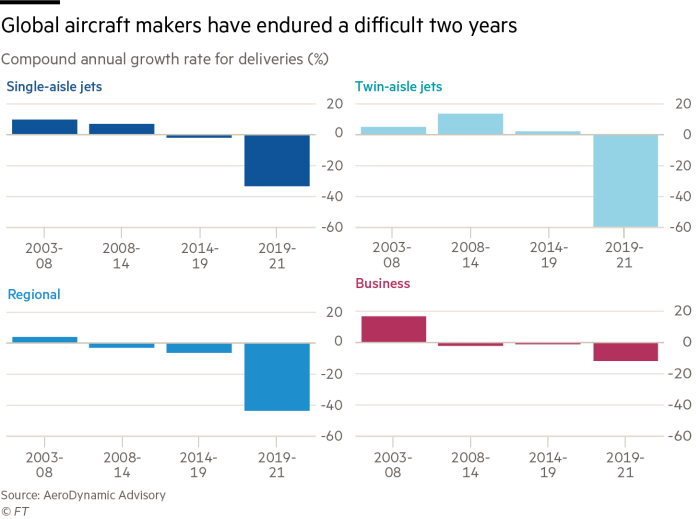

Pero mientras se esfuerza por duplicar los ingresos en cinco años, el tercer mayor fabricante de aviones comerciales del mundo ha puesto sus esperanzas en una predicción más prosaica: que la recuperación de los viajes aéreos implicará un mayor uso de los aviones de pasajeros más pequeños que son su nicho.

Después de dos años de agitación para la industria de la aviación mundial, se espera que Embraer regrese a los números negros en 2022, según el director ejecutivo Francisco Gomes Neto.

“Esperamos entregar una utilidad neta al final del año. Este es un paso importante”, dijo al Financial Times en una entrevista en la sede de Embraer en la ciudad de São José dos Campos. “Nuestro plan es un gran crecimiento. . .[it]sigue a la reanudación de los vuelos domésticos, que es donde encajan nuestros aviones”.

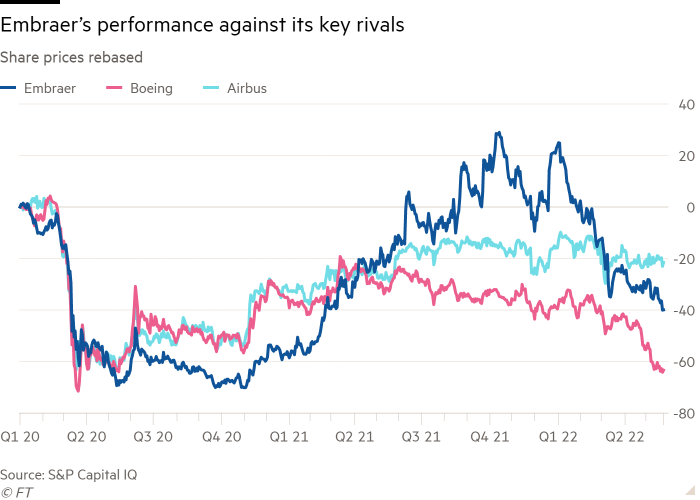

Un aumento del 45 % en el precio de las acciones convirtió a la empresa en la empresa con mejor desempeño en el índice Bovespa local en 2021. Después de eliminar 2500 puestos de trabajo durante la pandemia, un impulso de eficiencia y una reducción de la deuda ayudaron a que volviera a tener un flujo de caja libre positivo. A medida que aumenta la producción, el grupo ha anunciado recientemente 1.000 nuevas vacantes.

Pero para convencer a los inversionistas, especialmente después de una fuerte caída en las acciones este año, debe superar el escepticismo sobre su capacidad para expandirse aún más en un sector de aviones civiles dominado por Boeing y Airbus.

Las dudas sobre la futura forma y dirección de una empresa considerada la joya de la corona de la industria brasileña se vieron agravadas por el enconado colapso de una alianza planificada con Boeing. No mucho después de que los aeropuertos cerraran a principios de la pandemia, el titán estadounidense rescindió un acuerdo de empresa conjunta que le habría otorgado una participación del 80 por ciento en las operaciones de aviones comerciales de Embraer por 4200 millones de dólares.

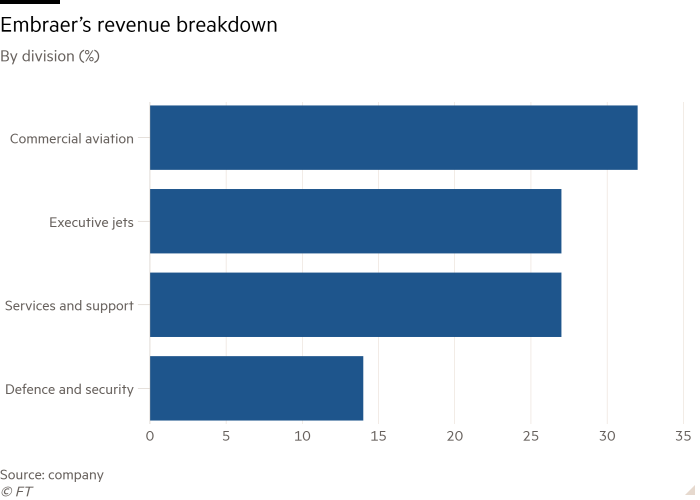

Gomes Neto descartó grandes enajenaciones o rupturas y dijo: “Estamos abiertos a otras alianzas, pero no del tipo que desmembraría la empresa. [or] vender una pieza.” Con el objetivo de duplicar los ingresos reducidos del año pasado de 4.200 millones de dólares para 2026, agregó que el mayor potencial radica en impulsar la facturación en su división de aviación comercial.

Embraer es el principal productor de jets regionales, que tradicionalmente tienen hasta 120 asientos, vuelan distancias más cortas y son más populares en América del Norte.

La compañía prevé entregar entre 60 y 70 aviones civiles en 2022, frente a los 48 del año pasado, y podría llegar a cerca de 100 al final del período de cinco años, dijo Gomes Neto. En comparación, Airbus espera entregar 720.

Durante el último cuarto de siglo, las aerolíneas han migrado hacia aviones mejorados en un intento por aumentar la eficiencia del combustible y reducir los costos unitarios.

Un pilar de la estrategia de Embraer es su avión de mediano alcance “E2”, la segunda generación de su familia E-Jet y más grande que su pilar de modelos regionales. Capaces de transportar entre 80 y 146 pasajeros, se desvían más hacia el soporte de jet de línea principal pequeño y de cuerpo angosto y, según afirma la compañía, emiten menos ruido y menos emisiones de dióxido de carbono por asiento.

Los ejecutivos de Embraer creen que habrá cambios en los patrones de vuelo después de Covid-19, con un menor crecimiento en los viajes aéreos, menos viajes de negocios y más personas mudándose a ciudades más pequeñas, favoreciendo los modelos más pequeños que fabrica. “Las aerolíneas van a buscar aviones que se ajusten a este nivel de demanda”, pronosticó Rodrigo Silva e Souza, vicepresidente de marketing de aviación comercial de Embraer.

Pero el fabricante brasileño permanece fuera de la categoría de asientos donde hay más demanda de los transportistas, dijo Stephen Trent, analista de Citi.

“Donde están en la industria aeroespacial comercial global en este momento, ciertamente las perspectivas se ven mejores que en los últimos dos años”, dijo. “Pero a largo plazo, todavía me preocupa que no haya muchas aerolíneas muy interesadas en esta clase de avión..”

En la década hasta 2031, se proyecta la entrega de 13.000 aviones en el segmento de más de 150 pasajeros, según datos de la consultora Cirium. Para jets regionales con entre 85 y 150 asientos, donde juega Embraer, el pronóstico es de solo 3.500.

Embraer desconfiará del destino de su adversario histórico en aviones regionales, Bombardier. El excampeón industrial de Canadá estuvo a punto de quebrar después de enfrentarse cara a cara con Airbus y Boeing en aviones de línea principal con su Serie C, una pequeña oferta de un solo pasillo. Los acérrimos rivales socavaron al retador, que terminó cediendo el programa a Airbus en 2017 y abandonó por completo la aviación comercial para centrarse en los aviones privados.

“Todavía esperamos que los aviones más grandes de Airbus y Boeing dominen el espacio de un solo pasillo, incluso en el extremo más pequeño”, dijo Rob Morris, director global de la división de consultoría de Cirium, Ascend by Cirium.

Aparte de la superposición entre su modelo E195-E2 y la Serie C, rebautizada como A220, en la mayoría de los segmentos comerciales, Embraer no compite directamente con Boeing y Airbus, dicen ejecutivos de la empresa brasileña. Sin embargo, el más pequeño de su familia E2 de tres modelos enfrenta el obstáculo de los acuerdos de pilotos de EE. UU. que limitan el peso y la capacidad de las aeronaves desplegadas por las aerolíneas afiliadas regionales.

Fuera de la aviación comercial, que comprende alrededor de un tercio de los ingresos del grupo, Embraer está experimentando un auge mundial en aviones ejecutivos. Espera vender hasta 110 en 2022, frente a los 93 de 2021.

Si bien el ritmo puede disminuir en los próximos años, dijo Gomes Neto, sería un «aterrizaje suave» con un crecimiento continuo. “Estamos vendidos para prácticamente todo 2023, y ahora estamos vendiendo para la segunda mitad de 2024”, dijo.

Agregó que las tensiones geopolíticas derivadas de la guerra en Ucrania también habían aumentado el interés en dos de los aviones militares de Embraer: el avión de combate A-29 Super Tucano y la nave de transporte C-390 Millennium, aunque la fuerza aérea de Brasil recientemente cortó un pedido de este último. del 28 al 22

Otra apuesta para el futuro son los aviones eléctricos de despegue y aterrizaje vertical, o eVTOL. La unidad Eve de Embraer, recientemente escindida en una compañía de adquisición de propósito especial que cotiza en los EE. UU., o Spac, tiene una cartera de pedidos de $ 5 mil millones y apunta a operaciones comerciales para 2026.

Si bien las acciones de varios Spacs de taxis aéreos similares se han desplomado debido a que los expertos se preocupan por la exageración, los analistas y ejecutivos dicen que el historial de Embraer en pruebas y certificación le da una ventaja sobre las nuevas empresas. Los rivales Boeing y Airbus también están invirtiendo cientos de millones en este campo.

Otras áreas de interés incluyen una gama de aviones de bajas emisiones en desarrollo y un turbohélice de próxima generación para aerolíneas regionales.

Sin embargo, a corto plazo, los inversores querrán ver más mejoras financieras. Las pérdidas netas de Embraer se redujeron a 44,7 millones de dólares el año pasado desde un déficit de 732 millones de dólares en 2020. Pero el cierre de la producción debido a la reintegración final de la unidad de aviación comercial contribuyó a la cifra roja de 31,7 millones de dólares en el primer trimestre.

Las acciones de Embraer han perdido alrededor de la mitad de su valor en lo que va del año, lo que le da a la empresa una capitalización de mercado de aproximadamente 1.800 millones de dólares. Su jefe atribuyó esto a una mezcla de frustración de los inversores por su orientación, los problemas de la cadena de suministro y el impacto más amplio del conflicto de Ucrania en las acciones. Boeing también ha caído alrededor de un 37 por ciento y Airbus ha bajado más de un 5 por ciento.

Marjan Riggi, de Kroll Bond Rating Agency, destacó como alentador el aumento de la cartera de pedidos de Embraer (en 17.300 millones de dólares, el nivel más alto en cuatro años) y una recuperación en el sector de las aerolíneas regionales de EE. UU.

«Los [quarterly] los números aún no se ven muy bien, pero se ve una trayectoria bastante positiva”, dijo.