La escasez de chips de computadora que obligó a los fabricantes mundiales de automóviles a desechar los planes de producción de millones de automóviles en los últimos dos años se está aliviando, a un costo nuevo y permanente para las compañías automotrices.

Lo que habían sido «operaciones de sala de guerra» para gestionar la escasez de chips se están convirtiendo en características integradas del desarrollo de vehículos, dicen los ejecutivos de ambas industrias. Eso ha trasladado los riesgos y algunos de los costos a los fabricantes de automóviles.

Equipos recién creados como General Motors Co, Volkswagen AG y Ford Motor Co están negociando directamente con los fabricantes de chips. Los fabricantes de automóviles como Nissan Motor Co Ltd y otros están aceptando compromisos de pedidos más largos e inventarios más altos. Los proveedores clave, incluidos Robert Bosch y Denso, están invirtiendo en la producción de chips. GM y Stellantis han dicho que trabajarán con diseñadores de chips para diseñar componentes.

En conjunto, los cambios representan un cambio fundamental para la industria automotriz: costos más altos, más trabajo práctico en el desarrollo de chips y más compromiso de capital a cambio de una mejor visibilidad en sus suministros de chips, dicen ejecutivos y analistas.

Es un cambio de sentido para los fabricantes de automóviles que anteriormente dependían de los proveedores, o de sus proveedores, para obtener semiconductores.

Para los fabricantes de chips, la asociación aún en desarrollo con los fabricantes de automóviles es una bienvenida, y un reinicio atrasado. Muchos ejecutivos de semiconductores señalan con el dedo la falta de comprensión de los fabricantes de automóviles sobre cómo funciona la cadena de suministro de chips, y la falta de voluntad para compartir costos y riesgos, durante gran parte de la crisis reciente.

Los cambios costosos se están produciendo justo cuando la industria automotriz parece estar superando lo peor de una crisis aún más costosa que, según una estimación, ha eliminado 13 millones de vehículos de la producción mundial desde principios de 2021.

NUNCA LLAMARON

CC Wei, director ejecutivo del fabricante de chips más grande del mundo, Taiwan Semiconductor Manufacturing Co, dijo que nunca había recibido una llamada de un ejecutivo de la industria automotriz, hasta que la escasez fue desesperada.

“En los últimos dos años me llaman y se comportan como mi mejor amigo”, dijo recientemente a una multitud de socios y clientes de TSMC que se reían en Silicon Valley. Un fabricante de automóviles llamó para solicitar urgentemente 25 obleas, dijo Wei, quien está acostumbrado a recibir pedidos de 25,000 obleas. “No es de extrañar que no puedas obtener el apoyo”.

Thomas Caulfield, director ejecutivo de GlobalFoundries Inc, dijo que la industria automotriz entiende que ya no puede dejar el riesgo de construir fábricas de chips multimillonarias a los fabricantes de chips.

“No se puede permitir que un elemento de la industria lleve el agua para el resto de la industria”, dijo a Reuters. “No pondremos capacidad a menos que el cliente se comprometa con ella y tenga un estado de propiedad en esa capacidad”.

Ford ha anunciado que trabajará con GlobalFoundries para asegurar su suministro de chips. Mike Hogan, quien dirige el negocio automotriz de GlobalFoundries, dijo que se están preparando más acuerdos como ese con otros fabricantes de automóviles.

SkyWater Technology Inc, un fabricante de chips en Minnesota, está hablando con los fabricantes de automóviles sobre poner «la piel en el juego» comprando equipos o pagando por investigación y desarrollo, dijo a Reuters el presidente ejecutivo Thomas Sonderman.

Trabajar más de cerca con los fabricantes de automóviles y sus proveedores ha generado acuerdos a largo plazo por casi $ 4 mil millones para chips de administración de energía hechos de carburo de silicio, un nuevo material que está ganando popularidad, dijo el presidente ejecutivo Hassane El-Khoury. “Estamos invirtiendo miles de millones de dólares cada año para escalar esa operación”, dijo a Reuters. “No vamos a construir fábricas sobre la esperanza”.

Michael Hurlston, director ejecutivo de Synaptics Inc, cuyos chips manejan pantallas táctiles, lo que había retrasado parte de la producción de automóviles, dijo que la colaboración reciente y más directa con los fabricantes de automóviles podría crear nuevas oportunidades comerciales y gestionar los riesgos.

Hurlston dijo que la industria automotriz se ha acostumbrado al uso de pantallas OLED, que son menos duraderas que las pantallas LCD, un factor que muchos percibieron limitaría su uso en automóviles a pesar de un mejor contraste y un menor consumo de energía.

“Pero esa percepción ha cambiado bastante dramáticamente en los últimos dos años. Y esa percepción ha cambiado como resultado directo de que pudimos hablar con (la industria automotriz)”, dijo. “El paradigma realmente ha cambiado para nosotros”.

Los directores ejecutivos de la japonesa Renesas Electronics Corp y la holandesa NXP Semiconductors NV dijeron a Reuters que están colocando ingenieros para ayudar a los fabricantes de automóviles a diseñar una nueva arquitectura en la que una computadora controlaría todas las funciones de forma centralizada.

“Se han despertado”, dijo el CEO de NXP, Kurt Sievers. “Han entendido lo que se necesita. Intentan encontrar el talento adecuado. Es un gran cambio”.

‘HEMOS ENTENDIDO’

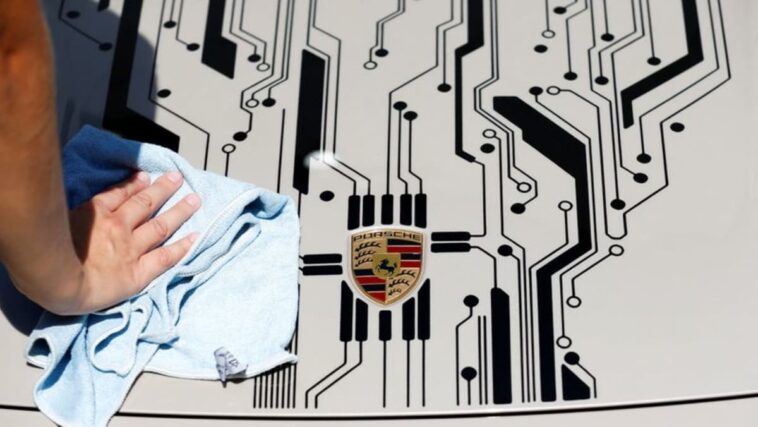

El contenido promedio de semiconductores por vehículo superará los $ 1,000 para 2026, duplicándose desde el primer año de la pandemia, según Gartner. Un ejemplo: el Porsche Taycan a batería tiene más de 8.000 chips. Eso se duplicará o triplicará para fines de la década, según Volkswagen.

“Hemos entendido que somos parte de la industria de los semiconductores”, dijo Berthold Hellenthal del Grupo Volkswagen, gerente sénior de gestión de semiconductores. “Ahora tenemos personas dedicadas solo a la gestión estratégica de semiconductores”.

Asegurar, y mantener, los ingenieros de chips será un desafío para los fabricantes de automóviles, que tendrán que competir con Google de Alphabet Inc, Amazon.com Inc y Apple Inc, dijo Evangelos Simoudis, un inversionista de capital de riesgo de Silicon Valley y asesor que trabaja con tanto fabricantes de automóviles establecidos como nuevas empresas. “Creo que eso conduciría a adquisiciones”, dijo.

A diferencia de Tesla Inc, que diseña sus propios chips centrales, Simoudis dijo que los fabricantes de automóviles tradicionales tendrán que hacer malabarismos con la producción de modelos de automóviles heredados a medida que realizan nuevas inversiones.

AutoForecast Solutions (AFS) estima que la escasez de microchips ha obligado a los fabricantes de automóviles de todo el mundo a eliminar más de 13 millones de vehículos de los planes de producción desde principios de 2021.

«Es una industria arrogante», dijo Sam Fiorani, vicepresidente de previsión global de vehículos de AFS. “A veces simplemente los muerde en la parte trasera”.