Los inversores y los analistas de Wall Street están haciendo sonar la alarma sobre un posible «accidente del mercado», ya que los sucesivos episodios tumultuosos en las acciones y los bonos de EE. UU. y un dólar en alza provocan niveles crecientes de estrés en el sistema financiero.

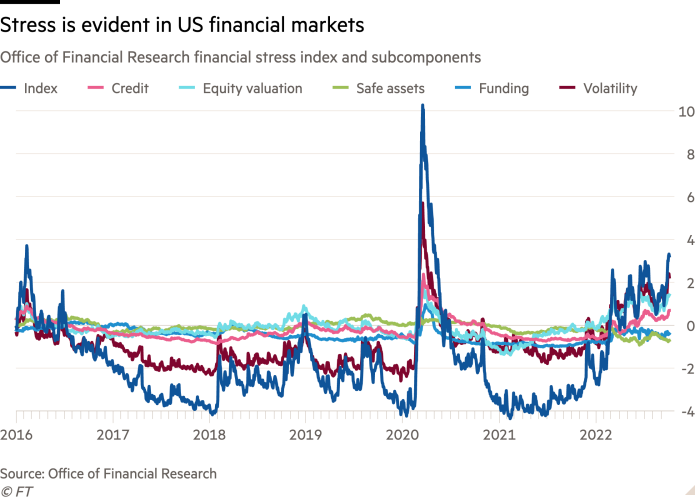

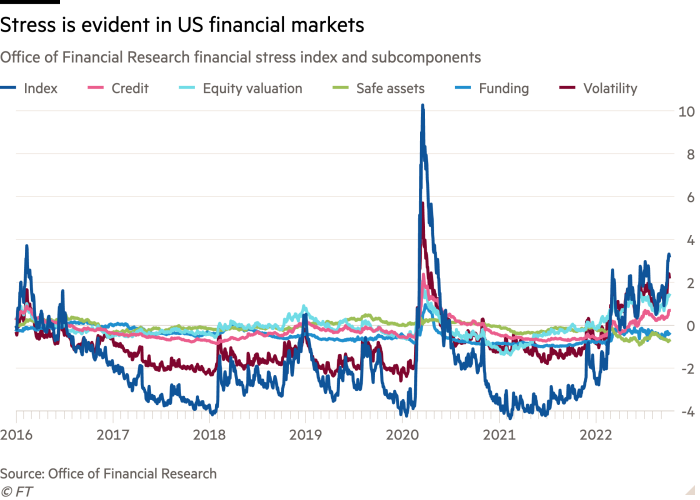

Un indicador de tensión en los mercados de EE. UU., producido por la Oficina de Investigación Financiera del Tesoro, se ha disparado a su nivel más alto desde los alborotos de la pandemia de coronavirus de mayo de 2020.

Incluso cuando las acciones en Wall Street comienzan el nuevo trimestre con ganancias, el índice de estrés financiero de la OFR está cerca de un máximo de dos años en 3.1, donde cero indica un funcionamiento normal del mercado. Eso se ha sumado a una lista creciente de puntos de referencia que sugieren condiciones comerciales en deuda del gobierno de estados unidoslos bonos corporativos y los mercados monetarios están cada vez más estirados.

“La velocidad de las cosas que se rompen en todo el mundo. . . es obviamente un ‘cisne de neón’ que nos dice que ahora estamos claramente en la etapa de accidente del mercado”, dijo Charlie McElligott, estratega de Nomura.

Las crecientes preocupaciones han sido alimentadas por una serie de grandes tasa de interés aumentos de la Reserva Federal para frenar la inflación. Los costos de endeudamiento más altos y los temores de una desaceleración económica han llevado a una venta masiva en los mercados públicos, al tiempo que fortalecieron la moneda estadounidense en detrimento de sus pares globales.

Los aumentos de tasas por parte del Banco Central Europeo y el Banco de Inglaterra, así como los planes impositivos abortados por parte del gobierno del Reino Unido, también han amplificado las oscilaciones en el mercado este año a medida que los responsables políticos globales intentan frenar el crecimiento de los precios.

“Cuando las condiciones financieras se endurecen tanto, todos buscan quién o qué será la causa de que los bancos centrales parpadeen”, dijo Michael Edwards, subdirector de inversiones del fondo de cobertura Weiss Multi-Strategy Advisers. «Ellos [the Fed] están decididos a endurecer las condiciones financieras, y [because] la economía es muy fuerte. . . tienen que utilizar los mercados de financiación como mecanismo de transmisión. Entonces alguien saldrá lastimado”.

McElligott señaló la caída del 20 por ciento en el yen japonés este año, una liquidación de la deuda soberana británica en las últimas semanas y algunos préstamos estancados en los balances de los bancos que los prestamistas no pueden descargar a los inversores incluso con grandes descuentos. , como signos de las tensiones en los mercados.

Agregó que la fortaleza del dólar estaba “causando tremendas tensiones económicas. . . y cada vez más, metástasis en los mercados”.

Las tensiones significan que los mercados no están funcionando como deberían: las empresas no pueden obtener financiación fácilmente, es más difícil comprar y vender valores, los precios son volátiles y los inversores están menos dispuestos a asumir riesgos.

Las condiciones se han ido deteriorando durante todo el año, pero hasta finales de este tiempo ha sido evidente principalmente en el mercado de valores, donde las valoraciones cayeron precipitadamente a medida que aumentaron los costos de los préstamos y se redujeron drásticamente las perspectivas de crecimiento.

Las empresas privadas han sido incapaz de enumerar públicamente sus acciones y los bancos han tenido que retirar las financiaciones de deuda previstas para sus clientes después de que los inversores se negaran a abrir sus talonarios de cheques.

El mes pasado, los bancos se vieron obligados a mantener una deuda de 6.500 millones de dólares para financiar la compra del fabricante de software Citrix en sus propios balances después de que no lograron encontrar compradores dispuestos a financiar la totalidad de la deuda.

“Esta es una historia sobre langostas hirviendo. Los pones en agua fría y lentamente subes el fuego”, dijo George Goncalves, jefe de estrategia macro de EE. UU. en MUFG. “Eso es lo que está pasando en los mercados. La Fed está subiendo la temperatura. Pero debido a que el mercado todavía está lleno de liquidez, aún no está claro dónde está la debilidad”.

El economista de JPMorgan Chase, Bruce Kasman, dijo el viernes que la salud relativa del sistema bancario y las pequeñas necesidades de financiamiento para gran parte del mundo corporativo significaban que las vulnerabilidades del sistema financiero permanecían bajas. Sin embargo, el banco estadounidense advirtió que el aumento en el índice OFR es evidencia de la mayor propagación del estrés en los mercados financieros y la disminución del apetito por el riesgo provocado por la fortaleza del dólar y las tasas de interés más altas de los EE. UU.

“Los riesgos para la estabilidad financiera global son una incógnita cada vez más conocida para las perspectivas”, dijo Kasman.

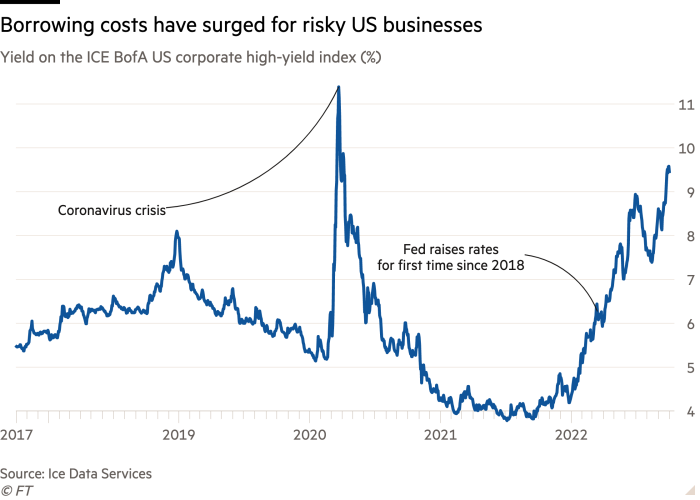

El mercado de bonos corporativos también muestra signos crecientes de tensión, según Marty Fridson, director de inversiones de Lehmann, Livian, Fridson Advisors.

Fridson señaló que la prima que los inversionistas exigieron para tener deuda corporativa con calificación de riesgo basura sobre los bonos del Tesoro ha aumentado significativamente durante el último mes. Según sus cálculos, el mercado de bonos basura ahora refleja una probabilidad de recesión del 22 por ciento, frente a solo el 2 por ciento a mediados de septiembre.

Los incumplimientos corporativos se duplicaron con creces entre julio y agosto, según la agencia calificadora Moody’s. Los estrategas del Bank of America advirtieron el viernes que su indicador que mide el estrés en el mercado crediticio estaba en un «nivel crítico limítrofe» y que «comienza la disfunción del mercado» si aumenta mucho más.

Por otra parte, un índice de Goldman Sachs que mide los deterioros y dislocaciones del mercado está siendo impulsado al alza por el estrés en los mercados de financiación, así como por la mayor volatilidad en el mercado de deuda del gobierno de EE. UU. de 24 billones de dólares.

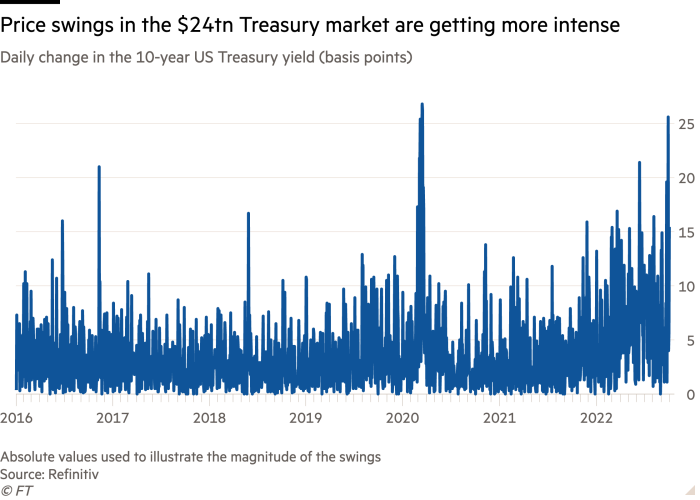

El rendimiento del Tesoro a 10 años, que es un punto de referencia para los costos de endeudamiento en todo el mundo, aumentó este año de alrededor del 1,5% al 3,6%, y la semana pasada superó brevemente el 4% por primera vez en 12 años.

La volatilidad en ese mercado también ha alcanzado el nivel más alto desde los alborotos inducidos por el coronavirus de 2020, según el índice Ice BofA Move.

La volatilidad también se puede ver en el día a día: el mayor movimiento en el Tesoro a 10 años en 2021 fue una caída de 0,16 puntos porcentuales el 26 de noviembre. Ha habido siete días en lo que va del año con mayores movimientos.

Si bien los formuladores de políticas de la Fed se mantienen firmes en el aumento de las tasas, también están atentos a los peligros potenciales de la caída del mercado.

“A medida que la política monetaria se endurece globalmente para combatir la alta inflación, es importante considerar cómo los efectos de contagio y los efectos de contagio transfronterizos podrían interactuar con las vulnerabilidades financieras”, dijo Lael Brainard, vicepresidenta de la Fed, dijo el viernes. “Estamos atentos a las vulnerabilidades financieras que podrían verse exacerbadas por la llegada de shocks adversos adicionales”.