Cuando el inversionista inmobiliario británico Graham Clemett compró McKay Securities en mayo, tenía un plan claro.

Dividiría los activos del propietario de la propiedad del Reino Unido en dos, doblaría su cartera de oficinas en Workspace, el fideicomiso de propiedad que administra, y vendería sus almacenes.

Pero su idea se ha desviado.

“Hemos tenido mucho interés [from buyers] en los últimos seis meses más o menos. Pero la gente ha regresado y reducido el precio a niveles que no creemos que sean sensatos”, dijo Clemett, quien aún posee almacenes por un valor aproximado de 150 millones de libras esterlinas. «Es un mercado de vendedores un poco en dificultades en este momento».

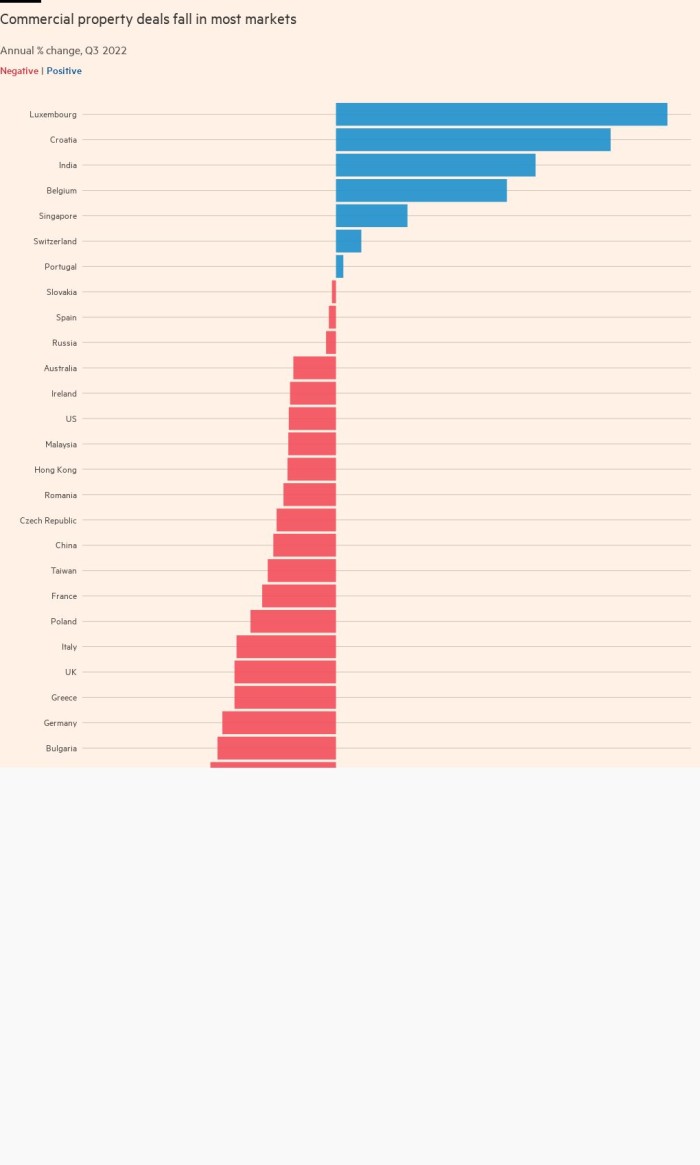

A nivel mundial, los propietarios de propiedades comerciales se han visto atrapados en los últimos meses debido a que los costos de los préstamos se han disparado. Algunos prestamistas, inseguros de dónde se establecerán las tasas y los valores de las propiedades, están optando por hacer recortes.

El estado de ánimo en la industria, que era relativamente optimista a principios de este año, se ha oscurecido rápidamente, y algunos inversores de alto perfil ahora advierten sobre la falta de financiación en partes del sector.

“Estamos sentados en un mercado que está cerca de una crisis crediticia”, dijo Raimondo Amabile, director de inversiones global de PGIM Real Estate, una rama de la aseguradora estadounidense Prudential Financial, cuyo fondo es uno de los mayores inversores en EE. UU., Francia , Alemania y el Reino Unido.

“Los bancos están congelados. . . En Milán, Londres, etc. todavía hay financiación, pero los costes son dos o tres veces mayores que hace un año”.

‘Va a haber una corrección’

Habiendo soportado el peor período de la pandemia de Covid, que vació tiendas y oficinas en Europa y América del Norte, los inversores en propiedades comerciales se mostraron más optimistas a medida que se redujeron las restricciones este año.

Pero los altos precios de la energía y la rápida inflación han significado que los costos de los préstamos inmobiliarios hayan aumentado desde principios de año, dejando un rastro de acuerdos inmobiliarios colapsados y propietarios asustados.

los tipo de cambio de Sonia a cinco añosutilizado por los prestamistas del Reino Unido para fijar el precio de los préstamos, se ha cuadruplicado en los últimos 12 meses al 5 por ciento.

Las subidas de tipos del banco central también han hecho que la propiedad comercial sea menos atractiva en términos relativos: después de un salto en septiembre, los bonos del gobierno del Reino Unido a 10 años rendían más que la propiedad por primera vez desde 2007, según MSCI, a pesar de ser menos riesgosos que las oficinas. o tiendas.

“Va a haber una corrección”, dijo Mark Allan, jefe de la compañía inmobiliaria FTSE 100 Landsec, uno de los tres propietarios que cotizan en bolsa en el Reino Unido que reportaron caídas de valoración la semana pasada.

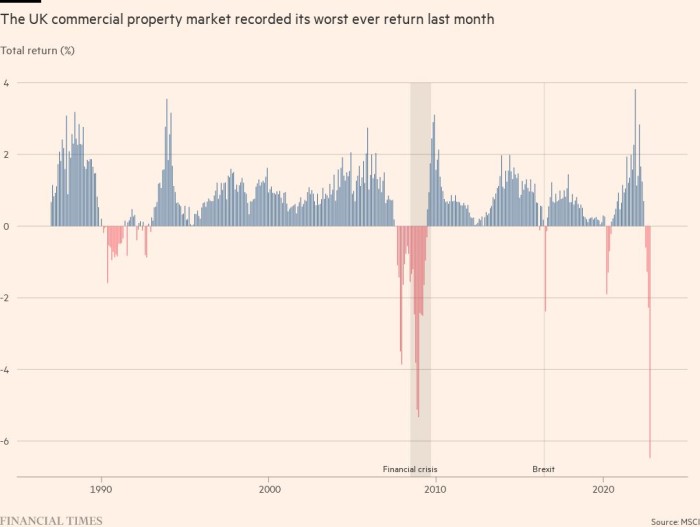

El mes pasado, el índice inmobiliario MSCI UK, que rastrea tiendas, oficinas y almacenes por valor de decenas de miles de millones de libras, cayó un récord del 6,5 por ciento, eclipsando incluso las mayores caídas mensuales sufridas durante la crisis financiera de 2008 y el covid.

Allan dijo que no le sorprendería que los valores cayeran entre un 15 y un 20 por ciento en algunas áreas, eliminando decenas de miles de millones de libras del sector.

Oficinas entre las más expuestas

Los propietarios de oficinas, que aún luchan con las consecuencias de la pandemia, se encuentran entre los más expuestos.

Las tasas de ocupación son la mitad de los niveles anteriores a Covid en el Reino Unido, en solo el 30 por ciento, según Remit Consulting. El stock de oficinas de Inglaterra está cayendo al tasa más rápida durante 20 años a medida que los empleadores reevalúan, según un análisis de los datos de tasas comerciales realizado por el bufete de abogados Boodle Hatfield.

Los costes de desarrollo también se han disparado. Un gran propietario de oficinas de Londres dijo que el costo de la deuda para financiar un nuevo proyecto de desarrollo aumentó del 8% al 14% en los últimos dos meses.

“Todos los mercados de capital se han visto afectados, pero la financiación inmobiliaria es mucho peor que cualquier otra cosa”, dijeron.

Partes del mercado estadounidense son aún más desafiantes. Amabile, de PGIM, dijo que las oficinas más antiguas con estándares ambientales deficientes estaban más expuestas, particularmente porque más personal optaba por trabajar desde casa.

“El sector secundario de oficinas en los EE. UU. no es invertible, pero nadie quiere financiarlo. Existe la creencia de que ese es un activo varado”, dijo.

Incluso las oficinas más nuevas podrían estar en peligro ya que los recortes de empleos en el sector tecnológico redujeron la demanda, agregó.

Cuando los préstamos en oficinas más antiguas vencen para refinanciamiento, “verá una caída tal en los valores que, a menos que un prestatario pueda aportar una cantidad significativa de capital, tendrá que devolver las llaves, entonces el prestamista traerá eso al mercado a un precio nivel angustiado”, dijo Jack Creedon, codirector de la práctica de bienes raíces en el bufete de abogados Ropes & Gray, cuyos clientes incluyen casas de capital privado y oficinas familiares.

“[We] podría ver desaparecer entre el 20 y el 30 por ciento del mercado de oficinas existente en los EE. UU. Nunca más serán alquilados”.

Retiro de prestamistas

Temerosos de suscribir préstamos contra oficinas, tiendas y almacenes con valoraciones a la baja, muchos prestamistas se retiran y solo firman los préstamos más seguros.

La financiación inmobiliaria ha estado dominada tradicionalmente por bancos como Barclays, Lloyds y NatWest en el Reino Unido, y bancos de inversión como JPMorgan, Morgan Stanley y Wells Fargo en EE. UU., según Peter Cosmetatos, director ejecutivo del Commercial Real Estate Finance Council en Europa.

Las aseguradoras como Aviva y Legal & General y los inversores privados Blackstone y Starwood se han vuelto cada vez más activos en los años posteriores a la crisis financiera. En el Reino Unido, las aseguradoras y otros fondos alternativos ahora representan tanto préstamo total como los bancos nacionales.

Los que todavía están en el mercado hoy en día están reduciendo su enfoque a clientes de confianza.

“La mayoría de los prestamistas todavía están abiertos para hacer negocios, pero es un activo correcto, un patrocinador correcto, un precio correcto”, dijo Cosmetatos.

Jason Constable, jefe de bienes raíces de Barclays Corporate Banking, dijo: “Barclays es un prestamista de ciclo completo en el mercado de bienes raíces y continuaremos respaldando las transacciones correctas para los clientes correctos, sobre una base ajustada al riesgo para reflejar las condiciones macroeconómicas actuales”

Los prestamistas alternativos también se están reduciendo.

“Se trata simplemente de ser responsable: no queremos prestar para perder dinero de manera efectiva”, dijo un ejecutivo de un banco retador.

Es una imagen similar en los EE. UU., según Credon. Con los bancos tratando de reducir la exposición a un sector en el giro, «los prestamistas están preguntando a un par de clientes si están dispuestos a comprar préstamos contra oficinas por 90 centavos por dólar», dijo.

No tan grave como 2008

A pesar del retroceso, los profesionales de la propiedad comercial buscan consuelo en un estribillo repetido: esta crisis no será tan grave como la de 2008.

“Estamos completamente equivocados al pensar en lo que estamos viendo hoy a través de la lente del [financial crisis]”, dijo Cosmetatos. Los «préstamos exuberantes» de «fuentes homogéneas» dejaron expuestos tanto a los prestatarios como a los bancos en 2008, agregó.

Desde entonces, una regulación más estricta ha reducido los riesgos.

“Yo no diría que hay una crisis crediticia actualmente o que se avecina”, dijo Lisa Attenborough, jefa de asesoría de deuda de Knight Frank Capital Advisory. “El mercado de deuda está en un lugar tan diferente: tienes bancos, prestamistas privados, aseguradoras, inversionistas extranjeros y fondos de deuda, cientos de ellos. [able to lend].”

Si los prestatarios pueden soportar pagos de intereses más altos es otra cuestión.

Hasta ahora las ventas forzadas no son comunes. Pero algunos vendedores no pueden darse el lujo de quedarse quietos.

“Están viendo fondos que se enfrentan a reembolsos y venta de activos y están disponibles a valoraciones atractivas”, dijo Simon Carter, jefe del propietario del FTSE 100 British Land.

Nick Sanderson, director financiero del desarrollador GPE centrado en Londres, es un comprador entusiasta y está buscando alrededor de 900 millones de libras esterlinas en acuerdos.

Los fondos inmobiliarios del Reino Unido están vendiendo activos discretamente, dijo: «no es un mercado en el que pones cosas altas, anchas y atractivas».

Eventualmente, los prestatarios en los EE. UU. y Europa se verán empujados al mercado porque los plazos de sus hipotecas están por terminar y no pueden permitirse refinanciar a tasas mucho más altas.

Los préstamos inmobiliarios comerciales valorados en aproximadamente £ 150 mil millones se refinanciarán durante los próximos cinco años en el Reino Unido, según una investigación de la Escuela de Negocios Bayes.

Bayes estimó que podría haber una brecha de financiación de 27.000 millones de libras esterlinas a 37.000 millones de libras esterlinas cuando esos préstamos lleguen a ser refinanciados como resultado de las caídas de valoración.

En los EE. UU., Credon anticipó que habría más acuerdos en dificultades el próximo año.

“Estamos volviendo a la ‘vieja normalidad’. Los últimos 10 años es la excepción. [with] dinero gratis y tasas ridículamente bajas. ¿Estamos en un nuevo ciclo? La respuesta es sí”, dijo.

Información adicional de Siddharth Venkataramakrishnan y Emma Dunkley en Londres