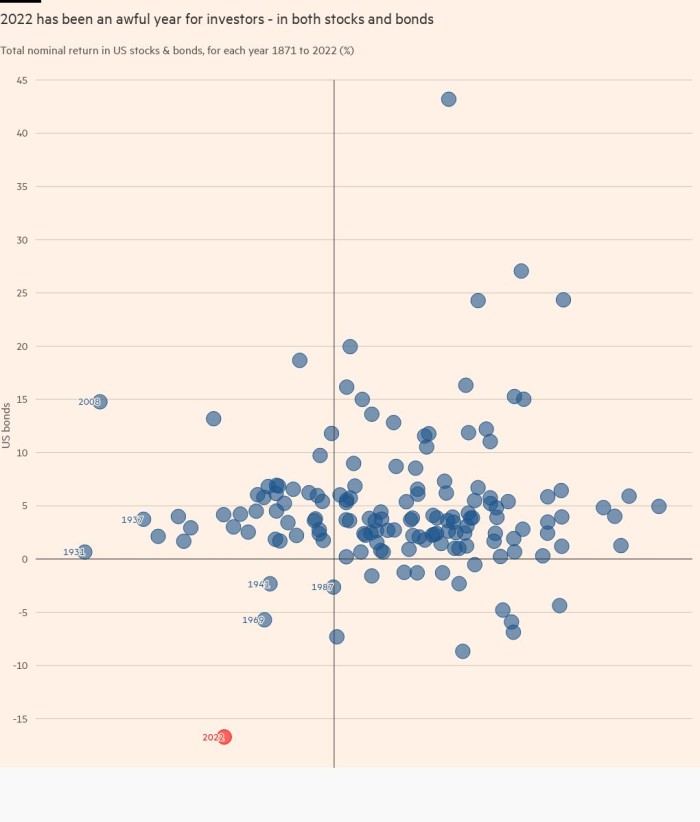

Para la mayoría de los inversores, 2022 ha sido un año para olvidar. El desmoronamiento de las acciones ya era suficientemente malo, pero como los bonos también sufrieron un aumento de la inflación y una respuesta agresiva de los bancos centrales, los administradores de fondos a menudo no tenían dónde esconderse. Los fondos de cobertura de Flinty capaces de apostar por el dólar y contra la deuda pública se encuentran entre los pocos celebrando un buen año.

También ha sido un año marcado por eventos verdaderamente extraordinarios, en áreas tan serias como los bonos del gobierno del Reino Unido y tan salvajes como las criptomonedas. Aquí, los reporteros del Financial Times han elegido sus gráficos de mercados del año, encapsulando los momentos más importantes y las tendencias más poderosas.

El mercado de bonos que cambió

La inflación vertiginosa y una carrera global más alta en las tasas de interés han significado un año miserable para los inversionistas en bonos.

La caída del 16 por ciento en el índice agregado global de bonos de Bloomberg, un indicador amplio de la deuda soberana y corporativa, es el peor desempeño en datos que se remontan a 1991, eclipsando todas las otras recesiones anuales relativamente raras para la renta fija en las últimas tres décadas.

A principios de 2022, los inversores y los banqueros centrales todavía se aferraban a la idea de que la inflación galopante podría controlarse mediante aumentos relativamente modestos de las tasas de interés. Pero el impacto de los precios de las materias primas como resultado de la invasión rusa de Ucrania acabó con esas esperanzas. La inflación siguió sorprendiendo al alza durante la mayor parte del año, incluso cuando los bancos centrales de EE. UU., el Reino Unido y la zona del euro se embarcaron en uno de los ciclos de ajuste más rápidos de la historia.

El rendimiento del Tesoro estadounidense a 10 años, un punto de referencia para la renta fija global, alcanzó un máximo de más del 4,3 % en octubre, después de haber comenzado el año en torno al 1,5 %, lo que ayudó a impulsar una caída del 20 % en las acciones mundiales. Desde entonces, los rendimientos han vuelto a caer al 3,9 % tras las señales de que la inflación de EE. UU. se está desacelerando: los últimos datos que cubren noviembre muestran un retroceso a un 7,1 % relativamente moderado en la tasa anual, por debajo de un pico superior al 9 % a principios de año. Pero los inversores buscarán más confirmación de que las presiones de los precios están disminuyendo en los EE. UU. y en otros lugares antes de anunciar el final de una brutal liquidación de bonos. tommy stubbington

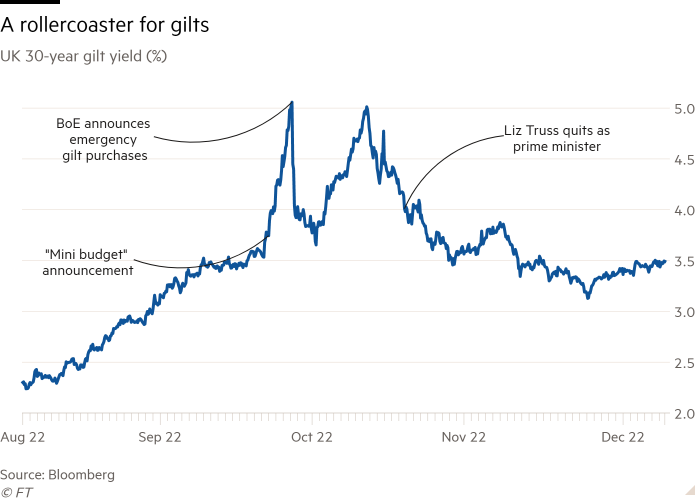

Gilts enloquecidos

Incluso en un año de volatilidad sin precedentes en el mercado de bonos, el Reino Unido se destacó. Cuando Liz Truss, en su período de 44 días como primera ministra, presentó un paquete de recortes de impuestos no financiados de £ 45 mil millones en septiembre, el mercado dorado se derrumbó.

Los inversionistas estaban desconcertados no solo por la escala del préstamo planificado, que se sumó a la considerable factura de un subsidio de energía para el hogar ampliamente anticipado, sino también por la decisión de seguir adelante sin el análisis del organismo oficial de control del presupuesto.

El precio de los gilts se derrumbó, lo que hizo que los rendimientos subieran vertiginosamente. Esto, a su vez, provocó una crisis en el sector de las pensiones del Reino Unido, donde muchos de los llamados fondos basados en pasivos se habían cargado de apuestas apalancadas en rendimientos bajos y necesitaban urgentemente cumplir con las llamadas de margen. A medida que se deshacían de los gilts a largo plazo para recaudar el efectivo necesario, el mercado de deuda del gobierno del Reino Unido entró en una espiral descendente «auto-reforzada», según el Banco de Inglaterra, que se vio obligado a intervenir con un programa de compra de bonos de emergencia. Las oscilaciones en los rendimientos de los títulos dorados a 30 años el 28 de septiembre, cuando el BoE intervino por primera vez, fueron mayores en ese único día que en la mayoría de los años.

La calma realmente regresó al mercado dorado solo con la renuncia de Truss y el abandono de sus recortes de impuestos por parte del sucesor Rishi Sunak. Fue ampliamente visto como una victoria de los llamados vigilantes de los bonos al castigar a un gobierno que se había excedido en los límites de la política fiscal responsable. tommy stubbington

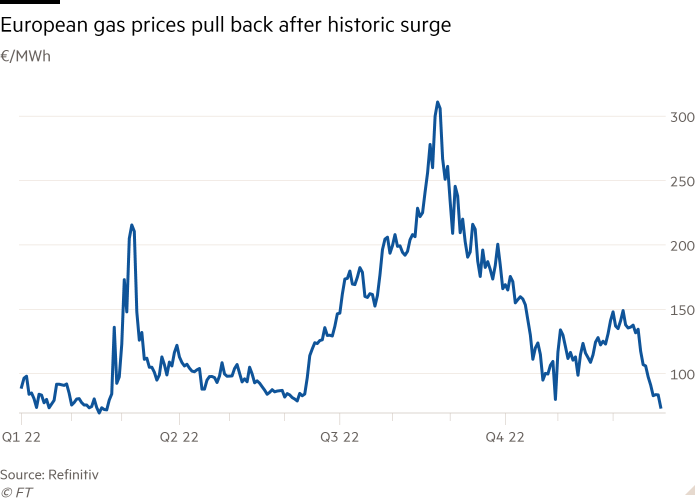

NatGas: lanzallamas

Si hay una materia prima que cuenta la historia de 2022 es el gas natural, donde Europa aprendió una lección dura en geopolítica energética.

Habiendo dependido de Rusia para el 40 por ciento de su gas antes de la invasión de Ucrania por Vladimir Putin, la lucha de la UE para reemplazar los suministros de Moscú ha dominado todos los demás mercados.

La restricción rusa del suministro de gas comenzó antes de la invasión, cuando Moscú buscaba ablandar a Europa para lo que estaba por venir. Pero alcanzó su punto máximo este verano cuando se cortaron las exportaciones en el oleoducto clave Nordstream 1 a Alemania.

En agosto, los precios habían subido por encima de los 300 euros por megavatio hora, o más de 500 dólares el barril en términos de petróleo, lo que avivó una crisis del costo de vida, una inflación galopante e incluso temores de un colapso económico.

Pero el mercado funcionó. Europa almacenó suficiente gas para comenzar el invierno, absorbiendo cargamentos interminables de gas natural licuado mientras reducía la demanda. Hasta ahora no ha habido escasez absoluta. Los precios siguen siendo sorprendentemente altos en comparación con la norma, pero se han reducido a más de la mitad desde agosto.

Ahora, las preocupaciones ya se están trasladando al próximo invierno, con una gran pregunta sobre si Europa puede volver a llenar el almacenamiento mientras los suministros rusos están casi completamente cortados. david pastor

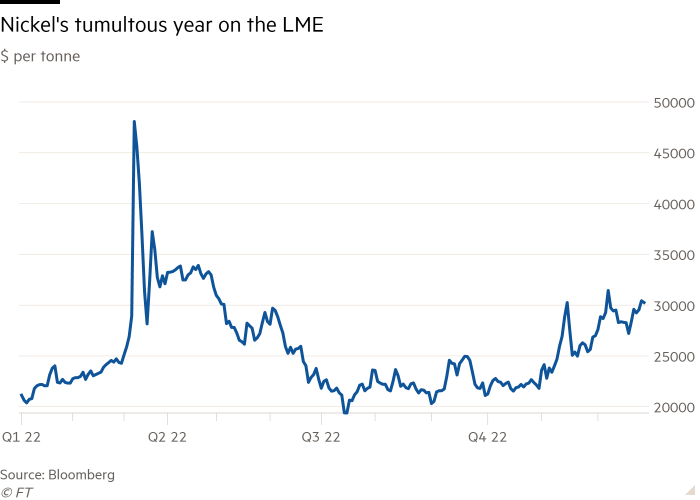

El gran pepinillo de níquel de la LME

El níquel suele ser un producto básico monótono utilizado en el acero inoxidable con una historia de crecimiento sexy para su uso en baterías de vehículos eléctricos, pero llegó a los titulares por todas las razones equivocadas en marzo.

El metal había estado cotizando a un promedio de $15,000 por tonelada durante años. Pero los precios subieron un 280 por ciento a más de $ 100,000 por tonelada en un solo día, ya que los temores de sanciones a Rusia, un gran productor de níquel, se frotaron contra un apostar a la caída de los precios de Tsingshanla compañía de acero inoxidable más grande del mundo que ha estado construyendo grandes proyectos de níquel en Indonesia.

El aumento histórico de precios llevó a la Bolsa de Metales de Londres a suspender y cancelar operaciones por valor de miles de millones de dólares, lo que provocó una de las mayores crisis en la historia de la bolsa de 145 años de antigüedad, ya que los participantes que pretendían obtener beneficios reclamaron daños por casi 500 millones de dólares y los comerciantes cuestionó por qué no se hizo nada antes.

El alcance total de la crisis se reveló más tarde en la defensa de la LME contra reclamos legales. Los requisitos de efectivo para negociar habrían empujado a los miembros compensadores a la bancarrota, lo que habría disparado la cámara de compensación de la LME. en defecto e incluso corría el riesgo de contagio en los mercados financieros.

Desde el trauma, los comerciantes se han alejado del uso del contrato LME para el níquel, que sirve como punto de referencia mundial para que los productores y vendedores lleguen a acuerdos. La escasez de liquidez ha llevado a una volver a oscilaciones volátiles en los precios.

El lío del mercado del níquel está lejos de terminar: la LME no encontrará soluciones rápidas para restaurar la fe en su contrato y su reputación empañada. harry dempsey

Cuando las criptomonedas se rompieron

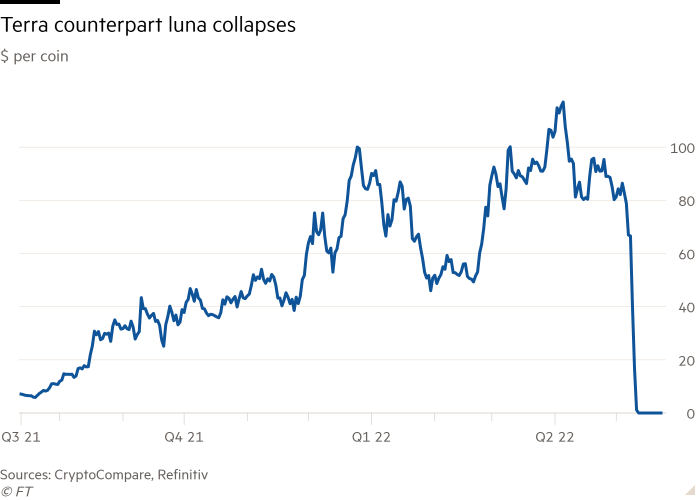

La industria de las criptomonedas está sufriendo su propio «momento Lehman» de caída de los precios de los activos y un cadena de margaritas de fallas en intermediarios de mercado sobreapalancados y a menudo mal administrados. El más grande de todos, por supuesto, es el difunto FTX, cuyo fundador, Sam Bankman-Fried, ahora siente la toda la fuerza de los casos penales y civiles eso podría llevarlo a una pena de prisión de un siglo. Los cimientos de esta crisis se establecieron al inicio de las criptomonedas, pero la chispa del colapso se produjo en mayo.

Fue entonces cuando el token terra crypto, una creación del ahora fugitivo fundador de Terraform Labs, Do Kwon, implosionó. Se suponía que la llamada «moneda estable» tendría una valoración sólida de $ 1 por pieza bajo un esquema respaldado por algoritmos y fe ciega. Pero en mayo, su valor colapsado a cero y arrastró consigo grandes porciones del espacio criptográfico, comenzando con su token hermana luna.

Una historia abreviada de lo que sucedió a continuación incluye la quiebra del criptofondo de cobertura Three Arrows Capital, que cayó en liquidación en junio; Celsius Network (eslogan: «debank yourself»), que declarado en bancarrota en julio; y una serie de otros intermediarios que, irónicamente, fueron rescatados en ese momento por Bankman-Fried. scott chipolina

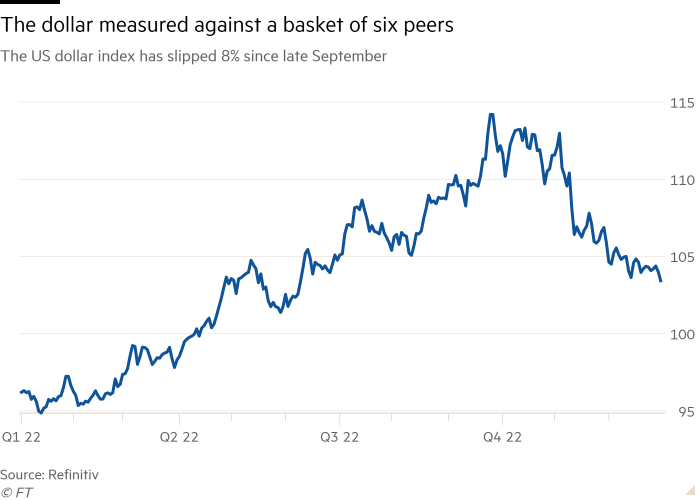

El año del Rey Dólar

En un año desordenado para los mercados, una constante ha sido el dólar estadounidense, que alcanzó un máximo de 20 años en septiembre en comparación con una canasta de otras seis monedas importantes, un aumento del 26 por ciento desde mayo de 2021.

El dólar ha arrasado con una gran cantidad de otras monedas, incluido el euro, que se hundió a la paridad frente al dólar en julio, y la libra esterlina, que cráter a un mínimo histórico después del desastroso “mini” presupuesto de septiembre. El renminbi de China también alcanzó su punto más bajo desde 2007mientras que Japón ha roto con la tradición y intervino fuertemente para fortalecer el yen – que ha pasado años tratando de empujar hacia abajo, no hacia arriba.

El respaldo para el dólar proviene de la búsqueda de los inversores de un refugio para depositar su efectivo, ya que la creciente inflación y la invasión de Ucrania por parte de Rusia han golpeado los mercados financieros mundiales.

Ahora, la inflación de EE. UU. parece estar bajando y el dólar también. La desaceleración del crecimiento económico de EE. UU. y las crecientes expectativas de un llamado “pivote” de la Reserva Federal hacia aumentos más lentos, o incluso recortes, en 2023 equivalen a una “receta para un dólar más débil”, dice Kit Juckes, macroestratega de Société Générale.

Otros no están tan seguros. El dólar puede haber alcanzado su punto máximo, argumentan, pero eso no significa que vaya a seguir cayendo el próximo año.

“Nuestra opinión de base es que el endurecimiento de los bancos centrales en las recesiones mantendrá al dólar respaldado un poco más de lo que la mayoría espera”, dice Chris Turner, jefe global de mercados de ING. Jorge Steer

Cómo el rublo salió del apuro

El rublo de Rusia se convirtió en un niño de regreso poco probable este año. Es más fuerte frente al dólar hoy de lo que era antes de que Rusia lanzara su invasión de Ucrania, después de haber repuntado luego de una fuerte caída en las primeras semanas de marzo.

El valor de la moneda inicialmente se desplomó tras el estallido de la guerra, cayendo a alrededor de 130 frente al dólar en los días y semanas posteriores a que el banco central de Rusia duplicó con creces las tasas de interés al 20 por ciento a fines de febrero para calmar los mercados financieros del país.

Sin embargo, su resurgimiento no refleja una ola de inversión en Rusia. En cambio, la imposición por parte de Putin de estrictos controles de capital y bloqueos a los comerciantes extranjeros que buscaban salir de sus inversiones ayudó al rublo a recuperar esas pérdidas en abril.

El final del año trajo consigo una nueva racha de debilidad del rublo, dejando la moneda a 72 por dólar. Jorge Steer