El mercado de bonos basura de EE. UU. de 1,4 billones de dólares se ve sorprendentemente resistente, desconcertando a los inversores preocupados por las tasas de interés más altas y una recesión económica.

A pesar de las preocupaciones sobre la salud de la economía más grande del mundo con algunos indicadores de mercado que apuntan a una recesión, los rendimientos han caído desde los máximos del otoño pasado, mientras que los diferenciales sobre la deuda pública se han ajustado en los últimos meses.

Eso dejó a algunos inversionistas desconcertados y generó advertencias de que el mercado podría sufrir un doble golpe en el futuro, ya que una recesión afecta las ganancias justo cuando los emisores tienen que lidiar con tasas de interés más altas.

Los diferenciales de alto rendimiento actuales «son un misterio continuo», dijo Marty Fridson, director de inversiones de la firma de inversiones Lehmann, Livian, Fridson Advisors. «Realmente no hay evidencia de que el mercado espere una recesión en este momento».

Un elemento central de la fortaleza relativa del mercado es la escasez de oferta debido a los escasos niveles de nuevos préstamos, ayudados por una serie de mejoras de calificación que respaldan los precios de la deuda existente.

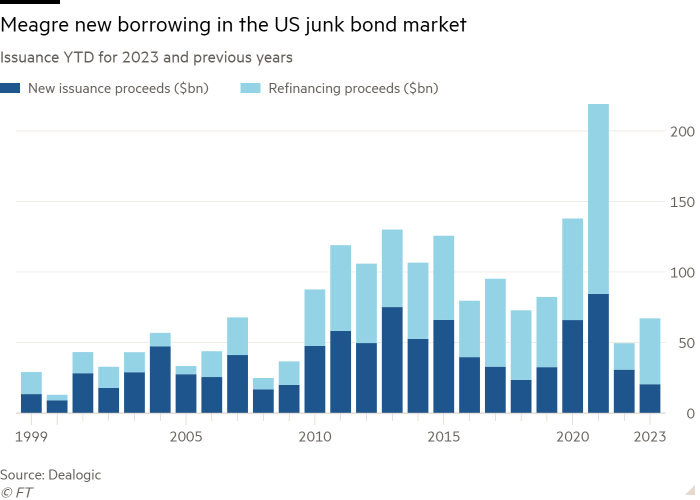

El limitado emisión de alto rendimiento sigue un frenesí de negociación durante el apogeo de la crisis de Covid-19, cuando las empresas aprovecharon las tasas de interés ultra bajas para pedir prestado a bajo precio y retrasar las fechas de pago.

Desde entonces, inflación se ha disparado, la Reserva Federal ha elevado las tasas de casi cero a un rango objetivo de 5-5.25 por ciento en solo 14 meses y la curva de rendimiento del Tesoro de EE. UU. se ha invertido, un indicador potencial de una recesión.

“Los emisores realmente tienen la sartén por el mango”, dijo Fridson. “No tienen grandes porciones de su deuda que vencen dentro de uno o dos años y no enfrentan una necesidad real de refinanciamiento”.

Esto explica el único aumento leve en la emisión con calificación basura de EE. UU. este año a $ 67.1 mil millones, según el proveedor de datos Dealogic, en comparación con aproximadamente $ 50 mil millones para el mismo período en 2022 cuando el mercado cerró cuando la Fed lanzó aumentos agresivos de la tasa de interés. y Rusia lanzó su invasión a gran escala de Ucrania. La emisión corporativa de alto rendimiento para todo el año en 2022 fue de solo $ 91 mil millones, por debajo de los $ 404 mil millones en 2021.

Las ventas de nuevos bonos han repuntado desde abril de este año a medida que se relajaron las turbulencias bancarias. Pero menos de un tercio, o 20.400 millones de dólares, de la emisión total de chatarra desde el 1 de enero ha sido nueva recaudación de fondos en lugar de refinanciamiento, según Dealogic, la proporción más baja desde 1999.

«La gran mayoría de la oferta que ha llegado al mercado este año se ha destinado a la refinanciación, por lo que en realidad no está agregando más deuda a los balances, solo está reemplazando la deuda anterior», dijo Lotfi Karoui, estratega jefe de crédito. en Goldman Sachs.

“Hay una técnica en el mercado que lo está abrumando todo”, dijo Sean Feeley, gerente de cartera de alto rendimiento de Barings, “y ese es un mercado de bonos de alto rendimiento que se está reduciendo”, lo que significa “una falta de nuevas emisiones que no pueden seguir el ritmo escurrimiento natural”.

El mercado de bonos basura de EE. UU. ha perdido aproximadamente $ 100 mil millones en valor durante el año pasado, cayendo de $ 1,48 billones a $ 1,37 billones, según Ice Data Services.

Estos factores han ayudado a que los rendimientos promedio de los bonos basura se estabilicen justo por debajo del 9 por ciento, según un índice de Ice and Bank of America.

Ese nivel, que refleja el interés adeudado por la deuda corporativa, está más o menos en línea con un pico reciente de poco más del 9 por ciento en marzo, cuando el colapso de los bancos Silicon Valley y Signature acumuló presión sobre el sector financiero en general.

Pero los diferenciales, la prima que pagan las empresas calificadas como chatarra para pedir prestado sobre la deuda del gobierno, se ubicaron en 4,58 puntos porcentuales esta semana, la «media histórica sin recesión» para los bonos chatarra, según el análisis de Fridson, en comparación con más de 5 puntos porcentuales en Marzo.

Además de una nueva emisión relativamente escasa, un panorama laboral más fuerte de lo previsto también ha apuntalado los precios de los bonos basura, dijo Adam Abbas, codirector de renta fija de Harris Associates, con datos que indican una tensión persistente en el mercado laboral.

Abbas agregó que el aumento de los rendimientos del Tesoro también había sido de apoyo, porque «la duración ahora se ha vuelto dolorosa una vez más», refiriéndose a los activos de renta fija cuyos precios son más sensibles a los cambios en las tasas de interés. Por el contrario, los bonos de alto rendimiento menos sensibles y de «duración más corta» han sido «un lugar relativamente agradable para esconderse».

Aún así, dijo que estaba sorprendido por la resistencia del mercado de bonos basura.

Además, el mercado se ha visto mermado por empresas que ascienden en los rankings de calidad crediticia.

El volumen de deuda de «estrella en ascenso» que alcanzó el estado de grado de inversión este año alcanzó un nivel inesperadamente alto de $ 56 mil millones el 11 de mayo, según un análisis de Goldman Sachs. Ha aumentado el número de empresas que caen al territorio chatarra, pero los volúmenes son menores, con solo 16.600 millones de dólares.

Sin embargo, algunos comerciantes y analistas esperan que el mercado de alto rendimiento finalmente refleje la realidad macroeconómica.

Karoui de Goldman dijo que su equipo esperaba «algún tipo de normalización» en la segunda mitad. Si bien no predicen un «deterioro material», señaló una «realidad macro más amplia, y eso es un crecimiento más lento de las ganancias y un aumento de los gastos por intereses».

“En algún momento, la macro se pondrá al día”.