Este artículo es una versión en el sitio de nuestro boletín Unhedged. Inscribirse aquí para recibir el boletín de noticias directamente en su bandeja de entrada todos los días de la semana

Buenos dias. Sabremos mucho más sobre el estado del mundo empresarial y, de hecho, de la economía a finales de esta semana. Todos, desde Big Tech hasta fabricantes de chips, empresas de productos básicos y constructores de viviendas, están listos para informar resultados. Unhedged es optimista. ¿Tú? [email protected].

Las acciones estadounidenses no son solo una historia de la Fed

Ha sido doloroso poseer acciones en 2022, pero el tipo de acciones que uno posee ha importado. Todos conocemos los tres temas básicos del año: buena energía, buena defensa, mala tecnología especulativa. Pero una mirada más detallada es útil si queremos pensar en lo que podría funcionar bien durante el resto del año y hasta 2023. Los factores determinantes más poderosos pueden ser la inflación, la política de la Reserva Federal y el crecimiento del PIB, pero esa no es toda la historia. .

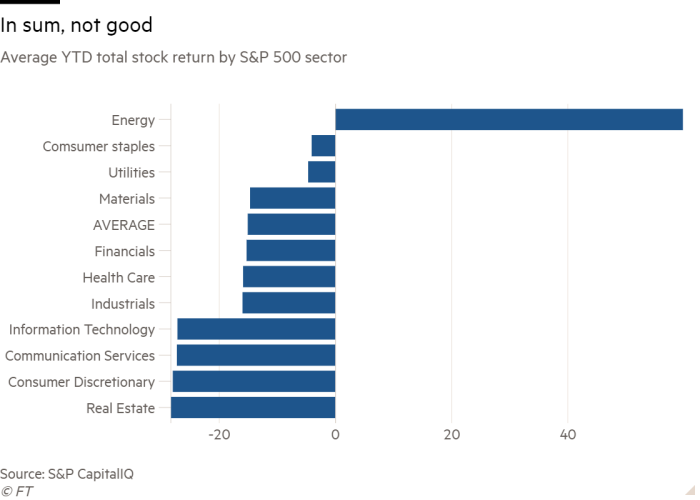

Aquí está el desempeño promedio de las acciones en los diez sectores del S&P 500 (tenga en cuenta que esto no está ponderado por capitalización; cada acción en el índice contribuye la misma cantidad a estos promedios; estoy tratando de llegar a lo que ha funcionado y no desde el punto de vista de selecciones de valores individuales).

Como puede ver, ha habido cuatro categorías básicas de rendimiento en las que se clasifican los sectores: muy buen rendimiento (energía); rendimiento ligeramente malo (grapas, utilidades, materiales); mal desempeño (materiales, financieros, sanitarios, industriales); y muy mal desempeño (tecnología, comunicaciones, discrecional, bienes raíces). A continuación, algunas distinciones y preguntas difíciles para cada sector.

Energía

-

Distinción clave: Ha sido difícil elegir un perdedor en el sector energético este año. Durante los últimos 12 meses, el crecimiento promedio de los ingresos de las 23 empresas de energía del S&P es del 89 por ciento. Pero no se deje engañar por las valoraciones aparentemente bajas de las empresas de energía cuando los precios de las materias primas son altos. Las relaciones precio/beneficio de un solo dígito de las grandes compañías energéticas, desde ConocoPhillips hasta Valero, le dicen más sobre (¿insosteniblemente?) las altas ganancias que los bajos precios de las acciones.

-

Pregunta difícil: El escenario a la baja es un impacto positivo en la oferta (algún tipo de arreglo en la guerra de Ucrania, por ejemplo) y una recesión simultánea que acaba con la demanda. La mayoría de las acciones de energía de EE. UU. están un 50 por ciento o más por encima de sus niveles previos a la pandemia y las invasiones. ¿Cuánto de eso deben devolver en una reversión al medio geopolítico?

Grapas

-

Distinción clave. El rendimiento superior de las acciones de productos básicos no se ha repartido de manera uniforme, ni siquiera entre los valores defensivos. Mientras que compañías como Hershey, Campbell Soup y Kellogg han tenido años monstruosos, hay compañías con un crecimiento sólido históricamente, como Constellation Brands, Tyson y Church & Dwight, que se han vendido en el mercado. Los productos básicos como grupo parecen picos y caros, pero aún parece posible buscar gangas.

Utilidades

-

Pregunta difícil. Los servicios públicos son seguros. La gente seguirá usando electricidad, agua y similares. Pero también son, tradicionalmente, sustitutos de bonos. La rentabilidad media por dividendo entre las empresas de servicios públicos del S&P 500 es del 3,5%, según CapitalIQ. Un Tesoro a cinco años sin riesgo está pagando 85 puntos básicos más que eso. ¿Cuál te gusta más?

Materiales

-

Distinción clave. Las acciones de materiales de S&P no se han comportado tan bien como sugieren los promedios. Solo seis de las 27 acciones del grupo tienen rendimientos positivos. Cuatro de ellos son stocks de agroquímicos (CF, Mosaic, Corteva, FMC) y uno produce litio para autos eléctricos (Albemarle). El resto del grupo ha actuado como cíclicos puros, como lo son la mayoría. Comprar el sector de los materiales está sincronizando la recuperación global y/o la reapertura de China.

finanzas

-

Pregunta difícil. El desempeño de este grupo se vería mucho peor si no fuera por las aseguradoras, a las que les ha ido bien últimamente. Los bancos han sido golpeados. Los inversores bancarios han rezado durante años para que las tasas de interés aumenten y se lleven consigo los márgenes de los préstamos. Eso sucedió, pero los temores de recesión llegaron a arruinar la fiesta: los bancos no solo son sensibles a las tasas sino también al crecimiento. ¿La gran esperanza? Si tenemos una recesión y ninguno de los principales bancos explota, las valoraciones de los bancos pueden revertir su bajo estado actual (PE de un dígito, 1,5 veces el valor contable o menos) hacia sus niveles previos a la crisis financiera. ¿Pueden los inversores volver a confiar en los bancos?

Cuidado de la salud

-

Distinción clave. Esto no es realmente un sector, sino dos. La atención médica defensiva y de gran capitalización, desde los distribuidores (McKesson, Cardinal) hasta las farmacéuticas (Merck, Lilly), lo ha hecho bien. Cualquier cosa que sea científicamente especulativa, una historia de crecimiento o que dependa del gasto discrecional de los consumidores o proveedores ha sido golpeada (Illumina, Intuitive Surgical). Tal vez un tercio de las grandes acciones de atención médica se negocian como productos básicos, otro tercio como tecnología. Ambos seguirán la historia de inflación/Fed/crecimiento. Entre esos dos hay un lugar para los selectores de acciones.

Acciones industriales

-

Pregunta difícil. Es solo una ligera exageración decir que solo un tipo de empresa en el S&P 500 industrial ha trabajado este año: las empresas de defensa. Northrop Grumman, Huntington Ingalls, Lockheed Martin, General Dynamics y L3 Harris han subido un 37, 36, 31, 19 y 18 por ciento, respectivamente. Aquí hay una buena operación macro que no se reduce, como muchos lo hacen, a una apuesta por la inflación: ¿cree que las tensiones globales empeorarán a partir de aquí? Si es así, poseer estas acciones seguirá teniendo sentido.

tecnología de la información

-

Pregunta difícil. ¿Las dos acciones tecnológicas de S&P con mejor desempeño este año? Jack Henry, que ayuda a los bancos a procesar los pagos, e IBM, que es IBM. Aburrido ha sido bueno. Pero una pregunta interesante ahora es cuándo se vuelven atractivas las compañías de software que anteriormente tenían altos vuelos, como Salesforce, ServiceNow, Adobe e Intuit. Han caído mucho más que el mercado, sus relaciones precio/beneficio se han reducido a la mitad y todas tienen un historial de crecimiento anual de ingresos del 20 por ciento (más o menos). En algún momento barato es lo suficientemente barato. ¿Es cuando la Fed hace una pausa? No estoy seguro, porque no compro la identificación de acciones de crecimiento y riesgo de duración.

Servicios de comunicación

-

Distinción clave. Este es efectivamente el grupo de Internet, entretenimiento y telecomunicaciones. Las dos primeras categorías son golpeadas casi en todos los ámbitos, lo que deja a los inversores con un trabajo complicado. ¿Qué modelos de negocio realmente se han quedado sin gasolina, en cuanto al crecimiento, y cuáles simplemente han caído en la misma maleza que esas historias reventadas? Unhedged cree que Netflix y Facebook (perdón, Meta) y Match están en la primera categoría, y Disney y Alphabet tienen toneladas de jugo en el tanque para ir con valoraciones recientemente atractivas.

consumo discrecional

-

Distinción clave. Los datos macroeconómicos nos dicen que la demanda de bienes está cayendo, mientras que la demanda de servicios sigue en auge. Así es como se divide este grupo. ¿Torbellino? En problemas hasta que la recuperación esté a la vista. Home Depot y los constructores de viviendas? Ídem. Restaurantes como McDonald’s, Yum y Starbucks son una apuesta menos directa por la economía, pero desafortunadamente parecen caros.

Bienes raíces

-

Pregunta difícil. La acción más interesante de este grupo, que se ha visto afectada por las tasas más altas, es Boston Properties, que también se ha visto afectada por el trabajo desde casa. Es el más grande de los REIT de oficina y se ha reducido a la mitad desde que golpeó la pandemia. Debido a los contratos de arrendamiento a largo plazo, el accidente automovilístico del valor del edificio de oficinas se desarrolla a cámara lenta. La tasa de ocupación de Boston Property fue del 89 por ciento en el segundo trimestre. Opera en ciudades grandes y prósperas con clientes de renombre. Pero la conjetura absolutamente acientífica de Unhedged es que los edificios de oficinas del centro están tal vez un tercio por debajo de la ocupación total en la actualidad, y no se recuperarán. Dado eso, ¿bajarse a la mitad es suficiente?

El mercado de valores, visto desde una milla de altura, parece un casino en el que jugamos el futuro de la inflación y la política monetaria. Visto de cerca, es un juego más sutil.

un buen reloj

Cualquiera que aún no entienda el desastre económico que ha sido el Brexit para el Reino Unido debería ver el destacado, aunque desgarrador, comentario de Daniel Garrahan. película FT en el tema. La política británica no saldrá del lío en el que se encuentra ahora hasta que se rompa la “conspiración del silencio” en torno al lío del Brexit.