Buenos días. Unhedged pidió calma ayer y, vaya, nadie le hizo caso. Pero, con la recuperación de las acciones en Asia en las primeras operaciones de hoy, ¿hemos dejado atrás el shock? Siga leyendo y envíenos un correo electrónico: [email protected] y [email protected].

Rebuscando entre los escombros

La cronología es la siguiente. El informe del ISM sobre el sector manufacturero del jueves pasado y el informe sobre el empleo del viernes arrojaron juntos la sombra de la recesión sobre la economía estadounidense, que hasta entonces había estado, a ojos del mercado, planeando hacia un aterrizaje suave y perfecto. Las acciones cayeron con fuerza, los bonos del Tesoro subieron bruscamente. Durante el fin de semana se supo que Berkshire Hathaway había vendido gran parte de su inmensa participación en Apple. El lunes, los mercados japoneses sufrieron una liquidación histórica, y gran parte de Asia siguió su ejemplo. Estados Unidos, que podría haber pensado que había dejado de enloquecer el viernes, volvió a enloquecer ayer.

A continuación se presentan los movimientos de precios más importantes en EE. UU. desde lo que ahora es una caída de dos días.

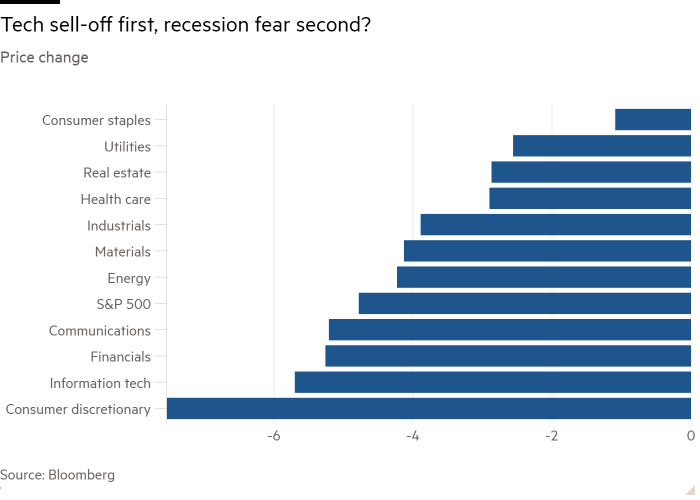

Por el tono de la cobertura mediática, parece que las acciones deberían caer en dos dígitos. Sin embargo, el S&P ha caído solo un 5 por ciento entre el viernes y el lunes. A continuación, se muestra el desempeño por sector:

Aquí hay una superposición complicada. Por un lado, los sectores defensivos clásicos y los que se benefician de tasas más bajas tuvieron el mejor desempeño (bienes básicos, atención médica, servicios públicos y bienes raíces), tal como se podría esperar si lo que estuviéramos viendo fuera puro miedo a la recesión. Pero los sectores que tuvieron el peor desempeño fueron aquellos dominados por las acciones de las grandes tecnológicas (tecnología de la información y consumo discrecional). ¿Los sectores industriales sensibles a la economía estarían superando el desempeño del índice si todo esto fuera una historia de crecimiento en declive?

Aquí está el desempeño de las siete acciones anteriormente conocidas como magníficas:

Tres de las siete empresas lo están haciendo muy mal: Amazon, Tesla y Nvidia. Amazon presentó ganancias regulares el jueves. Tesla es una acción muy especulativa. Nvidia no tiene ninguna excusa en particular, aparte del hecho de que es la mascota del sector de la inteligencia artificial, del que la gente quiere deshacerse de repente.

Lo interesante es que el índice Vix, una medida de cuánto cuesta colocar una cobertura a corto plazo en el S&P 500, subió levemente el viernes y luego muy bruscamente el lunes (antes de bajar un poco). Esto es extraño a primera vista: no hubo muchos cambios para el S&P durante el fin de semana, aparte del descubrimiento de que a Warren Buffett le gusta el efectivo en este momento y que las acciones asiáticas están experimentando un importante desmantelamiento. Parece un poco como el miedo al miedo en sí mismo: la preocupación de que las pérdidas comiencen a alimentarse a medida que se activen los límites de posición y las llamadas de margen.

Otro punto interesante: aunque la liquidación de acciones se aceleró el lunes, el movimiento hacia los bonos del gobierno estadounidense no lo hizo. Los rendimientos del Tesoro terminaron el día sin cambios, incluido el bono a dos años, sensible a las tasas. No estamos seguros exactamente de qué significa eso, pero no es coherente con el recorte de tasas de emergencia que algunos pedían al comienzo del día.

La situación con los bonos corporativos fue algo diferente. Los diferenciales de alto rendimiento se ampliaron otros 21 puntos básicos el lunes, después de haber aumentado 37 puntos básicos el viernes:

Cabe señalar que los rendimientos de los bonos corporativos, a diferencia de los precios de las acciones, están directamente vinculados a la economía real. Si el costo de endeudarse sigue aumentando, eso tendrá repercusiones en el crecimiento, y la Fed no tendrá más opción que tomar nota. Pero los diferenciales eran igualmente altos en diciembre, como lo muestra el gráfico. Los diferenciales habían sido llevados a mínimos históricos por la demanda desenfrenada de renta fija impulsada por el rápido aumento de las tasas. Ahora están volviendo a la realidad, aunque tal vez demasiado rápido para que resulte cómodo.

¿Qué cree el mercado que va a hacer la Fed? Desde el jueves, el mercado de futuros ha descontado uno o dos recortes más de 25 puntos básicos cada uno para fin de año. Una vez más, a primera vista se trata de un cambio brusco, pero que coloca las expectativas sobre las tasas de interés en la mitad del rango que hemos visto en el último año, no en territorio de pánico:

Qué significa todo esto

Los mercados no tienen ninguna obligación de tener sentido, especialmente en un lapso de apenas unos días. Después de un shock, encontrar el nuevo equilibrio lleva tiempo. Dicho esto, con los datos que tenemos ante nosotros, podríamos preguntarnos: ¿cuánto de la caída se ha debido a:

-

La percepción de un creciente riesgo de recesión en Estados Unidos, frente a

-

El desmantelamiento del carry trade del yen a medida que se reduce el diferencial entre las tasas japonesas y estadounidenses, frente a

-

Dinámica interna en un mercado dominado por el comercio de impulso, estrategias de paridad de riesgo, inversores pasivos y otros inventos perversos que suprimen la volatilidad antes de liberarla repentinamente, versus

-

¿El desenlace de una operación de grandes tecnológicas muy concurrida, concentrada y sobrevaluada?

Las preocupaciones por una recesión son claramente un factor contribuyente, pero tal vez no de forma importante. El movimiento de los bonos del Tesoro, los diferenciales de los bonos corporativos y las expectativas sobre las tasas tendrían que ser mayores para que concluyéramos que los temores a una recesión son el principal factor impulsor y, como argumentamos ayer, los datos económicos son mixtos en lugar de malos.

La desintegración de las operaciones de carry trade con yenes bien podría haber contribuido a la liquidación más amplia, ya que los inversores se vieron obligados a vender activos que habían comprado con yenes prestados. Tiene sentido que esto esté sucediendo, pero es difícil demostrar la escala del efecto: no hemos visto datos concretos sobre la operación. Pero hay motivos para creer que la desintegración de las operaciones de carry trade fue un asunto más importante de lo que se pensaba anteriormente. El peso mexicano y el real brasileño, dos monedas de mayor rendimiento que se compran habitualmente con yenes prestados, cayeron a mínimos de varios años ayer a pesar de mantener altos diferenciales de tipos de interés con Estados Unidos. ¿Podrían haber sido arrastradas también las acciones? Por supuesto, es posible que la dirección de la causalidad haya sido la contraria: que fuera la liquidación de acciones la que puso patas arriba las operaciones de carry trade, borrando las ganancias obtenidas en activos pagados con préstamos en yenes cada vez más caros.

Como hemos visto con el Vix suprimido En los últimos años, los productos estructurados y los estilos de inversión cuantitativos han cambiado la forma en que funcionan los mercados. James Athey, de Marlborough Group, ha visto cómo esto ha funcionado en los últimos días:

Los estilos de inversión que son sistemáticos o técnicos por naturaleza utilizan desencadenantes de precios y volatilidad y son cada vez más dominantes en el flujo diario… crean mucho impulso, al que los inversores de «valor» pueden intentar oponerse pero rara vez tienen éxito al principio, lo que crea un sesgo de supervivencia para los inversores dispuestos a seguir el impulso a pesar de todo… lo que crea un mercado cada vez más unidireccional y susceptible a las tendencias.

No estamos seguros de esto. El largo mercado alcista no ha proporcionado una muestra muy rica de eventos de impulso salvaje. Sin embargo, es posible que pronto haya más.

Eso nos deja con la liquidación de las grandes tecnológicas. Ha sido violenta y los cambios de valor son inmensos, al menos en términos de dólares. Se ha reflejado en Asia en forma de liquidaciones de grandes empresas de semiconductores, como han dicho nuestros colegas de Lex. señaló. Esto era un comercio que los fondos que esperaban superar el índice tenían Poca elección Pero para unirse. Y esos fondos tuvieron grandes ganancias este año y habrían estado ansiosos por quedarse con ellas. Si hay que señalar a un solo culpable, señale a las grandes tecnológicas.

¿Qué sigue?

Ayer hubo algunas señales de estabilización en el mercado. El índice ISM de servicios publicado ayer mostró que las empresas de servicios todavía están en modo de expansión, aunque apenas, y su subcomponente de empleo se mantuvo firme. Los informes de ganancias del lunes no contenían sorpresas desagradables y sí una o dos positivas (Tyson Foods, Palantir). El mercado de valores no cerró en su mínimo ayer. El Vix se enfrió un poco. La estabilidad en el mercado de bonos ayuda. Finalmente, a última hora de la tarde del lunes, hora de Nueva York, las acciones japonesas y de otros países asiáticos estaban protagonizando una recuperación.

Pero un mercado caro en una economía en desaceleración no necesita ninguna razón particular para caer, de la misma manera que uno barato en una economía en aceleración no necesita ninguna razón especial para subir. Incluso si el espasmo salvaje ha terminado, no sería sorprendente ver que se eliminan más riesgos.

Una buena lectura

Podcast de FT Unhedged

¿No te cansas de Unhedged? Escucha Nuestro nuevo podcastpara sumergirse en 15 minutos en las últimas noticias de los mercados y los titulares financieros, dos veces por semana. Póngase al día con las ediciones anteriores del boletín aquí.

Boletines recomendados para ti

Notas del pantano — Perspectivas de expertos sobre la intersección entre el dinero y el poder en la política estadounidense. Regístrate aquí

Chris Giles sobre los bancos centrales — Noticias y opiniones importantes sobre lo que piensan los bancos centrales, la inflación, las tasas de interés y el dinero. Regístrate aquí