Una empresa de etiquetado de EE. UU. se ha convertido en la primera en romper una sequía de semanas de emisión en el mercado de bonos basura de EE. UU. de 1,4 billones de dólares después de que la agitación en el sector bancario redujera el apetito de los inversores por la deuda de riesgo.

Labl, que opera como Multi-Color Corporation, completó el martes una emisión de bonos de 300 millones de dólares y la deuda vence en 2028. Las ganancias del acuerdo, cuyo precio tiene un rendimiento del 9,5 por ciento, según personas familiarizadas con los detalles, se utilizará en parte para financiar una posible adquisición.

Si bien la transacción no fue particularmente grande, Multi-Color, que fabrica etiquetas para alimentos, bebidas y otros productos de consumo, fue el primer prestatario estadounidense con una calificación crediticia inferior al grado de inversión en aprovechar el mercado desde la quiebra de Banco de Silicon Valley.

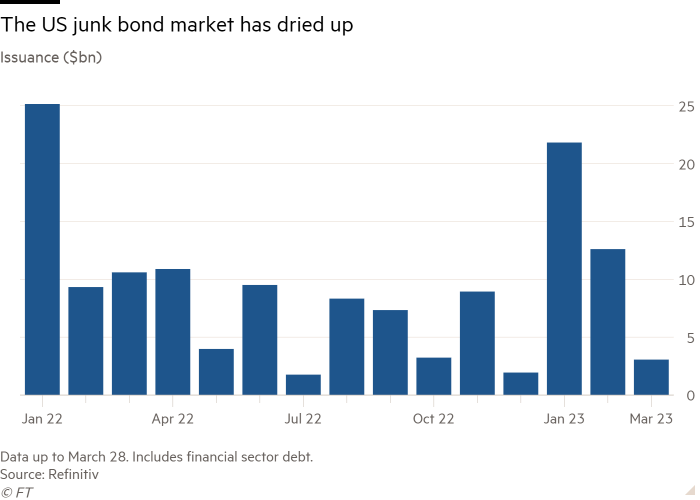

Las consecuencias del colapso del prestamista habían descarrilado un buen comienzo de año para las ventas de bonos de alto rendimiento. La emisión se detuvo tras el colapso de SVB y la crisis de Credit Suisse llevó a los inversores a buscar activos más seguros, como los bonos del Estado.

El mercado de alto rendimiento «para todos los efectos, se cerró para la actividad de nuevas emisiones», dijo Mike Chang, administrador de cartera de bonos de Vanguard, en una «reversión de las tendencias que vimos en los primeros meses de este año».

El acuerdo del martes trajo algo de alivio a un mercado que había estado congelado luego de la emisión de $ 34 mil millones en enero y febrero combinados, más que el total de la segunda mitad de 2022.

Sin embargo, John McClain, gerente de cartera de Brandywine Global Investment Management, dijo que no se debe leer demasiado sobre el acuerdo multicolor. Predijo que algunos emisores de alto rendimiento de «alta calidad» seguirían al fabricante de etiquetas con sus propias ofertas de bonos basura en las próximas semanas.

Marty Fridson, director de inversiones de Lehmann Livian Fridson Advisors, describió la oferta del fabricante de etiquetas como «una especie de movimiento valiente» por parte de la empresa y sus banqueros.

Agregó: «Muchas veces en el pasado hemos visto a los suscriptores intentar reabrir el mercado con un nombre conocido y de alto nivel para probar las aguas».

Tras la sequía de las últimas semanas, el endeudamiento corporativo para el primer trimestre se sitúa en 37.500 millones de dólares al 28 de marzo, la cifra más baja en siete años.

Por el contrario, las empresas con calificaciones crediticias más sólidas han mantenido un mayor acceso a los mercados de bonos. Los préstamos de alto grado han superado los 374.000 millones de dólares en 2023, y los inversores continúan comprando grandes acuerdos, como el bono de 6.500 millones de dólares emitido la semana pasada por UnitedHealth.

Los inversionistas dijeron que la disparidad entre las emisiones calificadas como chatarra y de grado de inversión subraya los costos de endeudamiento muy altos que enfrentan los emisores de grado bajo, con tasas de interés promedio de casi el 9 por ciento para los bonos estadounidenses de riesgo. Esto es un aumento de menos del 6 por ciento hace poco más de un año, antes de que la Reserva Federal se embarcara en la campaña más agresiva de endurecimiento de la política monetaria en décadas.

La racha de quiebras de bancos estadounidenses ha sacudido los mercados y ha exacerbado las preocupaciones sobre una recesión económica este año que podría provocar incumplimientos en algunas empresas altamente endeudadas.

“Con el inicio de la reciente crisis bancaria y los titulares asociados con ella, creo que las expectativas de la gente en torno a una posible recesión este año en general han aumentado”, dijo Chang. “Y con eso ha llegado una menor tolerancia al riesgo y un vuelo hacia la calidad”.

Aún así, muchas empresas con calificación basura se encuentran en una posición relativamente buena para capear un período de acceso intermitente a los mercados de bonos, después de haber aprovechado el período de tasas de interés bajísimas después del comienzo de la pandemia de Covid-19 para pedir prestado a bajo precio y refinanciar su deuda a plazos más largos.

Dichos emisores “pueden salir al mercado cuando sea conveniente para ellos”, dijo Fridson. «Cuando ves mercados en un estado muy volátil, vale la pena esperar y probablemente estará más asentado».