Reciba actualizaciones gratuitas de los mercados de capitales

Te enviaremos un Resumen diario de myFT correo electrónico redondeando lo último Los mercados de capitales noticias cada mañana.

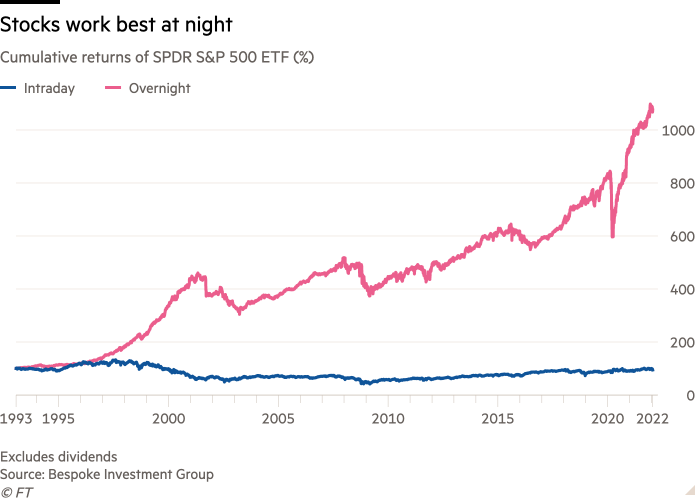

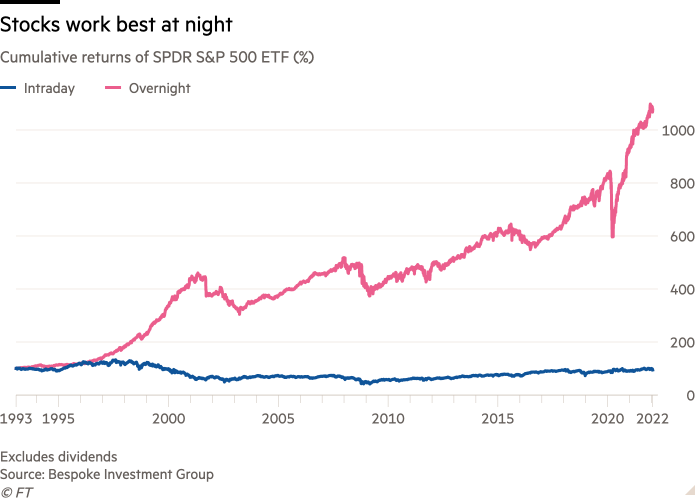

Uno de los fenómenos financieros más extraños es que los rendimientos del mercado de valores de EE. UU. tienden a ser más fuertes durante la sesión nocturna y débiles o negativos durante las horas de negociación oficiales reales.

Aquí hay un gráfico (2022) de Bespoke que muestra cuán marcado es el fenómeno en las acciones estadounidenses. Esto utiliza el SPY ETF, pero los resultados son los mismos para el S&P 500 real.

Esto ha llamado la atención de mucha gente, desde el Reserva Federal de Nueva York a un conspirador ex DE Shaw quant. Alguien incluso ha lanzado un fondo cotizado en bolsa para tratar de explotar la anomalía.

Mi conclusión cuando cavado en él el año pasado fue que se debe a una combinación de factores, como la brevedad de las horas de negociación formales frente al ciclo de negociación global de 24 horas, cuando se publican las ganancias, y la creciente influencia de los derivados y los fondos indexados.

En la práctica, la anomalía es imposible de explotar fácilmente debido a los costos de negociación (la liquidez es mucho más baja durante la noche y los períodos de espera de un día la convertirían en una estrategia de alta rotación). El ETF de NightShares ha perdido casi el 6 por ciento durante el año pasado, en comparación con la ganancia del 18 por ciento del mercado de valores de EE. UU. durante el mismo período.

Los analistas de JPMorgan también han estado investigando el fenómeno y consideran que SÍ ofrece información valiosa y procesable. Énfasis de Alphaville a continuación:

Interesante como estos hallazgos [of overnight drift] son, resulta que su valor económico es bastante limitado. Como se muestra en ese [Fed] papel, los costos de transacción posteriores a una estrategia comercial que mantiene el futuro en el período nocturno son insignificantes después de los costos de transacción, al igual que la estrategia que mantiene una posición larga durante el día. Acortar el período de espera durante la noche a solo las horas alrededor de la apertura europea no mejora mucho las cosas. La excepción en las estrategias comerciales que se presentan es la estrategia que toma una posición larga en las horas cercanas a la apertura europea si hay un flujo de órdenes negativo al cierre del mercado. Los resultados de esta última variante son sólidos con un índice de Sharpe de 1,1, aunque debemos darnos cuenta de que en esas horas, los volúmenes negociados son bastante pequeños y, por lo tanto, podría resultar difícil obtener los rendimientos de esta estrategia en particular.

¿Significan estos resultados decepcionantes, desde el punto de vista de un profesional, que el desglose de los rendimientos en un día y un día no tiene contenido informativo procesable? No exactamente.

. . . Los rendimientos que se realizan en el período nocturno se pueden utilizar para predecir los rendimientos intradiarios y nocturnos subsiguientes. Específicamente, los rendimientos altos (bajos) durante la noche son seguidos por rendimientos fuertes (débiles) en la sesión de negociación del día siguiente, que luego son seguidos por una reversión en la siguiente sesión nocturna. Fundamentalmente, esta señal de la noche a la mañana es lo suficientemente fuerte como para superar la alta rotación y los costos de transacción asociados, y es sólida con respecto al retraso de implementación real que debemos considerar entre la determinación de la señal y la implementación real.

Básicamente, los analistas de JPMorgan Erik Rubingh, Dobromir Tzotchev, Thomas Salopek y Marko Kolanovic han construido una estrategia comercial que utiliza los rendimientos de la noche como una señal de impulso de lo que podría deparar el día siguiente y como una señal de reversión para la noche siguiente. Los retornos diurnos se pueden utilizar como señal de inversión para los retornos nocturnos y diurnos siguientes.

Así es como se ve la combinación de las señales nocturnas y diurnas, después de incorporar los costos comerciales. (La estrategia parece funcionar particularmente bien en períodos turbulentos, como 2008 y 2020).

Y así es como los analistas de JPMorgan explican por qué la estrategia podría funcionar, con su énfasis:

El hecho de que exista una relación positiva entre el rendimiento nocturno y el posterior rendimiento diurno y una relación negativa con el siguiente rendimiento nocturno indica que los comerciantes que están activos durante el tiempo en que el mercado de valores en efectivo está cerrado pueden verse como creadores de tendencias y demostrar una mejor habilidad.

El bit de los creadores de tendencias tiene un sentido más intuitivo que el hecho de que demuestran una mejor habilidad. O, al menos, ambos no necesitan ser verdad. Muchos inversores probablemente miren lo que sucede durante la noche y simplemente se suban al carro, independientemente de cuán sensatos sean los movimientos nocturnos. Las cosas se exceden y luego tienes una reversión. La habilidad en realidad no tiene que entrar en ella.

Curiosamente, los resultados son similares en los futuros de Nasdaq y Nikkei (aunque en menor medida en Japón), pero cuando JPMorgan probó la estrategia frente a los futuros de Eurostoxx 50, las cosas parecían muy diferentes.

La señal de reversión durante la noche es incluso más fuerte en Europa, pero la señal de impulso durante el día es pésima. ¿Por qué la discrepancia?

Creemos que una razón probable se puede encontrar en el período de negociación que se superpone con la negociación de acciones en efectivo de EE. UU. Dado el papel de liderazgo que desempeña EE. UU., algunos de los rendimientos que se obtienen en la sesión diurna europea son en realidad rendimientos nocturnos más parecidos, lo que distorsiona el efecto que observamos en Japón y EE. UU. Esta discrepancia será objeto de futuras investigaciones, por ahora trataremos la estrategia europea como si tuviera una sola pata: la que usa la señal nocturna para beneficiarse de la próxima reversión nocturna.

Entonces, ¿todo esto es solo una elaborada minería de datos? Posiblemente. También es probable que para cuando cualquier banco de inversión publique una investigación sobre una posible estrategia comercial, ya haya sido explotado hasta la muerte por varios fondos de cobertura cuantitativos años antes.

Pero la deriva de la hora de las brujas de las acciones sigue siendo uno de los aspectos más fascinantes de los mercados financieros, por lo que somos tontos para cualquier investigación al respecto.