Russell, Kentucky, ha sobrevivido a tres inundaciones, un brote de viruela, un incendio en el centro de la ciudad y un derrame de petróleo de 320 kilómetros de extensión. Su mayor empleador se fue en 1999.

Ahora la ciudad se enfrenta a otra calamidad potencial: First & Peoples Bank, su único prestamista local con raíces en 1907, ha recibido avisos de tres reguladores este año advirtiéndole sobre sus precarias finanzas.

Los problemas del banco no se deben a la decadencia de la región, sino más bien a su exposición a la última evolución de las finanzas modernas. First & Peoples es el banco con más problemas de un número cada vez mayor de pequeñas empresas. bancos en todo Estados Unidos El sistema financiero tradicional enfrenta problemas debido a sus vínculos con los llamados bancos paralelos. Sus dificultades están arrojando luz sobre la conexión, en su mayoría oculta, entre el sistema financiero tradicional y los recién llegados digitales no regulados.

Hace cuatro años, el banco firmó un acuerdo de asociación con una empresa de tecnología financiera, US Credit, que prometía convertir a First & Peoples en un disruptor financiero. En cambio, la relación ha dado lugar a préstamos fallidos por valor de decenas de millones de dólares y a dudas sobre la capacidad del banco para sobrevivir. Si First & Peoples fracasa, sería el primer colapso de un banco comunitario en Estados Unidos derivado de una desafortunada incursión en el mundo de los préstamos paralelos, poniendo en riesgo 200 millones de dólares de depósitos de clientes.

“Este banco está en serios problemas y puede necesitar una inyección de capital para sobrevivir”, dijo Bill Moreland, un experto de la industria que dirige Bankregdata.com. “Es un claro ejemplo de que se necesita más supervisión y orientación por parte de la [Federal Deposit Insurance Corporation] ayudaría a los bancos comunitarios a evitar entablar relaciones riesgosas con las empresas fintech”.

Robert Maclin, abogado de First & Peoples, dijo que el banco estaba trabajando con la FDIC y los reguladores bancarios de Kentucky y que estaba “realizando esfuerzos agresivos” para recuperar su dinero de US Credit.

Muchos de los prestamistas en la sombra de la actualidad son Tecnologías financieras Con elegantes aplicaciones que ofrecen la opción de comprar ahora, pagar después y otros nuevos métodos de pago. A pesar de sus innovaciones, los disruptores en su mayoría funcionan con la misma materia prima que los bancos tradicionales: el crédito. Y gran parte de ese crédito proviene de los mismos bancos regulados que las finanzas del nuevo mundo dicen que están tratando de reemplazar.

La mayor parte del financiamiento de las fintechs proviene de los bancos más grandes del país, pero en los últimos años un número creciente de bancos comunitarios, buscando reactivar el crecimiento, han llegado a acuerdos para financiar la disrupción financiera.

La historia de cómo First & Peoples, una institución local de gestión familiar, se vio arrastrada a la primera línea de la disrupción financiera y al borde del cierre resalta cuán vulnerables han sido los bancos tradicionales, especialmente los pequeños, a riesgos que se creían excluidos de los prestamistas tradicionales, y cómo el crecimiento de las fintechs ha expuesto eso.

A principios de este año, un estudio realizado por economistas de la Universidad de Nueva York y la Reserva Federal encontró que ciertas categorías de prestamistas paralelos obtenían una porción significativa de su financiación, hasta un tercio, de los bancos tradicionales.

“Los enfoques tradicionales de la regulación del sector financiero consideran a los bancos y a las instituciones financieras no bancarias como sustitutos”, señala el estudio. “Nosotros sostenemos, en cambio, que los bancos y las instituciones financieras no bancarias son [shadow banks] se describen mejor como íntimamente interconectados”.

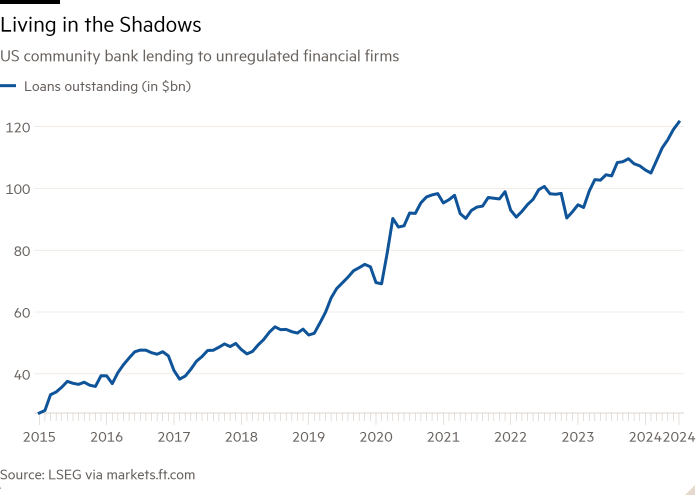

Para todos los bancos, los préstamos a estos no bancos han sido una de las categorías de préstamos de más rápido crecimiento. En febrero, los préstamos bancarios pendientes de pago a los bancos paralelos superaron el billón de dólares por primera vez.

Según la Reserva Federal, más de una décima parte de esa cantidad, 120.000 millones de dólares, provino de pequeños bancos autorizados en Estados Unidos, aunque en docenas de bancos pequeños, como First & Peoples, los préstamos a bancos paralelos se han convertido en una porción mucho mayor de su negocio.

Al final del segundo trimestre, el 53 por ciento del total de préstamos pendientes de First & Peoples correspondían a instituciones financieras ligeramente reguladas, frente a nada hace dos años y medio.

Cada vez más, estas asociaciones de préstamos están metiendo en problemas a los bancos pequeños. En la primera mitad de este año, los reguladores bancarios han presentado 11 acciones de cumplimiento contra bancos que se asociaron con grupos fintech, frente a dos en el mismo período de 2023, según la consultora bancaria Klaros Group.

La quiebra en mayo de Synapse, una empresa tecnológica de rápido crecimiento que conectaba a las fintechs con los bancos tradicionales, ha afectado a miles de personas y a un puñado de pequeños bancos que tomaron dinero de ella en nombre de otras fintechs y ahora no saben a quién se le debe qué.

“Solo en los últimos años muchos bancos más pequeños han buscado este tipo de alianzas como una forma de sobrevivir”, dijo Jim Perry, estratega sénior de Market Insights, un grupo de consultoría que trabaja con prestamistas comunitarios. “Algunos bancos que se han asociado con empresas fintech han terminado, sin saberlo, expandiendo su riesgo mucho más allá de lo que cualquier regulador o junta competente les habría permitido hacer por su cuenta”.

First & Peoples comenzó a trabajar con US Credit, una empresa fintech que prometió introducir a los bancos comunitarios en el mundo de los préstamos en línea, en agosto de 2020. Además de los bancos, US Credit se asoció con comerciantes para ofrecer sus préstamos a plazos como método de pago a sus clientes. Aunque el dinero provenía de First & Peoples, US Credit se encargaba de todos los servicios de los préstamos, estableciéndolos y cobrando los pagos, además de decidir a quién prestarles el dinero.

La oferta de más rápido crecimiento de US Credit fue un préstamo a plazos que los prestatarios podían usar para pagar cursos en línea denominado “Aprenda ahora, pague después” por un rival.

Poco después de firmar el acuerdo con First & Peoples, US Credit contrató a Growth Cave, una empresa de educación en línea que fue cofundada por un influencer de las redes sociales que ofrece cursos de «marketing digital» y promete en sus materiales de marketing enseñar a los estudiantes cómo ganar hasta «$5,000 al mes mientras está sentado en su inodoro».

Growth Cave fue demandada recientemente por ex alumnos que afirmaron haber sido estafados. La empresa no respondió a una solicitud de comentarios.

A mediados de 2022, los ejecutivos de First & Peoples le dijeron a US Credit que no se sentían cómodos con los tipos de préstamos que US Credit estaba otorgando, según una demanda que el banco presentó contra US Credit el año pasado. Poco después, la relación entre ellos comenzó a deteriorarse, según la denuncia.

A fines de 2022, First & Peoples sufrió su primer gran golpe, al cancelar $10 millones en préstamos que había concedido a través de US Credit. El banco sufrió otras pérdidas de $8 millones en sus préstamos de US Credit el año pasado. US Credit se declaró en quiebra en enero.

A principios de este año, la FDIC y el Departamento de Instituciones Financieras de Kentucky pusieron al banco bajo una orden de consentimiento. Entre otras cosas, los reguladores ordenaron a First & Peoples que averiguara a quién le había prestado la fintech los fondos del banco, algo que, según los reguladores, desconocían.

El director ejecutivo de First & Peoples es William Buffin Clarke, un banquero de tercera generación que se hace llamar “Buff” y que obtuvo el puesto principal en 2016 cuando su madre, Martha, se jubiló después de dirigir el banco durante 36 años. Los reguladores dieron a Clarke y al resto de la gerencia del banco hasta fines de este mes para elaborar un plan para solucionar sus problemas financieros.

Las anteriores amortizaciones dejaron a First & Peoples con apenas 5,6 millones de dólares en provisiones para cubrir pérdidas crediticias adicionales. Sin embargo, a fines de junio, todavía tenía otros 27 millones de dólares en préstamos morosos, casi todos originados por US Credit.

Si el banco se ve obligado a cancelar sus préstamos morosos, eliminaría los 15 millones de dólares restantes de capital.

“Hay muchas empresas fintech que ofrecen a los bancos alianzas esenciales, y la mayoría de ellas no son malas para los bancos”, dijo Perry. “Son las alianzas en las que los bancos se permiten estar en la sombra las que requieren un escrutinio y una gestión de riesgos suficientes”.