Manténgase informado con actualizaciones gratuitas

Simplemente regístrate en Servicios financieros myFT Digest: entregado directamente a su bandeja de entrada.

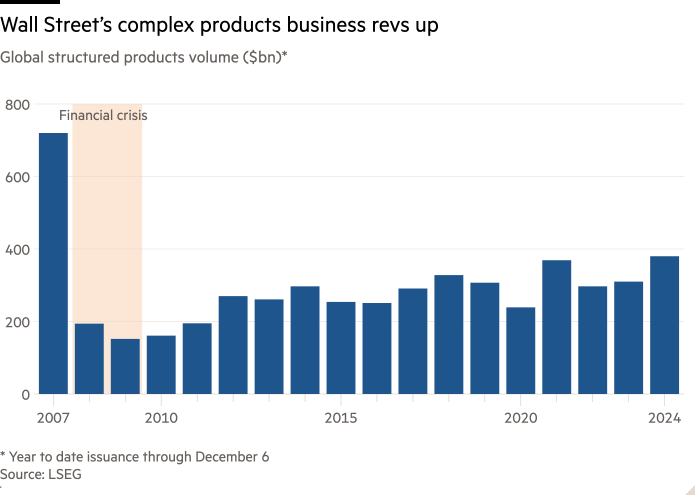

El apetito «implacable» de los inversores por retornos jugosos ha desencadenado el mayor auge en Wall Street de productos financieros complejos desde el período previo a la crisis financiera mundial en 2007.

El volumen global de transacciones financieras estructuradas ha alcanzado los 380 mil millones de dólares este año, según datos de LSEG, que excluye bienes raíces y préstamos corporativos tradicionales. La cifra es más de una quinta parte con respecto al mismo período del año anterior y alrededor de mil millones de dólares más que todo 2021, que había sido el pico anterior posterior a la crisis financiera.

El auge de acuerdos complejos (y a menudo más riesgosos) pone de relieve cómo los mercados boyantes y la persistente fortaleza económica de Estados Unidos están permitiendo a los banqueros vender productos más esotéricos a inversores deseosos de asegurar altos rendimientos fijos.

Las transacciones de este año han forjado vínculos respaldados por ingresos vinculados a los ingresos generados por las alitas de pollo picantes, los centros de datos y los catálogos de música.

«Hemos visto años destacados con un apetito incesante de los inversores y eso es lo que está sucediendo ahora», dijo Jay Steiner, que dirige los valores respaldados por activos estadounidenses en Deutsche Bank.

Wall Street ha estado buscando nuevas fuentes de ofertas en rincones cada vez más oscuros del mercado a medida que ha aumentado la demanda de productos estructurados. Los acuerdos de las últimas semanas han estado vinculados a los ingresos por tarifas de franquicia de la cadena de restaurantes estadounidense Wingstop, las ventas de petróleo de pozos respaldados por ExxonMobil y la demanda de potencia informática y espacio proporcionado por el operador de centros de datos CloudHQ.

El crecimiento de los acuerdos estructurados ha puesto nerviosos a algunos inversores ante el hecho de que los administradores de inversiones llenos de efectivo no estén examinando el riesgo, llamando burlonamente a algunos fondos de seguros “compradores programáticos” por adquirir automáticamente acuerdos con poco escrutinio. Aun así, los analistas dicen que el tamaño del mercado es lo suficientemente pequeño como para evitar la creación de riesgo sistémico.

Las finanzas estructuradas han sido una bendición para Wall Street en un momento en que otras partes del negocio de la banca de inversión permanecen en silencio, con comisiones repuntando pero aún por debajo de donde estaban hace unos años. Las tarifas de suscripción, como porcentaje del tamaño de la operación, para productos estructurados tienden a ser más altas que las de los bonos gubernamentales y la deuda corporativa simple.

Estos acuerdos también resultan atractivos para los inversores porque normalmente ofrecen rendimientos más altos que los bonos tradicionales y, al mismo tiempo, aseguran retornos. Mientras tanto, las compañías de seguros y otros inversores profesionales han estado buscando lugares para desplegar la ola de activos provenientes de jubilados y otras personas que buscan inversiones generadoras de ingresos.

Benjamín Fernández, jefe de finanzas estructuradas esotéricas de Barclays, que dirigió la transacción Wingstop y codirigió el acuerdo del pozo petrolero, los cuales cerraron el mismo día a mediados de noviembre, dijo: «Si bien esta no es la primera vez que «He cerrado dos acuerdos en un día, espero que esto se vuelva más frecuente a medida que el universo esotérico se expanda».

Otros acuerdos recientes han requerido que los inversores examinen las finanzas de los propietarios estadounidenses que han instalado paneles solares de Tesla y los catálogos de música de Shakira, Bon Jovi y Fleetwood Mac.

Los acuerdos estructurados vinculados a rincones más arcanos del mercado ya han aumentado un 50 por ciento este año en comparación con todo 2023 a 63 mil millones de dólares, según JPMorgan Chase.

Una gran parte del mercado general de acuerdos estructurados está respaldada por créditos al consumo, como préstamos para automóviles y tarjetas de crédito. Las tasas de impago de dicha deuda han resucitado a medida que la Reserva Federal ha elevado los costos de endeudamiento sin dejar de mantenerse dentro de las normas históricas. Como resultado, los préstamos han seguido expandiéndose y los inversores están deseosos de financiar el crecimiento.

Y a medida que los baby boomers envejecen, son más los que compran anualidades o transfieren activos a inversiones que generen ingresos. Esto ha llevado a las aseguradoras que venden anualidades y a otros inversores profesionales a aumentar las compras de deuda estructurada, según Keith Ashton, codirector de crédito alternativo del grupo de inversión Ares Management.

La demanda de financiación estructurada entre inversores y aseguradoras ha sido tan fuerte que los rendimientos adicionales que necesitan para participar incluso en las partes más riesgosas de estos acuerdos en lugar de comprar deuda de riesgo ultrabajo han caído este año, según Peter Van Gelderen, gestor de cartera. en TCW. Añadió que el clamor por porciones riesgosas de acuerdos estructurados se había visto amplificado por la fuerte competencia para comprar tramos “senior” menos riesgosos.

«La oferta por posiciones más riesgosas es mayor que a principios de año», dijo. “Pero la demanda del periódico senior es muy fuerte. Eso es lo que impulsa todas las nuevas emisiones”.