Es poco probable que la avalancha de efectivo que ingresa a los fondos del mercado monetario de EE. UU. se detenga pronto, dicen analistas e inversores, y tiene el potencial de exacerbar las tensiones en el sistema bancario.

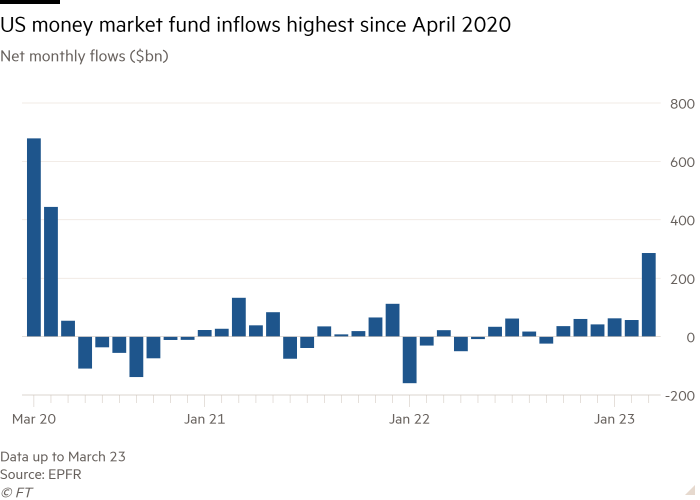

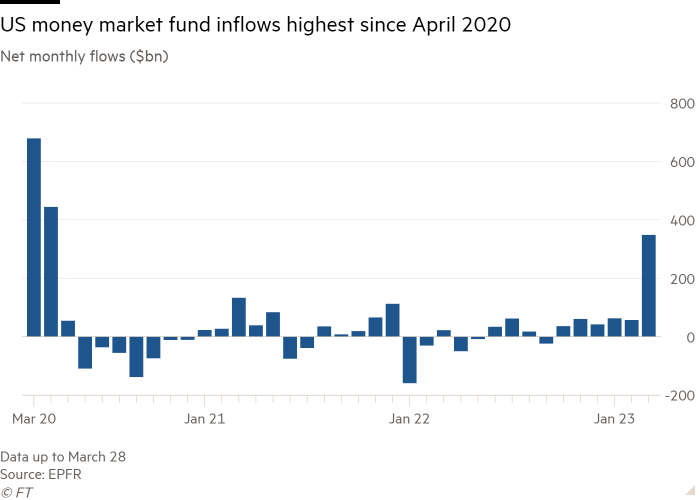

Los rendimientos que ofrecen los fondos del mercado monetario, vehículos que invierten principalmente en activos seguros como la deuda pública a corto plazo, se han disparado muy por encima de las tasas de interés que los bancos pagan a los depositantes, ya que la Reserva Federal aumentó rápidamente los costos de los préstamos durante el año pasado. A pesar de la enorme brecha, fue necesaria la crisis bancaria provocada por el colapso de Silicon Valley Bank para desencadenar la reciente estampida: los fondos del mercado monetario han atraído más de $ 340 mil millones desde principios de marzo.

“Las personas que ganaban medio por ciento en cuentas bancarias ignoraban el 4 por ciento que podían ganar en fondos del mercado monetario”, dijo Doug Spratley, jefe de operaciones del mercado monetario estadounidense en T Rowe Price. “Y ahora acaban de recibir una gran patada rápida en los pantalones”.

Los recientes flujos hacia los fondos del mercado monetario han llamado la atención de la secretaria del Tesoro, Janet Yellen, quien el jueves alertó sobre las “vulnerabilidades estructurales” del sector.

“Si hay algún lugar donde las vulnerabilidades del sistema a las corridas y las ventas despedidas han sido claras, son los fondos del mercado monetario”, dijo en un discurso en una conferencia organizada por las Asociaciones Nacionales de Economía Empresarial. “Los riesgos para la estabilidad financiera que plantean el mercado monetario y los fondos abiertos no se han abordado suficientemente”.

Algunos expertos han advertido que el cambio a los fondos del mercado monetario también amenaza aún más la estabilidad del sector bancario, en particular los prestamistas regionales más pequeños que menos pueden permitirse aumentar las tasas de interés que ofrecen a los titulares de cuentas.

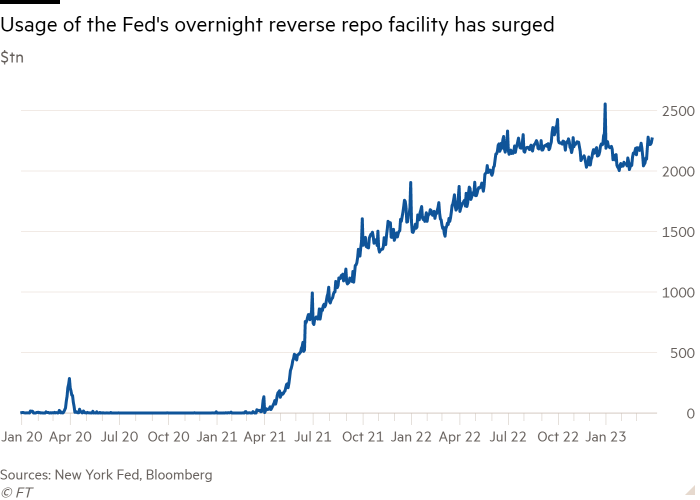

De manera crucial, gran parte del efectivo en fondos del mercado monetario termina fuera del sistema bancario porque los fondos son grandes usuarios de una instalación de la Reserva Federal que ofrece tasas de interés generosas para estacionar efectivo durante la noche en el banco central.

Para Andrew Levin, que trabajó en la Reserva Federal durante dos décadas, el incesante flujo de efectivo hacia los fondos del mercado monetario y, a su vez, la facilidad de un día para otro del banco central es “un accidente que está por suceder”.

El uso de la llamada instalación de repos inversos ha aumentado en las últimas semanas, con niveles diarios que rondan los 2,3 billones de dólares.

Levin, que ahora enseña en Dartmouth College, advirtió sobre una presión adicional para los prestamistas más pequeños si más depositantes colocan sus fondos en entidades del mercado monetario, que eventualmente se esconden en la Reserva Federal. “Irónicamente para la Fed, que quiere tratar de ayudar al sistema bancario y ayudar a mantener [it] seguro, su propia instalación permanente termina siendo el eslabón débil en todo esto”.

Debido a que los fondos del mercado monetario no son instituciones que aceptan depósitos, sus activos, si no estuvieran en las instalaciones de la Fed, todavía estarían en el sistema bancario. Pero su uso de la facilidad deja a los bancos colectivamente con menos depósitos y potencialmente desincentivados de prestar.

Las preocupaciones sobre una recesión en la economía podrían significar que algunos bancos «pueden no estar tan ansiosos por prestar» de todos modos, sugirió Tatjana Greil-Castro, codirectora de mercados públicos de Muzinich, y «por lo tanto, no necesitan tantos depósitos». .

Aun así, algunos analistas se preocupan por el potencial desestabilizador de nuevos flujos. Si bien el cambio de los bancos a los fondos del mercado monetario suele ocurrir durante cada ciclo de aumentos de las tasas de interés de la Fed, los expertos sugieren que el movimiento podría persistir incluso una vez que el banco central termine su ajuste monetario y comience a reducir los costos de endeudamiento.

Los bancos están en medio de un “cambio de dos etapas”, dijo Joseph Abate, estratega de Barclays en una nota publicada el miércoles. La primera ola de salidas ocurrió cuando los ahorradores se preocuparon por la estabilidad de sus bancos, un fenómeno que llevó los activos en los fondos del mercado monetario del gobierno a un récord de $ 4,3 billones este mes, según datos de ICI.

En las dos primeras semanas de marzo, los depósitos bancarios generales en los EE. UU. cayeron $ 161 mil millones, impulsados por las salidas de los bancos más pequeños, según datos de la Fed.

Sin embargo, el segundo cambio apenas comienza, ya que los «depositantes adormecidos» (hasta ahora poco preocupados por la brecha cada vez mayor entre los rendimientos de los depósitos bancarios y los disponibles en otros lugares) se dan cuenta de esa marcada disparidad.

Los saldos de los fondos de dinero han subido aproximadamente un 20 por ciento en los últimos cuatro ciclos de aumento de tasas, según Abate, un movimiento que equivaldría a aproximadamente $ 1 billón esta vez. Hasta el momento, han aumentado alrededor de $ 600 mil millones durante el ciclo actual, lo que sugiere que habrá más por venir.

Los recientes disturbios en el sector bancario de EE. UU. también significan que incluso si los bancos aumentan las tasas de interés que pagan por los depósitos para competir mejor con los fondos, los ahorradores pueden verse disuadidos por el riesgo percibido en el sistema.

Debido a que los fondos del mercado monetario invierten en deuda pública a corto plazo que es muy sensible a los movimientos en los costos de endeudamiento de la Fed, «su rendimiento bajará con las tasas de interés», dijo Joseph D’Angelo, director de mercados monetarios de PGIM Fixed Income. “Pero eso no significa necesariamente salidas de fondos, porque no necesariamente verás subir las tasas de depósito”.

“Con toda probabilidad, no veo mucho movimiento hacia atrás”.