El primer fondo cotizado en bolsa de Europa que invierte en obligaciones de préstamos garantizados comenzará a cotizar mañana, cinco años después de que los reguladores pareciera que endurecieron las restricciones sobre los nuevos fondos Ucits totalmente invertidos en esa clase de activos.

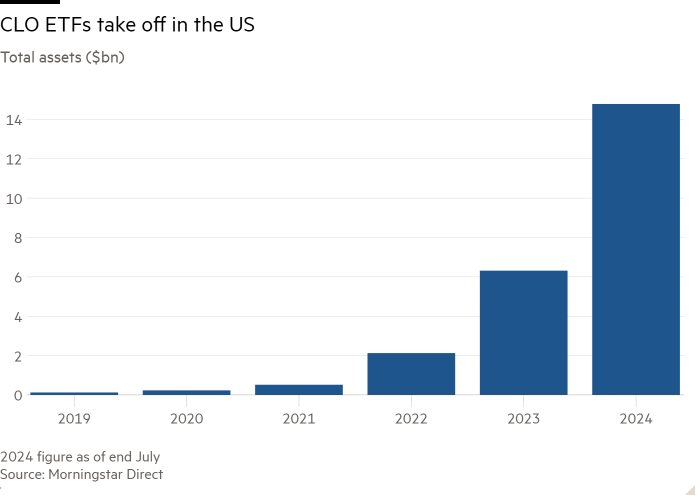

La inclusión en la lista del ETF Fair Oaks AAA CLO (FAAA) se produce a raíz de la creciente demanda de ETF similares en EE. UU., donde las entradas netas en ETF CLO alcanzaron un récord de 8.300 millones de dólares en los primeros siete meses de 2024, según datos de Morningstar Direct, más del doble del recuento anual completo del año pasado y cinco veces el de 2022.

Los activos en poder de los 10 ETF CLO de Wall Street han aumentado a 14.800 millones de dólares, siete veces los 2.100 millones de dólares que tenían a finales de 2022, según Morningstar.

Los componentes básicos de los CLO son préstamos corporativos a tasa flotante, a menudo a empresas respaldadas por capital privado, generalmente con calificaciones crediticias de grado de inversión inferior a BB o B.

Estos préstamos se titulan, es decir, se agrupan en conjuntos de deuda. Esto permite a un gestor de CLO dividir los conjuntos en tramos con distintos grados de riesgo, que luego pueden venderse a terceros, como bancos y gestores de activos.

Sin embargo, en 2019 los reguladores europeos endurecieron sus restricciones a la inversión en CLO por parte de fondos Ucits, según los participantes del sector.

La mayoría de los CLO estadounidenses fueron considerados no compatibles con Ucits debido a que no cumplían con las denominadas normas de retención de riesgo.

Por otra parte, la exposición máxima a los CLO europeos y a aquellos estadounidenses considerados compatibles también fue limitada de manera extraoficial, según cifras del sector.

“El valor predeterminado era del 10 por ciento, pero los reguladores nacionales pueden fijar un valor más alto. Algunos [funds] “Se les ha permitido llegar al 25-35 por ciento, pero eso es todo”, dijo Michael John Lytle, director ejecutivo de Tabula Investment Management, con sede en Londres, cuya empresa matriz Janus Henderson administra los dos ETF CLO más grandes de Estados Unidos, con activos combinados de 12.800 millones de dólares.

Desde 2020 no ha aparecido ningún nuevo fondo mutuo CLO europeo.

«[CLOs] fueron considerados por el CBI [the Central Bank of Ireland, the country’s fund industry regulator] «Los inversores institucionales y financieros consideran que los activos que se incluyen en los fondos Ucits requieren un mayor escrutinio. Se consideró que existen desafíos en torno a la liquidez y posibles exposiciones crediticias», dijo Lytle.

Sin embargo, a los fondos mutuos preexistentes se les permitió continuar operando con una exposición del 100 por ciento a CLO bajo una cláusula de “derechos adquiridos”.

Esto ha permitido que el ETF Fair Oaks eluda las restricciones gracias a ser una clase de acciones ETF de un fondo mutuo de gestión activa domiciliado en Luxemburgo por 161 millones de euros y lanzado en 2019.

Solamente comprará los tramos con calificación AAA más senior, ninguno de los cuales ha entrado en impago desde que se introdujeron en 1997, según S&P Global Ratings.

“Creemos firmemente que el mercado de CLO genera retornos consistentes, repetibles y superiores ajustados al riesgo a lo largo de múltiples ciclos de mercado en comparación con otras estrategias de crédito”, afirmó Miguel Ramos Fuentenebro, cofundador y socio de Fair Oaks Capital, que administra 3.000 millones de dólares en activos.

“Hemos observado un creciente interés por parte de los inversores en Estados Unidos y creemos que ocurrirá lo mismo en Europa”.

Roger Coyle, también cofundador y socio de Fair Oaks, aceptó que había una “percepción de complejidad” en torno a los CLO y que “los reguladores son cautelosos a la hora de aprobar inversiones en CLO en vehículos que suelen estar más orientados al comercio minorista”, aunque en el caso de Fair Oaks no apunta al mercado “minorista masivo”.

Sin embargo, Coyle argumentó que los CLO, que cotizan en bolsa pero se negocian “fuera de bolsa”, son “muy líquidos” y es muy poco probable que entren en mora.

“Hay que modelar escenarios enormemente irreales en los que todo el mercado de préstamos corporativos entra en impago. [for a AAA CLO default]”, dijo Coyle.

Lytle creía que había “percepciones erróneas” en torno a los CLO, en parte debido a la “plaga de las siglas de tres letras”, una referencia a su asociación con las obligaciones de deuda colateralizada, o CDO, que fueron fundamentales en la crisis financiera mundial debido a sus tenencias de hipotecas de alto riesgo, que los CLO no tienen.

“Los CDO estuvieron implicados en la crisis financiera mundial de 2008, pero [CLOs] “Son cosas muy diferentes. Su estructura es bastante diferente”, dijo Lytle.

“Se necesitaría una tasa de impago del 80 por ciento para que se produjera un impago” en un CLO con calificación AAA. “No creo que a la gente que conoce algo sobre la estructura le preocupen los impagos”, añadió Lytle.

En cambio, creía que los reguladores estaban más preocupados de que los inversores menos sofisticados podrían no entender por qué los fondos CLO a veces sufren pérdidas comerciales, como tal vez les sucedería más fácilmente con activos más simples como las acciones.

«Es un problema de todo tipo. Si se analiza la situación se llega a la conclusión de que no hay ningún problema», añadió Lytle, que afirmó que el mercado europeo de CLO ronda los 250.000 millones de dólares, una cuarta parte del tamaño del de Estados Unidos.

El ETF Fair Oaks se describe como un producto Euribor +1,3 por ciento. El fondo mutuo tuvo una rentabilidad del 1,7 por ciento en 2020, según Coyle, del 0,5 por ciento en 2021, perdió el 2 por ciento en 2022 cuando los diferenciales se ampliaron, ganó el 6,8 por ciento en 2023 cuando los diferenciales volvieron a reducirse y ha obtenido una rentabilidad del 5 por ciento en los primeros siete meses de 2024, todo ello en términos de euros.

En cuanto a la conveniencia de comprar deuda a tipo de interés flotante en un momento en que las tasas de interés están cayendo, Ramos dijo que “no estamos tratando de cronometrar el mercado” y que la expectativa de tasas más bajas “ya está incorporada en los precios”.

Kenneth Lamont, analista senior de fondos de estrategias pasivas en Morningstar, dijo que “los mercados complicados requieren mucha más diligencia” por parte de los inversores.

No obstante, Lamont acogió con satisfacción el lanzamiento. “Esto es lo que hacen bien los ETF. Representan una fuerza para la democratización de las finanzas. Es solo un paso más en la escalera y creo que debería aplaudirse”, dijo Lamont. “Es positivo, es más opciones, acceso a diferentes clases de activos”.

Está previsto que el ETF cotice en la bolsa Xetra de Deutsche Börse el miércoles y en la Bolsa de Londres «poco después», con un ratio de gastos total del 0,35 por ciento.