Nos estamos acercando al punto en que la Reserva Federal tiene hecho lo suficiente para reducir la inflación el próximo año. Dejando atrás sus errores del pasado de crear demasiado dinero y comprar demasiados bonos, ahora reconoce que mantuvo las tasas demasiado bajas durante demasiado tiempo. Ha elevado las tasas a corto plazo al 3-3,25 por ciento y señaló que estarán más cerca del 4,5 por ciento para fin de año.

Ha iniciado un gran programa de venta de bonos para ayudar a aumentar la tasa de interés de los préstamos a más largo plazo. El peligro ahora es que eleva las tasas demasiado alto durante demasiado tiempo, lo que convertiría la recesión que se avecina en una recesión.

El Banco Central Europeo está más atrasado en el aumento de las tasas cortas y no quiere vender ninguna de las grandes acciones de bonos que posee en el mercado. La inflación es más alto en Europa que en los EE. UU. y necesitará más acción para acabar con ella.

El Banco de Inglaterra comenzó a subir antes que la Fed o el BCE y ha subido las tasas largas, pero actualmente se encuentra entre los dos con tasas cortas. China puede reducir suavemente sus tasas y tiene una inflación relativamente baja, mientras que Japón mantiene sus tasas en cero, ya que por fin ve surgir algo de inflación.

La mayoría de los mercados y carteras de bonos y acciones han caído en 2022, ya que las tasas se han incrementado drásticamente desde niveles ultrabajos para combatir tardíamente los aumentos de precios.

Los bonos más largos han sufrido mucho, ya que siempre caen más rápidamente cuando suben las tasas de interés. Si las tasas van del 1 al 2 por ciento, un bono que ofrezca el 1 por ciento sin fecha de reembolso se reducirá a la mitad, por lo que el ingreso fijo de £ 1 sobre £ 100 de bono se convierte en un ingreso del 2 por ciento sobre el valor reducido de £ 50. Un bono a un año que pague el 1 por ciento caerá alrededor del 1 por ciento, por lo que al redimirlo obtendrá £ 1 de ganancia de capital para agregar a su £ 1 de ingresos.

Ahora que puede obtener un rendimiento de ingresos mucho mejor y ha habido caídas tan grandes, estoy empezando a poner parte del efectivo en bonos estadounidenses a más largo plazo.

A pesar de tener una cantidad sustancial de efectivo en lugar de bonos más largos este año, el fondo de FT en general también cayó debido a que los valores de las acciones retrocedieron. La mayor participación está en acciones mundiales, buscando la máxima diversificación como un poco de defensa.

Las áreas a las que les fue tan bien en años anteriores a medida que avanzaban las revoluciones digital y verde han atravesado tiempos difíciles este año, por lo que fue correcto reducir significativamente la exposición a ellas antes de la venta masiva. Un ETF de Nasdaq solía ser la participación más grande, que reduje. Hubiera sido mejor haber vendido todo el especialista digital también.

Entonces, la pregunta principal que deben hacerse los inversores es qué tan larga y profunda será la recesión. Recién está tomando forma. En los EE. UU., vemos que los gigantes digitales reportan más dificultades para mantener el crecimiento de las ventas y los márgenes. Los ingresos por publicidad son más difíciles de conseguir. Las hipotecas a tasas del 6 o 7 por ciento han provocado un colapso en la compra de viviendas y la necesidad entre los constructores de viviendas de reducir y vender acciones.

Esperamos más rebajas de beneficios y condiciones comerciales más duras para muchas empresas durante el próximo año a medida que entre en vigor el severo ajuste monetario. Estados Unidos se beneficia de su sólida posición energética interna con un excedente de gas natural.

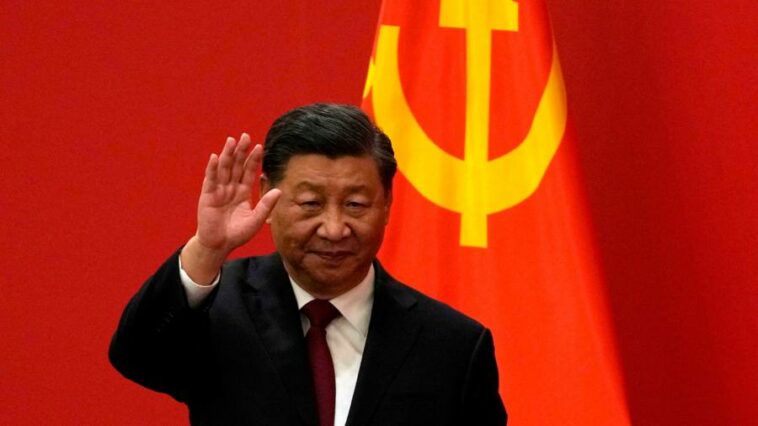

La segunda economía más grande del mundo, China, no está ofreciendo mucho apoyo al crecimiento global como solía hacerlo. perseguido por bloqueos continuos de ciudades y regiones para seguir su política de cero neto, la producción no está creciendo a tasas similares a las anteriores a Covid.

El presidente Xi Jinping ha asumido más poderes y ha puesto a muchos más de sus seguidores en puestos clave. Ha determinado una política más comunista, con más actividad canalizada a través de industrias nacionalizadas. Continúa con sus medidas enérgicas contra algunas partes del sector de la libre empresa y busca eliminar los excesos del mundo de la propiedad que habían dado cuenta de aumentos sustanciales en la producción.

El pobre historial de China en materia de derechos humanos, su creciente intervención en los precios, las ganancias y la actividad de las empresas, y el deseo de poner cero Covid antes de la recuperación no lo convierte en una perspectiva atractiva para los inversores occidentales, aunque se debe a un rebote en cualquier disminución de bloqueos con estímulo monetario.

La tercera economía más grande del mundo, Japón, finalmente está obteniendo algo de inflación de los precios mundiales de la energía, pero con una inflación subyacente aún por debajo del 2 por ciento, continúa con tasas de interés cero y un crecimiento lento. El muy débil yen empieza a preocupar a las autoridades.

La UE está sufriendo mucho por la guerra a sus puertas y por la escasez de energía provocada por la necesidad de acabar con la dependencia del gas y el petróleo rusos. Habrá recesiones en varios países europeos durante los próximos cinco trimestres, que empeorarán si el BCE se endurece demasiado.

A la UE le resulta difícil acordar políticas a escala europea para compartir los recursos energéticos y subvencionar a los necesitados. Alemania ha establecido un Paquete de compensación de 200.000 millones de euros para ayudar a la industria y los consumidores alemanes: medidas resentidas por otros estados que no pueden permitirse algo similar.

Todavía no es posible que los mercados esperen una recesión breve y poco profunda seguida de una buena recuperación. Ningún banco central de un país avanzado está aún listo para pausar sus acciones para frenar la inflación y ninguno nos guiará a esperar tasas decrecientes o incluso estables en el corto plazo. Los márgenes de las empresas han alcanzado niveles muy altos y es probable que bajen a medida que la crisis del costo de vida hace que los consumidores sean más cautelosos.

Siempre es doloroso salir de una inflación acelerada, y sigue existiendo el peligro de que los bancos centrales corrijan en exceso los errores del pasado. La brutal guerra de Ucrania continúa, pero algunas de las peores escaseces de suministro, como la de los microprocesadores, se están aliviando. Los precios de las materias primas se están debilitando en general, ya que la gente contempla una menor demanda en una recesión, aunque la OPEP está recortando el suministro de petróleo y Rusia amenaza parte del comercio de granos otra vez.

Todavía no es el momento de aumentar la parte de acciones del fondo y aún no es fácil adivinar qué sectores y áreas responderán mejor a la recuperación cuando llegue. El efectivo se destina a más bonos a medida que nos acercamos a una pausa en las subidas de tipos.

Sir John Redwood es el principal estratega global de Charles Stanley. El FT Fund es una cartera ficticia destinada a demostrar cómo los inversores pueden utilizar una amplia gama de ETF para obtener exposición a los mercados bursátiles mundiales y mantener bajos los costes de inversión. [email protected]