En algún lugar entre el alarmismo de la corrida bancaria y el deseo de «tal vez la IA nos salve», uno puede encontrar predicciones un poco más razonadas sobre las acciones este año.

(Estamos hablando de empresas de gran capitalización de EE. UU. y del S&P 500, por supuesto. Seguramente no pensó que nos referíamos a empresas que cotizan en el Reino Unido?)

La mala noticia: las predicciones razonables no son especialmente optimistas. Y la perspectiva de las ganancias de las multinacionales estadounidenses podría ser peor de lo que espera Wall Street, porque una medida clave de la calidad de las ganancias ha caído a su peor nivel en un cuarto de siglo.

Los estrategas de Wall Street (que en su mayoría tratan de averiguar hacia dónde soplan los vientos macroeconómicos) esperan que el EPS del S&P 500 disminuya menos del 1 por ciento, en promedio. Este tipo de llamada es una protección profesional decente en estos tiempos inciertos, porque “uh. . . plano? no enfadará demasiado a los clientes inversores, pase lo que pase.

Los analistas de acciones individuales esperan un crecimiento de las ganancias del 1,7 por ciento para las empresas del S&P 500 este año, según FactSet. Esto también podría ser protección de carrera, como decir “uh. . . un buen número sube, pero ¿solo un poco? es una buena manera de seguir siendo invitado a las conferencias de las empresas sin avergonzarse.

Por suerte para nosotros, los estrategas de acciones de Morgan Stanley se han arriesgado. Están pronosticando una caída de casi el 15 por ciento en las ganancias con respecto al año pasado, a $185 de ganancias por acción.

Para respaldar su caso, señalan un par de comparaciones históricas y, lo más interesante, una métrica de calidad de las ganancias que muestra su peor lectura en un cuarto de siglo.

En primer lugar, proporcionan un contexto histórico. Los estrategas han estado argumentando que los bloqueos de Covid-19 llevaron al crecimiento económico (y las ganancias corporativas) por un camino de cambios cortos y bruscos entre la expansión y la contracción. Piensan que los años posteriores a la Segunda Guerra Mundial son una buena comparación:

Basamos esta tesis en parte en una comparación con el período posterior a la Segunda Guerra Mundial, que se parece bastante al actual en muchos aspectos. En primer lugar, el exceso de ahorro acumulado durante los bloqueos de la Segunda Guerra Mundial/Covid se desencadenó en la economía en un momento en que la oferta estaba restringida. En cada caso, tanto los fundamentos como los precios de los activos volvieron a los máximos del ciclo anterior a un ritmo históricamente rápido.

El auge de la inflación y las ganancias en 2021, que pronosticamos con mucha anticipación, finalmente llevó a la Fed a endurecer la política al ritmo más rápido en 40 años. Este auge y la reacción de la Fed resultaron sorprendentes para muchos. Ahora, sospechamos que muchos se sorprenderán nuevamente por la profundidad de la disminución de las ganancias en 2023, así como por el posterior repunte en 2024-25, también conocido como el régimen de «auge/caída».

Segundo, dan una comparación histórica. Desde 1953, la disminución promedio de las ganancias ha sido de ~16 por ciento durante un retroceso en la rentabilidad corporativa. Entonces, los estrategas calculan que sus estimaciones de una disminución de ~15 por ciento, que atribuyen a los «modelos de ganancias» del banco, también están en línea con los promedios a largo plazo:

Sin embargo, la cifra del 16 por ciento es principalmente útil si se produce una contracción de las ganancias. ¿Qué respalda la idea de que las ganancias realmente caerán, además de una comparación con la Segunda Guerra Mundial?

Esa es quizás la parte más interesante de su nota.

El crecimiento de las ganancias de las empresas en los últimos 12 a 18 meses ha lejos superaron su aumento en el flujo de efectivo, dicen los estrategas, citando el trabajo del equipo de estrategia fiscal y contable del banco.

Los estrategas contables descubrieron que las «devengaciones», impulsadas en parte por la acumulación de inventario, escalaron recientemente a su punto más alto en al menos 25 años para las empresas del S&P 1500 (que representa alrededor del 90 por ciento de todas las acciones de EE. UU.). De la nota dominical del equipo:

Si las ganancias reportadas siguen superando los flujos de efectivo, es posible que el mercado esté ganando en exceso. Profundizando más, encontramos que la mayoría de las acumulaciones se han estado acumulando en el capital de trabajo, específicamente dentro del inventario. La reversión a la media sugiere que estos niveles récord deberían gravitar a la baja, lo que afectaría negativamente los márgenes y las ganancias futuras.

«¡Hola! experto en ganancias aquí. esto no es gracioso, las ganancias solo hacen esto cuando están en extrema angustia”.

¡No es bueno!

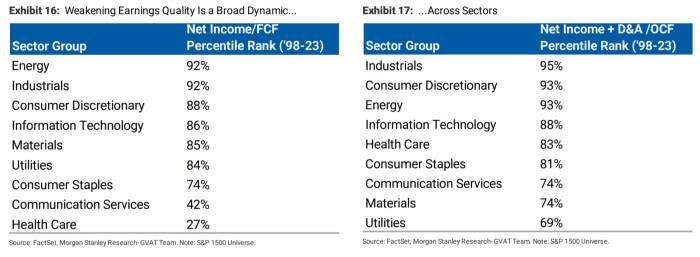

Como señala el equipo de estrategia de renta variable del banco, la tendencia se extiende a todos los sectores, siendo las empresas energéticas, industriales y de consumo discrecional las peores:

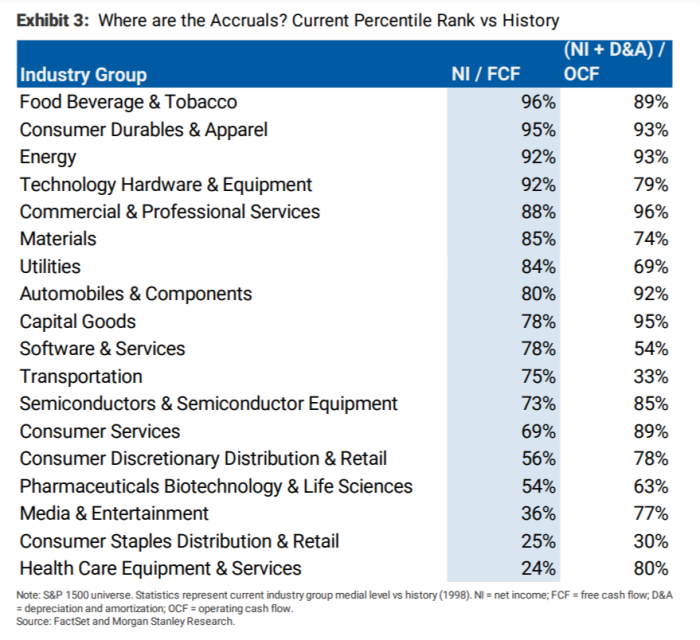

El equipo de contabilidad compara las acumulaciones del subsector con sus promedios históricos, lo que también proporciona un contexto útil:

En otras palabras, las empresas de alimentos, energía y bienes de consumo duraderos/ropa podrían ver la reversión más pronunciada a la media, suponiendo que la reversión a la media realmente ocurra.

Los estrategas de acciones del banco creen que esto sucederá a medida que la inflación retroceda. “Los márgenes y las ganancias disminuirán rápidamente a medida que caiga la inflación, así que tenga cuidado con lo que desea”, escribió el banco.

vivir por el avariciamorir por la codiciaflación, suponemos.