Últimas noticias sobre ETF

Visita nuestro Centro de ETF para obtener más información y explorar nuestros datos detallados y herramientas de comparación

Los flujos hacia los fondos cotizados en bolsa casi se triplicaron a $ 62.1 mil millones el mes pasado, y la mayor parte se dirigió a activos seguros como la deuda del gobierno cuando los inversores buscaron refugio de la reciente crisis bancaria.

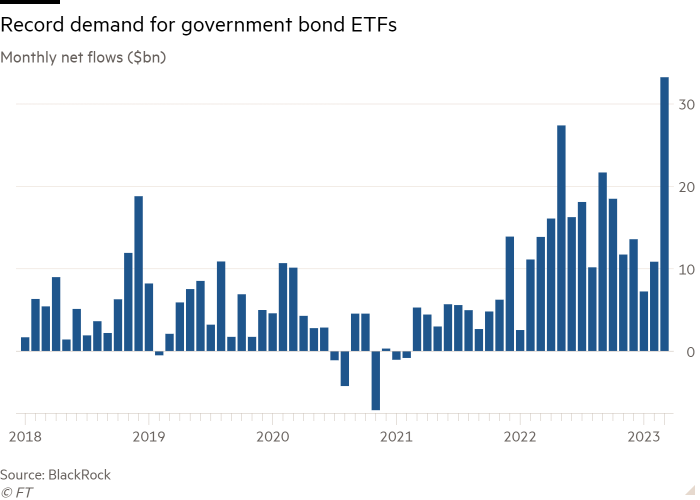

Los ETF de bonos gubernamentales de mercados desarrollados absorbieron un récord de $ 33,2 mil millones del dinero, eclipsando el pico mensual anterior de $ 27,4 mil millones establecido en mayo de 2022, según datos de BlackRock.

Los productos negociados en bolsa que invierten en oro aspiraron otros $ 1.7 mil millones, la cifra más alta desde abril de 2022 y revirtieron parcialmente los $ 25.5 mil millones de salidas netas de fondos de oro que han sufrido en el ínterin.

Incluso los sectores más defensivos de las acciones, como la tecnología, estaban de moda, mientras que los ETF de energía más cíclicos estaban en desuso, junto con los fondos de bonos de alto rendimiento y riesgo.

“En marzo, si bien las entradas netas a los ETF fueron sólidas, casi todo el dinero que reunieron los ETF de EE. UU. fue en ETF de renta fija encabezados por productos del Tesoro, ya que los inversores buscaron seguridad en medio de la crisis bancaria y la incertidumbre sobre el próximo movimiento de la Reserva Federal”, dijo Todd. Rosenbluth, jefe de investigación de la consultora VettaFi.

Las entradas netas totales fueron notablemente superiores a los escasos 23.300 millones de dólares de febrero, pero Karim Chedid, jefe de estrategia de inversión de la división iShares de BlackRock en la región de Emea, dijo que aunque “hemos visto un repunte en los flujos, [investors are] posicionamiento para un entorno de inversión más defensivo”.

Chedid argumentó que también había una «fuerte jugada de larga duración en acciones, renta fija y materias primas», impulsada por las expectativas de un giro en la política monetaria de EE. en mayo, pero la creciente probabilidad de dos recortes de tasas en la segunda mitad del año.

En renta fija, esta estrategia de duración se evidenció con los 28.600 millones de dólares de entradas netas en los ETF de bonos del Tesoro de EE. UU. que se dividieron casi en partes iguales entre aquellos centrados en el extremo corto, medio y largo de la curva de rendimiento «en lugar de amontonarse solo en el frente». final”, dijo Chedid, lo que significa un “gran regreso” para la clase de activos.

Esta divergencia fue mostrada por el ETF del Tesoro de 7-10 años de iShares (IEF) recaudando 6.100 millones de dólares en marzo, mientras que en el otro extremo de la escala de vencimientos se encuentra el ETF Bloomberg 1-3 Month T-Bill de SPDR (BIL) absorbió 3.800 millones de dólares según datos de VettaFi. El ETF de bonos del Tesoro de EE. UU. iShares (GOVT), con una duración efectiva de 6,3 años, estaba justo detrás con 3.700 millones de dólares.

Los refugios como los bonos soberanos y las acciones de alta calidad fueron las categorías de ETF con las mayores entradas en el primer trimestre junto con los ETF gestionados activamente, dijo Aniket Ullal, jefe de datos y análisis de ETF en CFRA Research.

Con los fondos del mercado monetario experimentando un aumento de $ 463 mil millones en activos solo en los EE. UU. en el primer trimestre en medio de un aumento en las entradas, Ullal agregó que «estas tendencias parecen reflejar un entorno de inversión más cauteloso entre los inversores de fondos», precipitado por el colapso de dos regionales bancos estadounidenses y Credit Suisse de Suiza.

Sin embargo, las salidas de fondos de renta fija más riesgosas se desaceleraron. En marzo, los ETF de bonos de grado de inversión y de alto rendimiento de mercados desarrollados registraron salidas agregadas de 0,900 millones de dólares, muy lejos de los 8,300 millones de dólares de ventas presenciados en febrero, el segundo mayor éxodo registrado.

Sin embargo, la mayor parte de la mejora se debió al Schwab 5-10 Year Corporate Bond ETF (SCHI), cuyos activos aumentaron de 345 millones de dólares a finales de febrero a 5.000 millones de dólares a finales de marzo, aparentemente debido a su inclusión en algunas de las carteras modelo de Charles Schwab.

Las compras netas de ETF de acciones aumentaron a 24.300 millones de dólares en marzo, desde los 9.400 millones de dólares de febrero. Chedid dijo que hubo una «inclinación defensiva» en las entradas de capital.

La tecnología, un sector en el que las valoraciones dependen en gran medida de las tasas de interés futuras y las expectativas de inflación, abrió el camino, con los ETF de TI recaudando una cantidad neta de 3200 millones de dólares, tras tres meses de salida en los cuatro anteriores.

Los ETF que invierten en acciones financieras vieron su segundo mes consecutivo de entradas, reuniendo $ 1.6 mil millones, a pesar de los alborotos en el sector.

Últimas noticias sobre ETF

Visita el Centro de ETF para obtener más información y explorar nuestros datos detallados y herramientas de comparación que lo ayudan a comprender todo, desde el rendimiento hasta las calificaciones ESG

“A pesar de la crisis bancaria, los inversores recurrieron a los ETF bancarios con KRE [the SPDR S&P Regional Banking ETF] y XLF [the Financial Select Sector SPDR Fund] tener entradas netas para marzo”, dijo Rosenbluth, aunque agregó que las acciones de ETF “a menudo se crean para respaldar propósitos de venta corta”, lo que significa que un aumento en la emisión no es necesariamente indicativo de una demanda creciente para mantener los activos subyacentes.

No obstante, Chedid creía que la reciente caída de las valoraciones del sector podría verse como un «punto de entrada atractivo, si no cree que la evolución del sector va a conducir a problemas sistémicos».

Chedid dijo que la demanda renovada de ETP de oro podría ser una señal de que los inversores «se posicionan para una desaceleración de la economía», pero alternativamente podría ser un comercio de larga duración basado en las expectativas de tasas de interés más bajas, lo que reduce el costo de oportunidad de mantener activos sin rendimiento.

Sin embargo, temía que algunos inversores terminaran quemándose los dedos dada la visión interna menos optimista de BlackRock sobre el alcance de los recortes de tasas de la Fed que el mercado en general.

“El mercado está valorando múltiples recortes de tasas por parte de la Fed antes de fin de año. No creemos que eso suceda”, dijo. «Probablemente estemos cerca del pico del ciclo, sin embargo, no en la medida en que el mercado está fijando precios».