Se espera que los mayores compradores de préstamos basura de EE. UU. reduzcan su exposición al mercado de 1,4 billones de dólares en 2023, ya que la campaña de subidas de tipos de interés de la Reserva Federal provoca rebajas de calificación e incumplimientos.

Los vehículos de obligaciones de préstamos garantizados poseen aproximadamente dos tercios de los préstamos corporativos de bajo grado de Estados Unidos, pero pueden verse obligados a reducir su exposición debido a las rebajas de calificación crediticia, lo que podría desestabilizar los mercados y dificultar que las empresas obtengan financiamiento.

Los CLO, que empaquetan dichos préstamos en varias categorías de riesgo antes de vender las porciones a los inversionistas, han tenido un buen desempeño durante tiempos económicos difíciles, pero los analistas dicen que los mecanismos diseñados para proteger a los inversionistas que tienen tramos de mayor calidad podrían reducir el apetito de los vehículos por préstamos a riesgo. , prestatarios altamente endeudados.

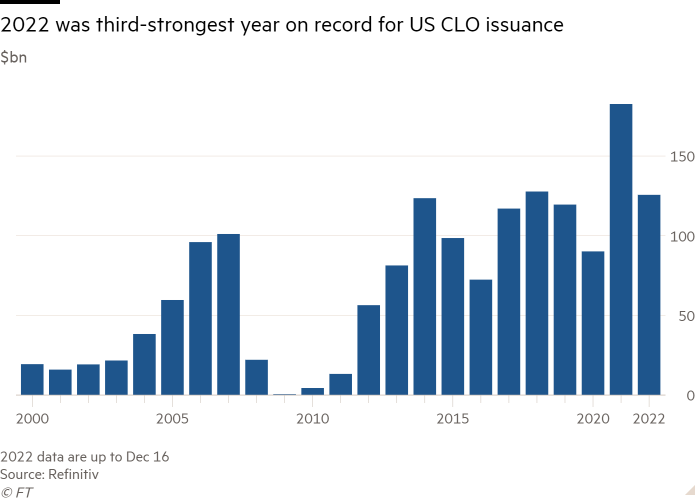

La emisión de CLO de EE. UU. se disparó durante las profundidades de la pandemia, alcanzando una cifra sin precedentes de $ 183 mil millones en 2021, ya que los costos de endeudamiento casi nulos provocaron una explosión más amplia de la actividad del mercado de capitales. Incluso como el alimentados la política monetaria más estricta el año pasado para abordar la inflación y otras partes del mercado mundial de renta fija tartamudearon, los CLO recaudaron otros $ 126 mil millones, la tercera cifra anual más grande registrada, según datos de Refinitiv.

Pero los CLO tienen límites sobre la cantidad de deuda de grado muy bajo que pueden tener, con un umbral típico de 7,5 por ciento para los llamados cubos «CCC» que contienen préstamos de alto riesgo con calificaciones cercanas al final del espectro de calidad.

En un contexto de mayores costos de endeudamiento provocados por el aumento de las tasas de la Reserva Federal y los temores de recesión, los analistas advierten que esos límites se superarán. Cuando se disparan estos interruptores de protección, los flujos de efectivo a los inversores que tienen los tramos de CLO más riesgosos, conocidos como «equidad», a veces se pueden cortar, redirigiendo los pagos a los inversores que están más arriba en el orden jerárquico.

Tal situación también podría frenar la demanda de nuevos préstamos apalancados justo cuando muchos prestatarios más riesgosos comienzan a pensar en cómo refinanciarse después de un estallido de emisión de deuda durante los días de dinero barato de la crisis de Covid.

“Se espera que los préstamos apalancados, la garantía subyacente en los CLO, enfrenten un mayor estrés, ya que los costos de los intereses están aumentando y es probable que las ganancias caigan simultáneamente”, escribieron los analistas de Barclays en diciembre. “Desde nuestro punto de vista, los emisores probablemente enfrentarán presiones de flujo de caja, lo que eventualmente resultará en un aumento de las rebajas y los incumplimientos”.

Para algunos CLO, eso significaría un desbordamiento incómodo de los cubos de CCC y el deseo de reducir la exposición a los prestatarios corporativos en riesgo de rebaja.

“No estamos hablando de sobrepasar el umbral del 7,5 por ciento por un poquito”, dijo Steve Caprio, director de estrategia crediticia para Europa y Estados Unidos de Deutsche Bank Research. «Estamos hablando de que los CCC pueden llegar a ser del 12 al 15 por ciento en el peor de los casos».

Los analistas de Bank of America esperan que los cubos de CCC aumenten al «8-10 por ciento en un estrés y potencialmente incluso al 15 por ciento en un escenario de estrés severo», señalando que la concentración máxima de CCC de Covid en CLO fue del 10 por ciento.

El banco suizo UBS también cree que «un aumento en el deterioro del crédito de préstamos apalancados debería aumentar las tenencias de CCC en CLO a [about] 15 por ciento, agotando la demanda de CLO”.

Caprio agregó que sería «difícil atraer a un nuevo inversionista» para ingresar a los tramos de CLO con calificaciones más bajas cuando el riesgo de que se cancelen los pagos regulares es «en realidad bastante elevado».

La exposición al riesgo de los CLO varía, y muchos gerentes han creado protección contra el desbordamiento de los cubos de deuda de bajo grado. La proporción de préstamos con calificación CCC en las carteras de CLO ha caído a alrededor del 4 por ciento, dijo Barclays. «Gracias a la negociación activa de los administradores de CLO, los activos en incumplimiento en la cartera de CLO siempre han sido más bajos que la tasa de incumplimiento de préstamos apalancados más amplia».

“Hay mucho colchón antes de que realmente sea una dinámica problemática para los CLO”, dijo Jeff Stroll, director de inversiones de Post Advisory Group.

Stroll agregó que para llegar a una situación en la que los flujos de efectivo se desvíen de los tramos de CLO más riesgosos, tendría que haber «muchas rebajas». «En nuestros acuerdos, probablemente tendríamos que ver cerca del 20 por ciento de las canastas de CCC».

Aún así, «ha habido este tipo de cambio de sentimiento que se puede sentir hacia tratar de manera proactiva de manejar esto lo mejor posible», dijo.

Las preocupaciones sobre los desbordamientos de préstamos de baja calidad en CLO eran «probablemente más válidas para antes de Covid y especialmente para las épocas de la crisis de las materias primas de 2016», dijo Rishad Ahluwalia de JPMorgan. «Los índices de CCC en los últimos dos o tres años de CLO son mucho más bajos que el promedio».

Ahluwalia dijo que los CLO ahora también están comprando menos préstamos de la categoría de calificaciones justo por encima de CCC debido a la preocupación de que si se rebajan, bajarán un nivel y contarán contra el umbral.

Anticipando tasas de degradación «muy, muy elevadas» para los préstamos con calificación B y B-menos en los segmentos de CCC, Caprio coincidió en que los gerentes de CLO «probablemente intentarán evitar el problema» de superar los umbrales del 7,5 por ciento al reducir su demanda de préstamos clasificados justo por encima este nivel.

Pero «eso en sí mismo, antes de que surja el problema, en realidad causará algunos problemas dentro del mercado de préstamos».

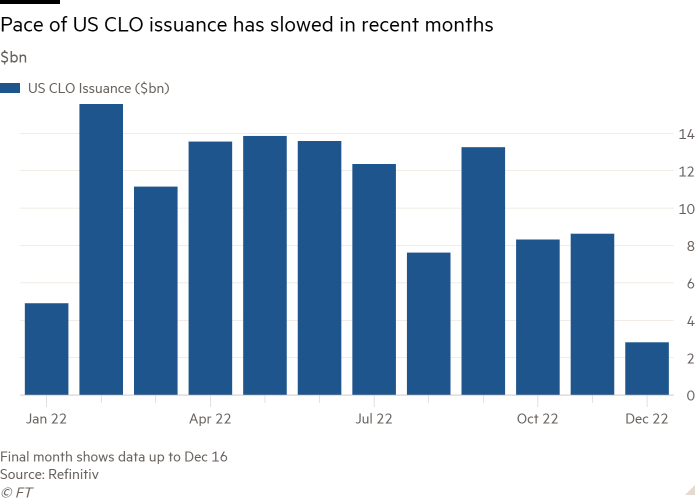

El ritmo de emisión de CLO se ha desacelerado en los últimos meses, mientras que las ventas de préstamos apalancados fueron el año pasado poco más de un tercio de lo que fueron en 2021. Incluso en la parte superior de las estructuras de capital de CLO, la demanda se ha debilitado.

«Los grandes bancos de EE. UU. realmente se han retirado» de los principales tramos AAA de deuda CLO este año, dijo Stroll, «y básicamente han estado fuera del mercado por una serie de razones». Esa «base de compradores en los AAA es mucho, mucho más pequeña, por lo que la capacidad de realizar transacciones es mucho más difícil».

Muchos prestatarios corporativos refinanciaron y emitieron nuevos préstamos cuando las tasas de interés eran bajas, acumulando efectivo y retrasando los vencimientos de la deuda. Sin embargo, «es fundamental tener en cuenta que la mayoría de la demanda de préstamos de EE. UU. y la UE se origina en los administradores de CLO», dijo Deutsche Bank en un informe el mes pasado.

“La formación de CLO depende de la disponibilidad de los inversores para comprar tramos que van desde la calidad crediticia con calificación AAA hasta la calificación B. Y esa demanda de tramos con calificación BBB e inferiores en particular se pondrá a prueba severamente en la próxima recesión”.