Los productores de petróleo de EE. UU. llenos de efectivo después de un año de ganancias extraordinarias están buscando acuerdos a medida que crece la preocupación de que los mejores sitios de perforación del parche de esquisto son cada vez más escasos, preparando al sector para una ola de consolidación.

Los banqueros y los abogados han informado de un fuerte repunte de la actividad en las últimas semanas, ya que los compradores y vendedores de todo el sector movilizan equipos para un aluvión de negociaciones después de un largo período de sequía, especialmente en el Cuenca Pérmica en expansión de Texas y Nuevo México, el yacimiento petrolífero más prolífico del mundo.

“Vas a tener una balsa de MAMÁ en 2023”, dijo Pete Bowden, jefe global de banca de energía de Jefferies y uno de los negociadores de referencia de la industria.

“Están ahí afuera comprando más inventario. Y estamos de vuelta en el negocio de vender negocios de Permian con ubicaciones privilegiadas a partes sofisticadas con valoraciones reales”.

El auge esperado de fusiones y adquisiciones es la última señal de la sólida salud de EE. UU. petróleo y gas industria, que ha cosechado ganancias récord de los altos precios de la energía alimentados por la invasión de Rusia a Ucrania.

esquisto estadounidense el año pasado, los productores generaron un récord de más de 150.000 millones de dólares en flujo de caja libre, una métrica observada de cerca en el sector, y se espera que obtengan otros 120.000 millones de dólares en 2023, según la consultora Rystad Energy. Los grupos petroleros han pagado decenas de miles de millones de dólares en deuda durante el último año y tienen un amplio poder de fuego para hacer negocios, dijeron los banqueros.

Lo que impulsa el auge anticipado de las ofertas son los temores entre muchos productores de que se están quedando sin superficie de primera, ya que los rendimientos de los nuevos pozos disminuyen después de una década de perforación frenética.

El sector sigue estando muy fragmentado, con docenas de operadores, desde perforadores privados de una sola plataforma hasta supergrandes que reparten los campos de esquisto más grandes. Las empresas buscan apoderarse de rivales con las mejores perspectivas de perforación restantes.

“Si puede ir a comprar recursos a un valor razonable y tiene el balance y el efectivo para hacerlo, lo hará a estos precios”, dijo Muhammad Laghari, director gerente sénior de banca de inversión de Guggenheim Partners.

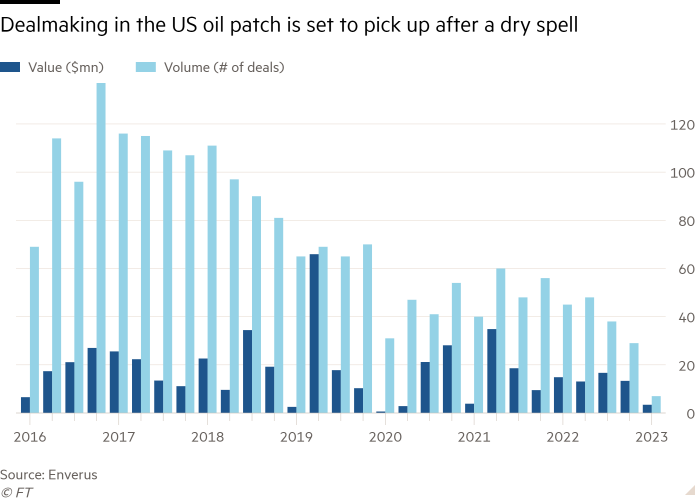

El repunte anticipado sigue a solo 13 acuerdos en 2022, según la consultora Enverus, la cifra más baja desde 2005. Con $ 58 mil millones, el valor total fue un 13 por ciento más bajo que el año anterior y una quinta parte menos que los niveles previos a la pandemia, como cambios bruscos. en los precios del petróleo y el gas natural dificultaron la realización de acuerdos.

Hubo un puñado de acuerdos importantes a fines del año pasado. Diamondback y Marathon Oil desembolsaron 3.000 millones de dólares cada una para adquirir terrenos en las cuencas de Permian y Eagle Ford. En enero se realizaron otros acuerdos por valor de aproximadamente $ 5 mil millones en todo el sector, incluida la compra por parte de Matador Resources del perforador de Permian respaldado por capital privado Advance Energy por $ 1.6 mil millones, que los banqueros dijeron que era una indicación de que el mercado se está calentando.

Vitol, el comerciante de petróleo independiente más grande del mundo, venció a una serie de grandes nombres el mes pasado para adquirir Delaware Basin Resources, de propiedad privada.

No son solo los compradores los que están ansiosos por cerrar tratos. También se intensifica el apetito entre los vendedores, tanto entre los actores públicos como privados. Los grupos de capital privado han lanzado rondas de recaudación de fondos mientras buscan salir de inversiones anteriores a precios altos.

“Esperamos que a partir del segundo trimestre y más allá, ciertamente veamos más de esa actividad, particularmente con el capital privado, ya que estamos escuchando y viendo que las ventanas de recaudación de fondos para el capital privado de energía parecen estar abriéndose”, dijo Preston Bernhisel, un Socio de M&A en la firma de abogados Baker Botts.

Los banqueros dijeron que los pequeños productores de petróleo y gas que cotizan en bolsa, especialmente aquellos con valores de mercado de menos de $ 10 mil millones, son vulnerables a medida que luchan por acceder a los mercados de deuda y acciones, mientras que el aumento de las tasas de interés aumenta los costos de los préstamos.

“Vemos que cada vez más empresas de pequeña y mediana capitalización tienen opciones limitadas para adquirir o vender, por lo que las fusiones entre sí pueden ser la mejor solución para aumentar la escala y la relevancia”, dijo Laghari.

Con los precios del petróleo estabilizándose en alrededor de $ 80 por barril y la industria en general optimista sobre los precios, las empresas están más alineadas con las expectativas de precios que el año pasado, lo que reduce los diferenciales de oferta y demanda.

“Hay una buena coincidencia con las necesidades de los compradores y las necesidades de los vendedores en este momento. Solo necesita un poco de cooperación en el precio para cerrar los tratos”, dijo Andrew Dittmar, analista de Enverus.

Es probable que la bonanza de acuerdos se limite al petróleo, dijeron los banqueros. Los precios del gas natural han caído considerablemente desde los máximos de 2022 de alrededor de $10 por millón de unidades térmicas británicas a alrededor de $2,50/mn BTU, lo que deja a los productores con menos apetito por vender a lo que consideran precios deprimidos.

Los productores de gas también están bajo un escrutinio cada vez mayor de los reguladores de la competencia después de un avalancha de consolidación entre los operadores en las prolíficas cuencas de gas de esquisto de los Apalaches. Los compradores están a la espera de ver el resultado de una revisión de la Comisión Federal de Comercio de una compra planeada de $5.200 millones por parte de EQT, el mayor productor del país, de THQ Appalachia.

Pero al menos en el petróleo, los banqueros, abogados e inversionistas dijeron que se trata de si, no cuándo, se inicia una ráfaga de acuerdos en serio.

“No sé cuál será ese precursor inicial, cuál será el referente, que dirá: OK, la puerta se está abriendo”, dijo Buddy Clark, socio de la firma de abogados Haynes and Boone, con sede en Dallas. . “Pero una vez que se abre, lo has visto una vez que lo has visto 100 veces, entrará con una inundación”.