Este artículo es una versión en el sitio de nuestro boletín Unhedged. Inscribirse aquí para recibir el boletín de noticias directamente en su bandeja de entrada todos los días de la semana

Buen día. el miércoles yo miró en los resultados de los minoristas de descuento y escribió que es «cada vez más claro que los consumidores de bajos ingresos están bajo presión y están cambiando sus hábitos de consumo de manera significativa». Ayer, Dollar General, otra tienda de descuento, informó resultados que confirmaron enfáticamente esta fea tendencia. “Seguimos viendo señales de una creciente tensión financiera en nuestros clientes a medida que buscan opciones asequibles, incluida una mayor dependencia de [store] marcas y artículos al precio de 1 dólar o menos”, dijo el CEO a los analistas. Las acciones cayeron una quinta parte. Las desaceleraciones económicas no se desarrollan sin problemas; son la suma de una serie irregular de sorpresas desagradables. Envíeme un correo electrónico: [email protected]

El caso para no asustarse por el informe de empleos

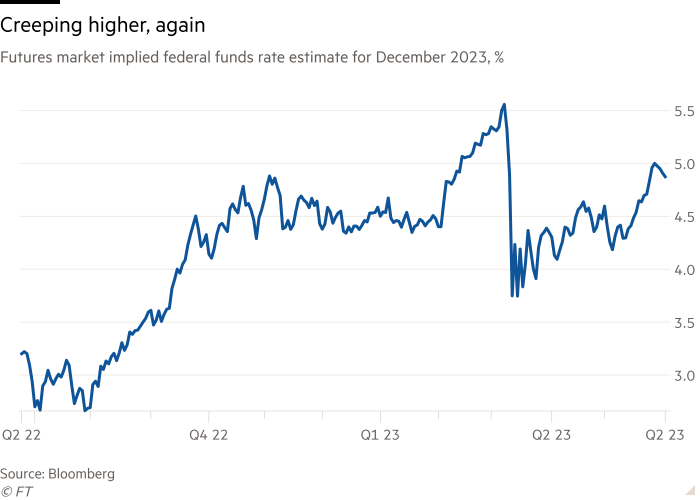

El informe de empleo de esta mañana ha sido aún más anticipado que de costumbre. La razón es que la confianza de los inversionistas en que las tasas de interés han tocado techo y pronto caerán ha sido reemplazada por persistentes incertidumbres. Existe la desagradable sospecha de que las tasas se mantendrán altas por más tiempo, como han advertido durante mucho tiempo las Cassandras en la Reserva Federal, o, peor aún, podrían subir uno o dos puntos más.

Un reciente discurso por el gobernador de la Fed, Philip Jefferson, señaló al mercado que es poco probable un aumento de tasas en la reunión de la Fed de este mes, pero más adelante, la gama de posibilidades es amplia. Los datos económicos equívocos recientes (un informe de ofertas de trabajo interesantes, una encuesta ISM manufacturera genial) solo han centrado más la atención en las cifras de puestos de trabajo.

Si el informe de empleos es mucho más fuerte que la estimación de consenso de 195,000 nuevos empleos, podría haber un poco de pánico en el mercado. Pero hay razones para mantener la calma: un mercado laboral ajustado podría no ser un contribuyente tan importante a la inflación como generalmente se cree.

El mercado laboral recibe tanta atención en parte porque el presidente de la Fed, Jay Powell, les dijo a todos que lo observaran de cerca. En una conferencia de prensa en noviembre pasado, dividió la inflación subyacente en tres categorías: bienes, servicios de vivienda y servicios no relacionados con la vivienda (NHS). Es probable que los dos primeros caigan con el tiempo, dijo, pero

servicios básicos distintos de la vivienda. . . puede ser la categoría más importante para comprender la evolución futura de la inflación subyacente. Debido a que los salarios representan el mayor costo en la prestación de estos servicios, el mercado laboral tiene la clave para comprender la inflación en esta categoría.

¡“La clave para entender la inflación”! ¡Yowza! Desde entonces, como me señaló ayer Omair Sharif de Inflation Insights, Powell ha tratado de retractarse un poco de este comentario. No obstante, es común ver que el desafío inflacionario de la Fed se describe como, en esencia, el desafío de enfriar el mercado laboral.

Pero dos luminarias económicas, Ben Bernanke y Olivier Blanchard, acaban de publicar un papel en el que argumentan que el mercado laboral no ha sido un contribuyente importante a la inflación reciente. El documento se enmarca en torno a la discusión, a principios de la era de la pandemia, entre los optimistas y los pesimistas de la inflación. Los optimistas, incluidos los líderes de la Fed, pensaron que un fuerte estímulo fiscal no provocaría inflación porque la curva de Phillips se ha aplanado (es decir, la inflación se ha vuelto menos sensible al nivel de empleo) y porque las expectativas de inflación habían sido muy bajas durante tanto tiempo. Los pesimistas, Blanchard entre ellos, sostenían que

[The] El aumento de la demanda agregada que probablemente resulte de las transferencias fiscales sin precedentes, junto con los efectos acumulativos de la relajación de la política monetaria iniciada en marzo de 2020, podría causar un sobrecalentamiento de un mercado laboral ya ajustado más de lo que esperaban los optimistas. Una tasa de desempleo extremadamente baja podría, a su vez, hacer que la curva de Phillips se incline. Además, niveles de inflación más elevados y, en consecuencia, más sobresalientes desde el punto de vista psicológico podrían hacer que las expectativas de inflación se desanclaran, lo que aumentaría la posibilidad de una espiral de salarios y precios.

Si bien los pesimistas tenían razón sobre el fuerte aumento de la inflación, estaban equivocados sobre el papel del mercado laboral, según Bernanke y Blanchard. Usando un modelo económico «básico», encuentran que «tanto la Reserva Federal como sus críticos subestimaron el potencial inflacionario de la evolución de los mercados de bienes» y que «esa rigidez del mercado laboral hizo, como mucho, una modesta contribución a la inflación desde el principio».

Mi colega Martin Sandbu argumentó ayer que el análisis de Bernanke/Blanchard apoya el punto de vista del “equipo transitorio” de la inflación. Desde ese punto de vista, la inflación fue causada por una serie de malos choques de oferta que están operando en varios sectores de la economía. Si esto es así, la respuesta política correcta es dar un paso atrás y dejar que este proceso funcione por sí solo, en lugar de seguir endureciendo la política (los mismos Bernanke y Blanchard son más agresivos).

El modelo de Bernanke/Blanchard puede ser «básico», pero no es fácil para un no economista como yo seguir los detalles. Felizmente, Adam Shapiro, de la Reserva Federal de San Francisco, publicó un artículo argumentando la misma conclusión con un argumento más simple.

Primero, Shapiro rastrea el impacto de los aumentos inesperados en los salarios (medidos por el índice de costo del empleo) en la inflación subyacente (medida por el índice de gastos de consumo personal), mientras controla otras variables. En particular, analiza la inflación del NHS, donde los salarios son el mayor componente de los costos. Lo que encuentra es que

El impacto del ECI en la inflación del NHS es estadísticamente significativo, pero la magnitud es bastante pequeña. Un aumento de 1 pp en el ECI aumenta la contribución de la inflación del NHS a la inflación del PCE subyacente en 0,15 puntos porcentuales durante cuatro años, un efecto de 0,04 pp por año. Dado que el crecimiento de ECI ha aumentado en aproximadamente 3 puntos porcentuales desde su nivel previo a la pandemia, esto significa que los costos laborales han agregado aproximadamente 0,1 puntos porcentuales a la inflación PCE subyacente actual.

¡Eso no es mucho! A continuación, Shapiro analiza los diferentes efectos de los aumentos salariales en la inflación impulsada por la oferta y la demanda. Él distingue los dos tipos de inflación observando los movimientos de precios y volúmenes unitarios. Con la inflación impulsada por la oferta, los precios suben pero los volúmenes caen (hay menos cosas para vender, por lo que el precio de cada unidad sube); con la inflación impulsada por la demanda, los dos se mueven juntos (los proveedores aumentan los precios y vender más cosas a clientes ansiosos). Él encuentra que los aumentos sorpresivos en los salarios de ECI no tienen impacto en la inflación impulsada por la demanda, lo que sugiere que «las empresas tienden a aumentar los precios cuando aumentan los salarios porque aumentan sus costos, no porque aumenta la demanda».

Sharif, de Inflation Insights, plantea en términos generales el mismo punto sin ningún modelo económico: simplemente observa de cerca los datos de inflación del NHS.

Señala que alrededor de dos tercios del gran aumento en la inflación del NHS en 2021-2022 en comparación con la línea de base anterior a la pandemia fue impulsado por los servicios de transporte, una categoría que incluye tarifas aéreas, seguros de automóviles y reparación de automóviles. ¿Cuánto del aumento en la inflación de los servicios de transporte fue impulsado, a su vez, por aumentos salariales? No mucho, piensa Sharif.

Señala el ejemplo de la industria de las aerolíneas. Al observar el aumento total en los costos operativos trimestrales de la industria entre los segundos trimestres de 2021 y 2022 (según lo informado por la Oficina de Estadísticas de Transporte), el aumento de los costos laborales representó menos de una quinta parte del cambio. El combustible fue el principal culpable, seguido de cosas como el mantenimiento, la alimentación de los pasajeros, la publicidad y los seguros (los gastos “relacionados con el transporte” y “otros” en la siguiente tabla):

Todo esto sugiere que no deberíamos obsesionarnos demasiado con la estrechez del mercado laboral o, en cualquier caso, obsesionarnos menos de lo que lo hemos hecho en los últimos uno o dos años. Por supuesto, aceptando esto, todavía tenemos que pensar detenidamente qué más está impulsando la inflación y qué es probable que suceda a continuación. Pero esa es otra discusión. Por ahora, simplemente no se asuste con el informe de empleos de hoy.

una buena lectura

La invasión de Ucrania no le está costando mucho a Rusia dinerodesafortunadamente.

Boletines recomendados para ti

Debida diligencia — Las mejores historias del mundo de las finanzas corporativas. Inscribirse aquí

El boletín Lex — Lex es la incisiva columna diaria del FT sobre inversión. Suscríbase a nuestro boletín sobre tendencias locales y globales de escritores expertos en cuatro grandes centros financieros. Inscribirse aquí