¿Qué sucedería si ingresara todo tipo de datos financieros, económicos y corporativos en una red neuronal de última generación y la usara para pronosticar los rendimientos del mercado de valores de EE. UU. durante la próxima década?

¿Qué tipo de revelaciones mágicas ofrecería este campo de la inteligencia artificial, donde capas de neuronas que imitan la estructura del cerebro humano arrojan predicciones no lineales, a los investigadores financieros inquisitivos?

Espere, ya que esto puede sorprenderlo: es probable que el S&P 500 rinda un 8 por ciento anual durante los próximos 10 años (bastante cerca de su promedio a largo plazo) y las acciones superarán a los bonos durante ese tiempo.

Del grupo de estrategia a largo plazo de JPMorgan dirigido por Jan Loeys:

– Construimos un modelo de red neuronal basado en fundamentos para pronosticar rendimientos a 10 años en el S&P 500.

– El modelo no hace suposiciones sobre el futuro y se basa únicamente en los fundamentos actualmente observables. Esto produce pronósticos más objetivos y nos permite estimar el riesgo en torno a los pronósticos en función del rendimiento fuera de la muestra del modelo histórico.

– Los fundamentos incluyen diferentes medidas de la tasa interna de rendimiento del índice, factores macroeconómicos y rendimientos retrasados. Los factores macroeconómicos incluyen las asignaciones de activos de los hogares, los rendimientos reales y el crecimiento económico reciente.

– El modelo exhibe un fuerte poder predictivo sobre los rendimientos de 10 años, con errores de pronóstico relativamente pequeños y un sesgo estadístico de aproximadamente cero, lo que implica que las predicciones no fueron ni demasiado optimistas ni demasiado pesimistas en promedio.

– El modelo prevé una rentabilidad SPX del 8,0% anual en los próximos 10 años. Este pronóstico viene con un riesgo de un sigma de ~1,5 %, lo que implica una probabilidad de 2/3 de una rentabilidad entre el 6,5 % y el 9,5 % anual. Esta medida de riesgo se basa en los errores de pronóstico fuera de la muestra de nuestro modelo y, por lo tanto, no debe confundirse con los errores dentro de la muestra.

– Este riesgo condicional en torno a la rentabilidad compuesta a 10 años es muy inferior al que implicaría la volatilidad de la rentabilidad anual del 17,4 % y la volatilidad histórica de la rentabilidad a 10 años.

– Según el rendimiento actual del 4,8% en el mercado de bonos agregados de EE. UU., que es la mejor estimación para su rendimiento a 10 años, es muy probable que las acciones superen a los bonos en la próxima década desde el punto de entrada actual, produciendo rendimientos comparables incluso con dos -rendimiento inferior a sigma de las acciones en relación con nuestro pronóstico.

– Conjuntamente, estas previsiones de rendimiento de renta variable y renta fija implican una rentabilidad anual del 6,7 % en una década en una asignación estratégica de 60-40 en renta variable y renta fija de EE. UU. Este pronóstico viene con un riesgo de un sigma de ~1 %, lo que implica una probabilidad de alrededor de 2/3 de un rendimiento entre 5,7 % y 7,7 % anual.

Esto refuerza la opinión de FT Alphaville de que una gran cantidad de trabajo ciertamente interesante sobre el uso de varios enfoques de IA para abordar grandes cuestiones económicas y financieras tiende a generar respuestas «bien, doh», como el descubrimiento del Banco de Inglaterra de que los auges crediticios y las curvas de rendimiento invertidas tienden a augurar crisis financieras.

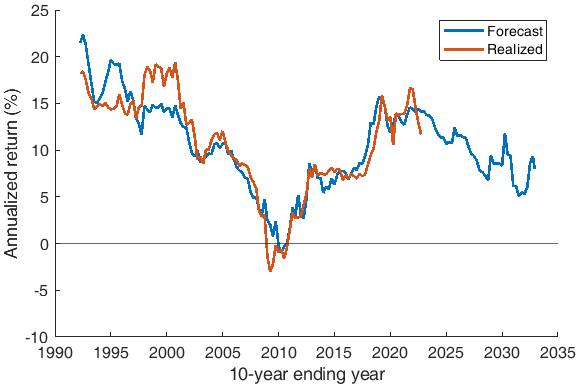

Para ser justos, el equipo de JPMorgan de Alexander Wise y Loeys probó su red neuronal en datos casi fuera de la muestra, con resultados decentes. Había utilizado datos desde 1952 en adelante para entrenarlo, y luego comenzó a pronosticar resultados 30 años después, dándole un tanto resultados en vivo desde principios de la década de 1990 en adelante.

Los poderes predictivos del modelo mejoraron con el tiempo, estima JPMorgan. Así es como se veía en forma de gráfico:

Pero aplicar IA a preguntas más amplias como esta tiende a ser equivalente a usar una máquina Rube Goldberg para las tareas cotidianas: genial pero demasiado elaborado, y el resultado a menudo se siente como un petardo húmedo.

Sin embargo, eso no hace que los ejercicios sean completamente inútiles. A veces puedes descubrir cosas interesantes por accidente, incluso si la conclusión principal es dolorosamente obvia desde el principio. Y la próxima vez quizás la pregunta sea más afinada y adecuada para las herramientas utilizadas.