Este artículo es una versión en el sitio de nuestro boletín Unhedged. Inscribirse aquí para recibir el boletín de noticias directamente en su bandeja de entrada todos los días de la semana

Buen día. No sucedió mucho de interés aquí en Nueva York ayer, por lo que decidimos dar un paso atrás y observar tanto el contexto económico como el liderazgo en el mercado de valores. Estamos ansiosos por escuchar sus pensamientos sobre: [email protected] & [email protected].

Los suscriptores sin cobertura pueden estar interesados en el nuevo boletín One Must-Read del FT, que trae a los lectores la historia más excepcional del FT todos los días de la semana. Puedes registrarte haciendo clic aquí.

Una economía confusa se acerca al final del ciclo

El informe de empleos del viernes será probablemente el evento principal del mercado de esta semana, pero ayer ofreció un pequeño adelanto. Las cifras de Jolts de febrero revelaron una gran caída en las ofertas de trabajo, a 9,9 millones desde 10,6 millones en enero. Las expectativas eran solo de un pequeño empujón a 10,5 millones. Los bonos repuntaron, liderados por los bonos a dos años, cuyo rendimiento cayó 16pb. El final del ciclo de ajuste está a la vista, piensa el mercado; Las probabilidades implícitas en los futuros de una pausa en las tasas en la reunión de mayo de la Fed subieron por encima del 50/50.

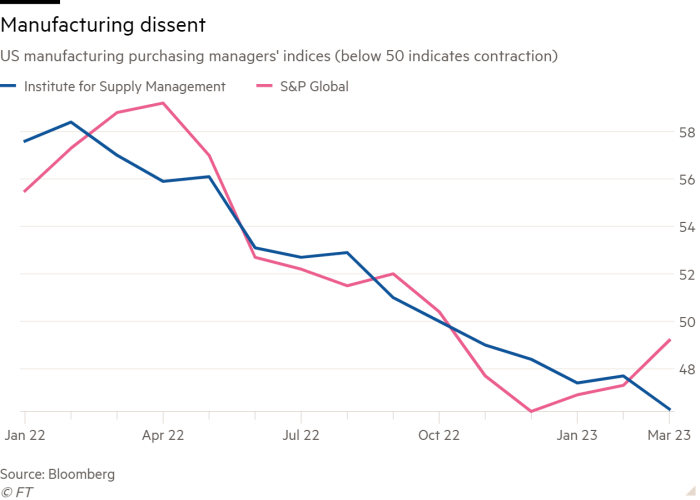

El número de ofertas de trabajo comparte un leve olor recesivo con la débil encuesta manufacturera ISM de marzo, publicada el lunes. Ponga los dos juntos, y parece que la principal fuente de resiliencia de la economía, un consumo robusto respaldado por condiciones de empleo aún más sólidas, se tambalea.

Comience con el pronóstico GDPNow de la Fed de Atlanta, que después de varias revisiones a la baja se ubica en un 1,7 por ciento aún aceptable:

La caída reciente más pronunciada se produjo después de las débiles cifras del ISM del lunes. El índice general y el índice prospectivo de nuevos pedidos permanecieron sumidos en territorio de contracción, pero la noticia principal llegó en el subcomponente de empleo, el más débil desde la profundidad de la pandemia. Esta línea de ISM nos llamó la atención:

Los comentarios de los panelistas ahora indican niveles iguales de actividad hacia la expansión y reducción de personal en sus empresas, en medio de un sentimiento mixto sobre el retorno del crecimiento a principios de la segunda mitad del año.

Todavía existen algunos informes sobre el acaparamiento de mano de obra, pero el estado de ánimo ha cambiado considerablemente hacia contratar cada vez más fácil. Los números de ofertas de trabajo y la encuesta ISM están cantando la misma melodía.

Pero como hemos dicho, la característica principal de la economía en este momento es que es confuso. Abundan las señales contradictorias. Tome los datos de gastos de consumo personal de febrero, publicados el viernes. Mostró una ligera desaceleración en los precios mes a mes y en el consumo de bienes y servicios, pero solo después de un gran gasto en enero (y un aumento de precios). Eso dejó la tendencia en el crecimiento del consumo real en algún lugar entre arriba y hacia los lados:

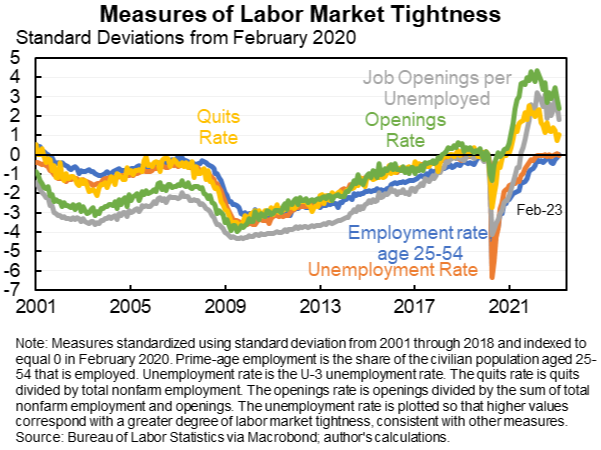

Incluso dentro del informe Jolts de ayer hubo señales contradictorias. La tasa de abandonos generalmente se considera un indicador más confiable de la estrechez del mercado laboral que la cantidad de vacantes (después de todo, es fácil publicar una vacante). La tasa de renuncias aumentó al 2,6 %, aún muy por encima de la tasa del 2,3 % observada antes de la pandemia. Y como señaló la semana pasada Matthew Luzzetti de Deutsche Bank, gran parte de la reciente disminución en la tasa de renuncias se debe a un sector: los servicios profesionales. Elimina eso y el mercado laboral parece aún más ajustado. Este gráfico de Harvard jason furman sugiere pocas razones para apostar por la relajación del mercado laboral:

La encuesta ISM también se ve peor que la otra encuesta de actividad manufacturera, publicada por S&P:

La verdad es que, a pesar de todas las razones (que creemos válidas) para sospechar que la economía eventualmente entrará en recesión, no es obvio en los datos contemporáneos. Ese pilar clave de la resiliencia, el consumo, se mantiene firme. El mercado laboral, si bien no es tan ajustado como antes, sigue estando ajustado desde todos los puntos de vista. En el pasado, la manufactura ha pasado por varios meses de contracción sin caer en una recesión más amplia.

El caso de la recesión tiene que hacerse con visión de futuro. La Fed podría hacer una pausa en mayo, pero las tasas, al 5 por ciento, ya han derribado a algunos bancos. Con el aumento de los costos de los depósitos, hay muchas razones para esperar que las condiciones crediticias se endurezcan. Se espera que el exceso de ahorro de los consumidores se agote en algún momento del otoño. Y, lo que es más importante, hasta que la inflación se despegue, no se pueden reducir las tasas. Esta no es una configuración fácil para la economía, ni para los activos de riesgo. (ethan wu)

El rebote tecnológico

Aquí hay un gráfico:

Esas son seis de las siete acciones con mejor desempeño en el S&P 500 hasta la fecha. Estos líderes del índice tienen mucho en común, como se refleja en su patrón compartido de rendimiento de precios similar al de Nike desde finales de 2021.

Todos son tecnológicos (o al menos son tecnológicos adyacentes, en el caso de Align, que fabrica productos para enderezar los dientes). Todos han tenido manifestaciones salvajes durante la pandemia, alcanzaron su punto máximo a fines del 21 y luego fueron derrotados por completo en el 22. Sus puntos bajos llegaron, convenientemente, justo a finales de ese año. En el 23, todos subieron al menos un 48 por ciento. Sin embargo, todos permanecen por debajo de sus máximos pandémicos; todos menos Nvidia están por debajo de ellos por mucho. Finalmente, no son acciones baratas. El más barato entre ellos, Meta, 22 veces las ganancias a plazo, disfruta de una pequeña prima en el mercado. Nvidia está encendida 60 veces.

Colectivamente, estas acciones son lo suficientemente grandes como para que su liderazgo importe: su capitalización de mercado total en $ 2.2 billones, o más del 6 por ciento del S&P.

Encuentro el gráfico un poco preocupante. Si el mercado anticipa un regreso al régimen feliz de 2020-2021, con tasas que caen cerca de cero nuevamente mientras las acciones tecnológicas cotizan en grandes múltiplos, se está preparando para la decepción. Incluso si las tasas han alcanzado su punto máximo, las cosas han cambiado y los viejos tiempos no volverán. Una vez que esto quede claro, el rebote tecnológico, un soporte clave para el mercado en lo que va del año, bien podría desaparecer.

Sin embargo, hay razones para pensar que el impulso continuará. Para empezar, dos de las empresas del gráfico anterior, Meta y Salesforce, se están recuperando, al menos en parte, porque la gerencia está tratando de orientarse hacia la rentabilidad y los retornos para los accionistas. La eficacia de estos pivotes aún debe probarse, pero al menos existe una historia fundamental.

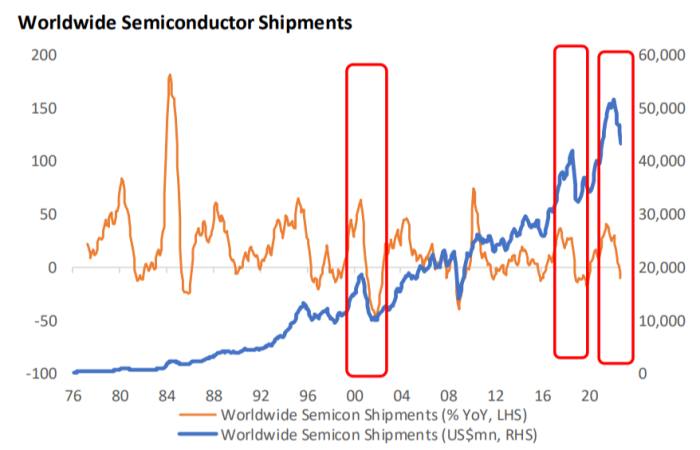

A continuación, dos de los otros líderes, Nvidia y AMC, son acciones de semiconductores y, como ha argumentado Sean Darby, analista de Jefferies, el ciclo de semiconductores parece estar cerca de tocar fondo. Su gráfico:

A continuación, es posible que simplemente hayamos visto que las ganancias tecnológicas y los precios de las acciones se dispararon en relación con su tendencia a largo plazo y luego se corrigieron en exceso. Ahora pueden volver a su muy benigna tendencia a largo plazo. Binky Chadha de Deutsche Bank proporciona este gráfico (escala logarítmica) del desempeño relativo del crecimiento de mega capitalización y la tecnología al resto del S&P:

Esa tendencia está respaldada, a su vez, por un fuerte crecimiento de las ganancias a largo plazo:

La pregunta difícil es si todo el período posterior a 2008 de tórrido crecimiento de las ganancias y apreciación de las acciones fue en sí mismo una anomalía histórica. No estoy seguro. Pero está claro que el destino del gran rebote tecnológico es crucial para las perspectivas a corto plazo de los inversores bursátiles estadounidenses.

una buena lectura

Más sobre los nuevos medicamentos para la obesidad.

Boletines recomendados para ti

Debida diligencia — Las mejores historias del mundo de las finanzas corporativas. Inscribirse aquí

El boletín Lex — Lex es la incisiva columna diaria del FT sobre inversión. Suscríbase a nuestro boletín sobre tendencias locales y globales de escritores expertos en cuatro grandes centros financieros. Inscribirse aquí