Varios funcionarios de la Reserva Federal consideraron renunciar a un aumento de la tasa de interés el mes pasado en medio de la peor agitación bancaria desde la crisis de 2008, pero finalmente decidieron seguir adelante debido a la inflación persistentemente alta, según un informe de su reunión más reciente.

Minutos de la reunión de marzoen el que el banco central de EE. UU. elevó su tasa de política de referencia en un cuarto de punto, mostró que la Fed se centró principalmente en las presiones de precios persistentes, incluso después de que la reciente turbulencia bancaria volcara las expectativas sobre la trayectoria de la economía.

El tasa El aumento, que elevó la tasa de los fondos federales a un nuevo rango objetivo de 4.75-5 por ciento, se produjo luego de un trío de quiebras bancarias en los EE. UU., así como de la adquisición forzosa de Credit Suisse por parte de UBS.

Autoridades gubernamentales, incluido el alimentado intervino agresivamente para evitar un mayor contagio, lo que generó dudas sobre si el banco central continuaría con un aumento de la tasa en marzo.

Los funcionarios de la Fed que consideraron una pausa señalaron que les daría más tiempo para evaluar el efecto del estrés bancario en la economía y el sistema financiero, según muestran las minutas. Sus deliberaciones se produjeron cuando el personal de la Fed predijo por primera vez una «recesión leve» que comenzaría a finales de este año antes de que la economía se recupere en los próximos dos años.

Sin embargo, los funcionarios en cuestión decidieron que la Fed y otras agencias habían hecho lo suficiente para “calmar las condiciones en el sector bancario y disminuir los riesgos a corto plazo para la actividad económica y la inflación”. Citaron alto inflación y sólidos datos económicos como razones para seguir adelante con el aumento de la tasa.

Durante la conferencia de prensa que siguió a la decisión de marzo, el presidente Jay Powell reconoció que los funcionarios habían considerado detener la campaña de ajuste monetario.

Pero dijo que los formuladores de políticas habían decidido que era más importante que la Fed mantuviera la confianza del público en su compromiso de erradicar la alta inflación «con nuestras acciones y nuestras palabras».

Antes de que la turbulencia envolviera al sector bancario, Powell incluso había planteado la idea de volver a un aumento de la tasa de medio punto luego de una serie de datos económicos inesperadamente fuertes que sugirieron que se necesitaba hacer más trabajo para frenar la demanda.

Según las actas, algunos funcionarios dijeron que habrían considerado un aumento de la tasa de medio punto «en ausencia del desarrollo reciente en el sector bancario».

“Sin embargo, debido al potencial de desarrollo del sector bancario para endurecer las condiciones financieras. . . juzgaron prudente aumentar el rango objetivo en un incremento menor en esta reunión”, dice el registro.

En el futuro, varios participantes dijeron que la Fed necesitaba «conservar la flexibilidad y la opcionalidad» dada la «perspectiva económica altamente incierta».

En su mayor parte, los funcionarios esperan que el estrés bancario conduzca a condiciones crediticias más estrictas, lo que podría afectar la actividad empresarial, la contratación y el gasto de los consumidores. Eso ha alterado las expectativas sobre cuánto más necesita la Fed para enfriar la actividad económica. Powell el mes pasado comparó una amenaza crisis crediticia a las subidas de tipos de la Fed en su capacidad para apretar la economía, pero dijo que la magnitud de cualquier efecto de ajuste era muy incierta.

Para dar cuenta de esto, el Comité Federal de Mercado Abierto cambió su declaración de política, eliminando la advertencia repetida a menudo de que serían necesarios «aumentos continuos» para controlar la inflación galopante.

Más bien, el comité dijo que «puede ser apropiado un poco más de reafirmación de la política» para llevar la inflación de vuelta al objetivo del 2 por ciento del banco. Más tarde, Powell instó a los reporteros a concentrarse en «algunos» y «pueden» en esa frase.

Antes de las turbulencias bancarias, muchos funcionarios vieron que la trayectoria de la tasa de interés oficial era «algo más alta» que las estimaciones anteriores a la luz de datos más sólidos de lo esperado, indicaron las minutas.

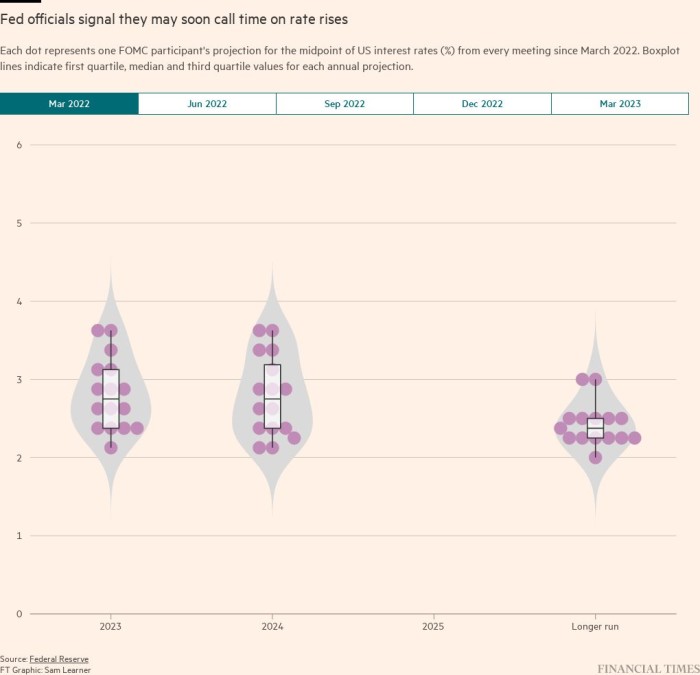

Aún así, la mayoría de los funcionarios anotaron un aumento final de la tasa de un cuarto de punto este año, según las proyecciones publicadas el mes pasado, lo que elevaría la tasa de los fondos federales por encima del 5 por ciento y mantendría ese nivel al menos hasta 2024. Los funcionarios han insistido en que no habría tasa recortes en 2023.

En apariciones recientes, la mayoría de los funcionarios de la Fed han señalado su apoyo a un aumento de tasas más, pero han surgido divisiones.

Hablando el miércoles, Mary Daly, presidenta de la Fed de San Francisco, dijo que estaría monitoreando de cerca el efecto del estrés bancario, pero que «la fortaleza de la economía y las lecturas elevadas sobre la inflación sugieren que hay más trabajo por hacer».

Eso siguió a los comentarios de John Williams, presidente de la Fed de Nueva York, quien el martes dijo que otro aumento de la tasa era un «punto de partida razonable» dado que aún no había habido un endurecimiento significativo de las condiciones crediticias.

Sin embargo, Austan Goolsbee, el recién nombrado presidente de la Fed de Chicago, adoptó recientemente un tono mucho más cauteloso y advirtió sobre un “impacto material en la economía real” que podría sugerir que la política monetaria “tiene que hacer menos” de lo esperado inicialmente.