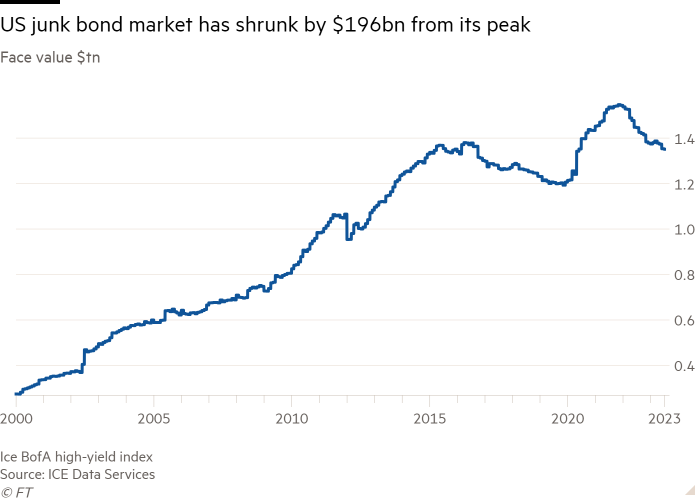

El mercado de bonos basura de EE. UU. de $ 1,35 billones se ha reducido en casi $ 200 mil millones desde su máximo histórico a fines de 2021, lo que ayudó a anclar los precios a niveles que, según los inversores, podrían dar señales falsas sobre la salud de la economía más grande del mundo.

Un fuerte aumento en las tasas de interés desde principios del año pasado ha ayudado a disuadir a las empresas de vender nuevos bonos, mientras que varias empresas han salido del mercado de alto rendimiento al territorio de grado de inversión. Mientras tanto, más prestatarios recurren a los mercados privados en busca de nuevos fondos. En conjunto, esto ha borrado el 13 por ciento del valor total de los bonos basura de EE. UU. en emisión desde el máximo histórico.

Esa contracción ha dejado a los inversores con menos opciones sobre lo que pueden comprar y ha empujado a algunos administradores de fondos a comprar bonos que de otro modo no habrían elegido. Eso está ayudando a apuntalar los precios de los bonos basura, a pesar de que muchos participantes del mercado continúan anticipando algún tipo de desaceleración económica.

«La emisión drásticamente más baja» está «realmente respaldando la clase de activos en términos de valoraciones», dijo Andrzej Skiba, director de renta fija de BlueBay US en RBC Global Asset Management.

“Tenemos generación de efectivo todos los meses. . . Terminas comprando lo mismo una y otra vez”, agregó Dan DeYoung, gerente de cartera de alto rendimiento de la firma de inversión de $ 584 mil millones Columbia Threadneedle.

Esas dinámicas amenazan con dar señales demasiado positivas sobre la salud de la economía, según creen algunos inversores. También están potencialmente alineando el mercado de bonos para una caída más pronunciada si las perspectivas se oscurecen, particularmente aquellas de compañías con calificaciones bajas que no lograron extender el vencimiento de su deuda cuando el dinero era barato.

“Es asimétrico”, dijo Marty Fridson, un veterano inversionista de alto rendimiento y director de inversiones de Lehmann, Livian, Fridson Advisors. «Estas condiciones pueden hacer que el mercado esté sobrevaluado, pero no lo protegen de una gran venta masiva y una brecha en los precios cuando las cosas cambian».

Si bien la falta de oferta ha ayudado a mantener los diferenciales bajos, «a medida que avanzamos hacia el final del año, existe la preocupación de que, a medida que los vientos en contra de la recesión comiencen a golpear los mercados, veremos que la volatilidad aumenta y los diferenciales se amplían», dijo Anders Persson, jefe de renta fija. oficial de inversiones en Nuveen.

Durante décadas, el mercado de bonos de alto rendimiento fue el pilar de los prestatarios de riesgo, creciendo en tamaño a un ritmo anualizado del 8,7 por ciento entre 1996 y 2020, según un análisis de Fridson. Más tarde se expandió a un récord de $ 1,55 billones en 2021, ya que las tasas de interés ultra bajas provocaron un frenesí de negociación.

Pero la emisión se desplomó en 2022, y aunque la cantidad de dinero recaudado ha subido desde entonces un 30 % interanual hasta los 90.000 millones de dólares en la primera mitad de 2023, esto refleja en gran medida las refinanciaciones. Los nuevos préstamos en la primera mitad de este año ascendieron a solo 39, por un total de 33.200 millones de dólares. Eso marca el recuento de acuerdos más bajo hasta la fecha al 30 de junio desde 1995, según muestran los datos de Dealogic, y el monto más bajo en dólares desde 2009.

“Estamos operando con diferenciales probablemente más ajustados de lo que sería el caso si tuviéramos un mercado primario más vibrante”, dijo Skiba.

Los rendimientos de los bonos basura se han disparado al 8,69 % a partir del 11 de julio desde un mínimo del 4,53 % a raíz de la crisis de la COVID-19. Si bien la mayor parte de ese aumento se debe a los aumentos de las tasas de la Reserva Federal, el diferencial, el rendimiento adicional que exigen los inversores para mantener bonos de riesgo sobre los bonos del Tesoro de EE. UU., se ha ampliado simultáneamente a 4,05 puntos porcentuales desde aproximadamente 3 puntos porcentuales.

Aún así, ese nivel fue más estrecho que a principios de 2023 y que el promedio histórico de 4,58 puntos porcentuales para los bonos de alto rendimiento fuera de los períodos de recesión, dijo Fridson.

Los inversores señalan que los indicadores económicos, incluidos los datos del mercado laboral, hasta ahora han sido más optimistas de lo que muchos temían, a pesar de la agresiva campaña de ajuste de la Fed, aunque las cifras del viernes mostraron que el crecimiento del empleo se desaceleró más de lo esperado en junio.

“Esa desaceleración se manifestará tarde o temprano”, dijo Skiba, hablando antes de los datos laborales del viernes, y señaló que “las tasas de la Reserva Federal están profundamente en territorio restrictivo, y también el doble golpe de los bancos estadounidenses, particularmente los bancos regionales, frenando la actividad crediticia”. .

“Veo la clase de activos de alto rendimiento, especialmente los doble B, [as] bastante vulnerable si entramos en una recesión que no sea solo una recesión muy pequeña, superficial y breve”, dijo Adam Abbas, codirector de renta fija de Harris Associates, refiriéndose al peldaño de crédito basura de la más alta calidad.

Las mejoras en las calificaciones también han comprimido el mercado de alto rendimiento, respaldando los precios. Más de 81.000 millones de dólares de deuda alcanzaron el estado de grado de inversión este año, según un análisis de Goldman Sachs de las acciones de las principales agencias calificadoras, en comparación con 116.000 millones de dólares a lo largo de 2022. Solo 15.600 millones de dólares de deuda se habían reducido a chatarra a finales de junio. .

Para Lotfi Karoui, estratega jefe de crédito de Goldman, la contracción de la oferta este año «está totalmente impulsada por estrellas en ascenso que superan a los ángeles caídos», aunque muchas actualizaciones recientes reflejan una «atraso esencialmente de candidatos a estrellas en ascenso que probablemente deberían haberse actualizado a fines de 2020, a mediados de 2020». 2021”.

El fabricante de juguetes Mattel, el gigante de la transmisión Netflix, la compañía de energía Occidental Petroleum y la aseguradora Enact se encuentran entre las compañías estadounidenses que Moody’s ha elevado al estado de grado de inversión en 2023.

Las agencias de calificación se mueven de forma independiente, con S&P elevando a Netflix a grado de inversión a finales de 2021.

Podrían seguir más actualizaciones, sugirieron analistas e inversores, destacando las empresas que fueron degradadas en 2020 y aún no han vuelto a subir, como el gigante automovilístico Ford.

Los bonos de alto rendimiento no son la única clase de activos que se está reduciendo. El mercado de préstamos basura de 1,4 billones de dólares también se ha contraído este año por segunda vez desde 2010, y se culpa nuevamente al crédito privado de ser un imán que aleja a los prestatarios de la deuda pública.

UBS estima que el mercado de crédito privado ha alcanzado los 1,55 billones de dólares, frente a 1 billón de dólares en 2019. Si bien los factores varían, algunos notaron una mayor certeza de ejecución en transacciones no públicas y menos prestamistas involucrados.

Karoui dijo que era más una «sustitución natural» para los emisores de préstamos cambiar al crédito privado que para los emisores de bonos. Aun así, «no hay duda de que la profundidad de la financiación que ofrecen los mercados de deuda privada ha aumentado de forma espectacular».

Información adicional de Katie Martin