Hola, soy Emma Dunkley en el equipo de gestión de activos y hoy reemplazaré a Harriet.

Una cucharada para empezar: Los fondos de cobertura y otras partes del sistema bancario en la sombra deberían enfrentar un mayor escrutinio después del fuerte movimiento del mes pasado en los bonos del Tesoro de EE. UU., según el Comisión Nacional del Mercado de Valores. El presidente del principal regulador de mercados de EE. UU., Gary Gensler, dijo al Financial Times que controlar los riesgos de los fondos especulativos ahora era «más importante que nunca». Leer más aquí.

Bienvenido a FT Asset Management, nuestro boletín semanal sobre los impulsores y los agitadores detrás de una industria global multimillonaria. Este artículo es una versión en el sitio del boletín. Registrate aquí para recibirlo directamente en su bandeja de entrada todos los lunes.

¿Te funciona el formato, el contenido y el tono? Hágamelo saber: [email protected]

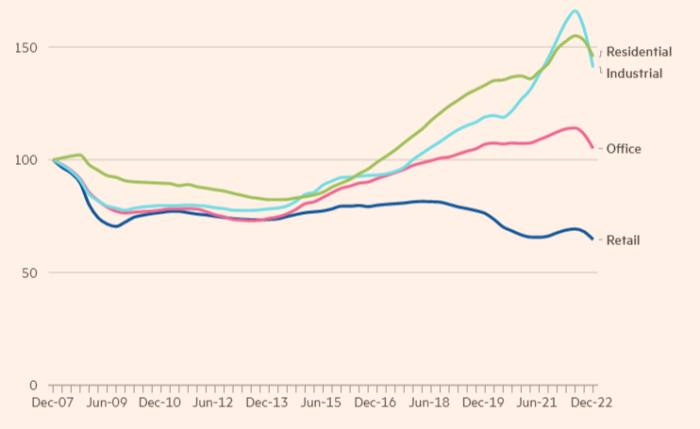

Grietas en el sector inmobiliario comercial europeo

El aumento de las tasas de interés y la reciente crisis bancaria están sacudiendo los cimientos de los bienes raíces comerciales, con ramificaciones significativas para los administradores de activos.

Las oficinas ya estaban pasando por un momento difícil: el cambio al trabajo híbrido durante la pandemia llevó a muchas empresas a reducir su cartera de bienes raíces mientras los inquilinos reducían el tamaño y desocupaban sus instalaciones.

Pero los dueños de propiedades comerciales ahora tienen que luchar contra un fuerte aumento en los costos de los préstamos a medida que los bancos centrales elevan las tasas para combatir la inflación. el colapso de Banco de Silicon Valley y crédito suizo envió ondas de choque a través del sector bancario y ha avivado los temores de que el crédito será menos disponible y más caro.

Como informa mi colega Joshua Oliver, El sector inmobiliario comercial de Europa está mostrando signos de tensión, justo cuando los precios de las propiedades se están desplomando. Analistas en Citi han advertido que los valores inmobiliarios europeos podrían caer hasta en un 40 por ciento para fines de 2024.

Caen los precios de los inmuebles comerciales en Europa

Crecimiento del valor del capital, recalculado (100 = diciembre de 2007) © MSCI Real Capital Analytics • incluye Reino Unido

La presión sobre los inmuebles comerciales tiene repercusiones en el sector de la gestión de activos. Durante el año pasado, varios fondos se vieron obligados a retrasar las solicitudes de retiro de las instituciones para deshacerse de los activos subyacentes de manera oportuna. Si bien muchos continúan aplazando las órdenes de redención, Roca Negra tiene comenzó a pagar algunos inversores que intentaron redimir su inversión desde hace un año.

Los reguladores vigilan de cerca el sector, especialmente el desajuste de liquidez entre los fondos abiertos que ofrecen a los inversores acceso instantáneo a su dinero y activos inmobiliarios, que tardan en venderse. A principios de este mes, el Banco central europeo pidió un medidas enérgicas contra los fondos de propiedad comercial para evitar una crisis de liquidez si más inversores se dirigen a la salida.

A pesar de que las oficinas, la parte más grande de la industria de propiedades comerciales, todavía están luchando, algunas empresas están ansiosas por ver a más personal en el lugar de trabajo. La semana pasada, JPMorgan Chase instó a sus directores gerentes a volver a la oficina cinco días a la semanaadvirtiendo a otros empleados que no estén por debajo de sus «expectativas de asistencia en la oficina».

Aún así, estos edificios podrían convertirse en una carga para los bancos y los inversores, en un contexto de costos crecientes y cambios más amplios en el lugar de trabajo.

Fink al acecho de ofertas

de BlackRock presidente y director ejecutivo Larry Fink está listo para aprovechar las oportunidades de negociación.

Aunque el administrador de activos más grande del mundo no ha sido inmune al difícil entorno de mercado de los últimos tiempos, Fink considera que la reciente crisis bancaria podría allanar el camino para una adquisición.

“Si existe la oportunidad de hacer algo transformador, estaremos preparados para hacerlo”, dijo Fink a los analistas el viernes. “¿Cómo podemos duplicar lo que estamos haciendo con . . . ¿tecnología? ¿Cómo podemos construir nuestra huella a nivel mundial en este momento?

el colapso de Banco de Silicon Valley El mes pasado generó preocupaciones en los EE. UU. sobre los prestamistas regionales y las pérdidas potenciales en sus libros de préstamos. Poco después, crédito suizo fue rescatado por el banco suizo rival UBS.

BlackRock miró comprando parte de Credit Suisse antes de que se cerrara el trato con UBS. Fink dijo “para estar en el juego, debemos jugar el juego. Y entonces estamos en el juego”.

Sus comentarios se producen cuando BlackRock informó un aumento en los activos bajo administración a $ 9.1 billones, $ 500 mil millones más que el trimestre anterior y más de lo que esperaban los analistas. El aumento fue impulsado por la ligera recuperación del mercado tras la turbulencia del año pasado, aunque BlackRock también reportó $110 mil millones en ingresos de clientes.

Sin embargo, los ingresos netos de BlackRock todavía se vieron afectados en el primer trimestre, cayendo por quinta vez año tras año a $ 1.1 mil millones. Los ingresos también se redujeron en una décima a $ 4.200 millones, en parte arrastrados por una caída del 40 por ciento en las tarifas de desempeño relacionadas con sus fondos de cobertura y productos alternativos.

El administrador de dinero se enfrenta a otros vientos en contra. Tesoreros estatales republicanos han retirado más de $ 4 mil millones de fondos de tesorería y pensiones del gobierno de la compañía con el argumento de que «boicotea» los combustibles fósiles. BlackRock negó esas afirmaciones y señaló que invierte el dinero de la manera que quieren sus clientes.

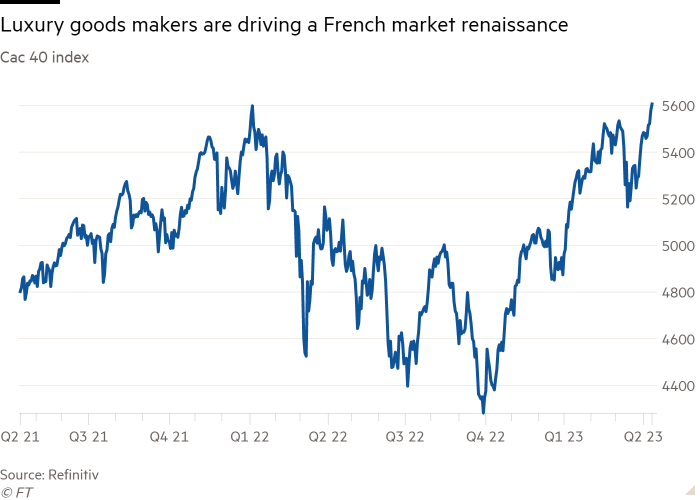

gráfico de la semana

El mercado de valores de Francia ha subido a una serie de máximos históricos a medida que los inversores se acumulan en grupos de artículos de lujo con la esperanza de un repunte sostenido en la demanda china de marcas de alta gama.

El Cac 40 ha subido un 16 por ciento en lo que va del año y más del 30 por ciento desde un mínimo a fines de septiembre, superando al Stoxx 600 de toda la región de Europa y al S&P 500 de EE. UU. durante el mismo período.

Acciones en acciones cíclicas cotizadas en Cac, incluido el fabricante de chips STMicroelectrónicafabricante de automóviles Stellantis y grupo de petróleo y gas Energías Totales todos han subido bruscamente en los últimos meses.

Sin embargo, aproximadamente un tercio del repunte del mercado desde el comienzo del cuarto trimestre del año pasado proviene del creciente interés de los inversores en Hermes, Kering, LVMH y L’Oréal.

Las acciones de las cuatro empresas han aumentado un 61 %, un 25 %, un 45 % y un 28 % respectivamente desde entonces, con LVMH y Hermes alcanzando máximos históricos. El desmantelamiento abrupto de Beijing de sus restricciones de cero covid a fines del año pasado explica gran parte del éxito reciente del sector de artículos de lujo más amplio, según los analistas.

China es «el mercado más importante» para los nombres de lujo europeos, según Morgan Stanley, con aproximadamente dos tercios del gasto personal de los consumidores chinos en accesorios caros en el extranjero antes de que comenzara la pandemia. Los precios de los artículos de lujo pueden ser hasta un 30 por ciento más bajos en Europa que en China, dijo el banco.

“Las acciones de lujo marcan muchas casillas en este momento”, dijo Emmanuel Cau, jefe de estrategia de renta variable europea de barclays. “Es probable que algunos inversores globales encuentren la exposición indirecta a China a través de las acciones europeas, y en particular el lujo, más fácil, más líquida y menos riesgosa que la inversión directa en acciones chinas”.

Cinco historias imperdibles de esta semana

Dentro de Ingeniería financiera que permitió al multimillonario issa hermanos y sus socios de capital privado Capital TDR para aportar solo £ 200 millones para su acuerdo de 2020 para comprar Asdala cadena de supermercados del Reino Unido valorada en 6.800 millones de libras, la compra apalancada más grande del Reino Unido en una década.

Las firmas de capital de riesgo de Silicon Valley están recorriendo el medio oriente en busca de financiación. La peor crisis de financiación para las empresas de capital de riesgo en casi una década es la de los principales inventores como Andreessen Horowitz, tigre mundial y IVP a los fondos soberanos de riqueza en Arabia Saudita, Qatar y los Emiratos Árabes Unidos.

WisdomTree’s el mayor accionista está tratando de tomar el control del directorio de la administradora de activos estadounidense de $90.700 millones con el objetivo de expulsar tanto al director ejecutivo como al presidente en una disputa cada vez más enconada sobre la estrategia.

Uno de de charles schwab mayores inversores, Socios GQG, vendió toda su participación de $ 1.4 mil millones en el gigante de la correduría durante las turbulencias bancarias del mes pasado por temor a pérdidas en papel en su cartera de bonos.

administrador de riqueza del Reino Unido lugar de st james tiene escalfado su nuevo director de inversiones de su rival Legal & General Investment Management a medida que aumenta la competencia y la industria se prepara para la consolidación. justin onuekwusi se une al grupo FTSE 100 en octubre.

Y finalmente

Mujeres en el jazz, 2020 © Pippy Houldsworth Gallery

El artista Dindga McCannon está exhibiendo su trabajo en la Galería Pippy Houldsworth de Londres, en una exhibición que abarca cinco décadas. Nacida en Harlem, McCannon se enfoca en la vida de las mujeres negras en su arte, que toma la forma de pinturas, edredones, grabados y esculturas. Ella arroja luz sobre las desigualdades que enfrentan las mujeres negras en Estados Unidos y descubre las historias de figuras olvidadas.

Evento FT Live: El futuro de la gestión de activos en Asia

El Futuro de la gestión de activos de Asia es teniendo lugar por primera vez en persona el 11 de mayo en el Westin Singapore y reunirá Los principales administradores de activos, proveedores de servicios y reguladores de Asia, incluidos, Banco Asiático de Desarrollo, La Bolsa de Valores de Tailandia (COLOCAR), Inversores globales de Allianz y muchos más. Por tiempo limitado, ahorre hasta un 20 % en su pase digital o en persona y descubra las principales tendencias y oportunidades de la industria. Regístrate ahora

Gracias por leer. Si tiene amigos o colegas que podrían disfrutar de este boletín, envíeselo. Registrate aquí

Nos encantaría escuchar sus opiniones y comentarios sobre este boletín. Envíame un correo electrónico a [email protected]