Reciba actualizaciones gratuitas de los mercados de capitales

Te enviaremos un Resumen diario de myFT correo electrónico redondeando lo último Los mercados de capitales noticias cada mañana.

Los grandes administradores de activos están acudiendo en masa a los bonos y divisas de América Latina, atraídos por las altas tasas de interés de la región, la baja inflación y las economías más resistentes de lo que muchos esperaban.

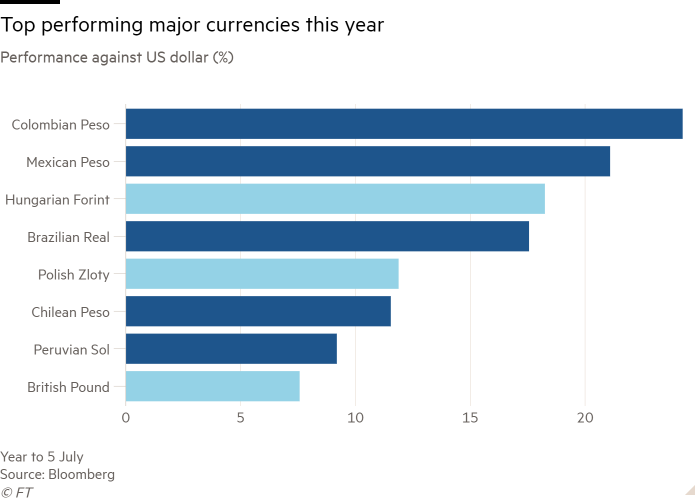

América Latina alberga cinco de las ocho monedas con mejor rendimiento del mundo este año, que se han beneficiado de la actuación temprana y decisiva de los bancos centrales de la región al aumentar las tasas y mantenerlas altas incluso cuando inflación retrocede Los rendimientos totales de los bonos locales también se han disparado por delante de sus pares de mercados desarrollados, ya que los rendimientos ajustados a la inflación abultados llaman la atención de los inversores.

“Con cada mes que pasa, el rendimiento real es cada vez mayor”, dijo Paul Greer, gerente de cartera de deuda y divisas de mercados emergentes en Fidelity. “Entonces, cada vez más inversionistas quieren poner su dinero en monedas latinoamericanas por ese motivo”.

Greer, cuya cartera está sobreponderada en bonos en moneda local en Brasil, México, Colombia, Perú y Uruguay, dijo que tanto para la deuda pública como para la exposición cambiaria pura, América Latina es “el lugar para estar”. Una excepción, dijo, era Argentinaque ha sido privado del acceso a los mercados internacionales después de un impago de la deuda y donde la inflación supera el 100 por ciento.

Los bancos centrales de América Latina tomaron la acción más rápida y decisiva a nivel mundial cuando las presiones inflacionarias aumentaron a raíz de la pandemia de coronavirus, lo que ayudó a contener el crecimiento de los precios mucho más rápido que en otras regiones.

Pero las altas tasas no han sofocado el crecimiento económico. Brasil y México, las dos economías más grandes de la región por PIB y las más populares entre los inversionistas internacionales, superaron los pronósticos de crecimiento en el primer trimestre de este año, lo que llevó a los economistas a elevar sus proyecciones para fin de año.

En Brasil, el símbolo de los aumentos tempranos y agresivos, la inflación anual está ahora por debajo del 4 %, frente a más del 13 % en esta época el año pasado, mientras que las tasas de interés se han mantenido altas en 13,75 % desde agosto de 2022. En México , las tasas se han mantenido en 11,25 por ciento desde marzo y la inflación general cayó al 6 por ciento en mayo.

«En lugares como Brasil o México, ahora estamos hablando de rendimientos reales del 6% y 4%, según las expectativas de inflación, lo cual es un argumento realmente convincente para agregar a esas monedas», dijo Iain Stealey, director de inversiones. oficial de renta fija global en JPMorgan Asset Management.

“¿Es un comercio lleno de gente? ¿Todos se han metido en eso? No creo que ese sea el caso todavía”, dijo Stealey, y agregó que la propiedad extranjera de bonos de mercados emergentes locales sigue siendo baja después de la pandemia y que los inversores de activos múltiples “aún no se han mudado a la deuda de mercados emergentes”.

Parte de la razón inversores están regresando a América Latina es que los nervios del mercado sobre los gobiernos de izquierda en Brasil, Chile, Colombia y Perú se han calmado por la falta de mayorías en el Congreso que los ha dejado incapaces de implementar muchas de sus políticas.

Y los bancos centrales han mantenido su independencia, ignorando los llamados del presidente Luiz Inácio Lula da Silva en Brasil y el presidente Andrés Manuel López Obrador en México para reducir las tasas de interés, argumentando que sofoca el crecimiento económico.

“A pesar de todas las fanfarronadas de los políticos, no ha afectado las decisiones del banco central”, dijo Geoffrey Yu, estratega senior de divisas de BNY Mellon.

Yu dijo que otra razón del éxito de las monedas y bonos latinoamericanos en 2023 fueron los años en que los inversores extranjeros evitaron la región. “Prácticamente no ha habido posicionamiento, por lo que es un intercambio fácil. Es un buen momento para comprar bonos antes de que los bancos centrales comiencen a recortar las tasas”.

La preocupación para los inversionistas de divisas ahora es que el repunte se agote a medida que los bancos centrales comiencen a recortar las tasas antes que otras regiones. Chile está listo para comenzar a bajar este mes, dicen los inversionistas, seguido por Perú y Brasil en agosto y Colombia y México a fines de año.

Daniel Ivascyn, director de inversiones de Pimco, dijo: “En estos niveles tenemos un poco menos de convicción sobre el [Mexican] peso, que ha tenido una combinación de desempeño muy sólido y volatilidad relativamente baja”.

Pero dijo que los bonos en México y Brasil “están comenzando a verse interesantes” a medida que la inflación retrocede y se acerca la perspectiva de recortes de tasas. “Entienden el costo de retrasarse en la inflación. Al menos existe la oportunidad de un desempeño más sostenido”, dijo.

Si bien algunos inversionistas dicen que el peso mexicano comienza a verse sobrevaluado, si los bancos centrales reducen las tasas lentamente, las monedas de la región podrían seguir funcionando bien. Greer dijo que sigue apostando en las principales monedas sudamericanas porque “la inflación seguirá cayendo más rápido de lo que los bancos centrales se atreven a recortar las tasas de interés”.

México, en particular, tiene algunas ventajas estructurales atractivas a largo plazo, como beneficiario clave de la “acogida amiga” de empresas estadounidenses fuera de China a mercados laborales más cercanos y de menor costo, y un aumento en las remesas impulsadas por un mercado laboral estadounidense ajustado. También cuenta con una de las finanzas más estables de la región, impulsada por la restricción fiscal en respuesta a la pandemia, pero es uno de los mercados emergentes más sensibles a cualquier desaceleración de la economía estadounidense.

A pesar de los riesgos, Jim Cielinski, jefe global de renta fija de Janus Henderson, dijo que los mercados emergentes y en desarrollo en general «lucen mucho mejor posicionados en conjunto que sus pares de mercados desarrollados».

“Esperaríamos que el peso mexicano y el real brasileño estén más altos para fin de año”, dijo.